В этой статье обсуждается тактическая стратегия входа и выхода для взаимных фондов с малой капитализацией. Влияние этой стратегии на фонд с малой капитализацией с наихудшими показателями достаточно многообещающе, чтобы стать лучшим вариантом, чем покупать и надеяться на лучшее. SIP в паевом фонде с небольшой капитализацией.

Постоянные читатели могут знать, что freefincal всегда выступала против идеи инвестирования в взаимные фонды с малой капитализацией. Из-за их высокой волатильности доходность может быстро меняться от впечатляющей до катастрофической, и на нее больше всего влияют боковые колебания рынка.

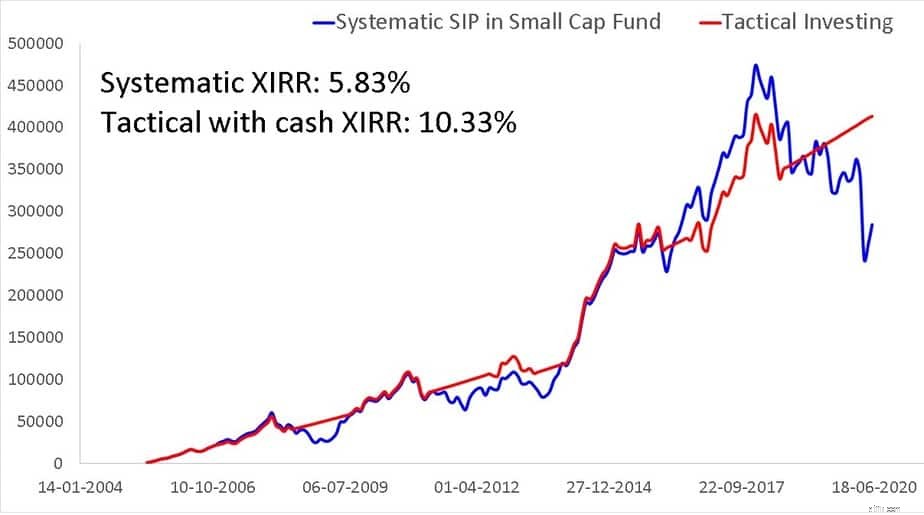

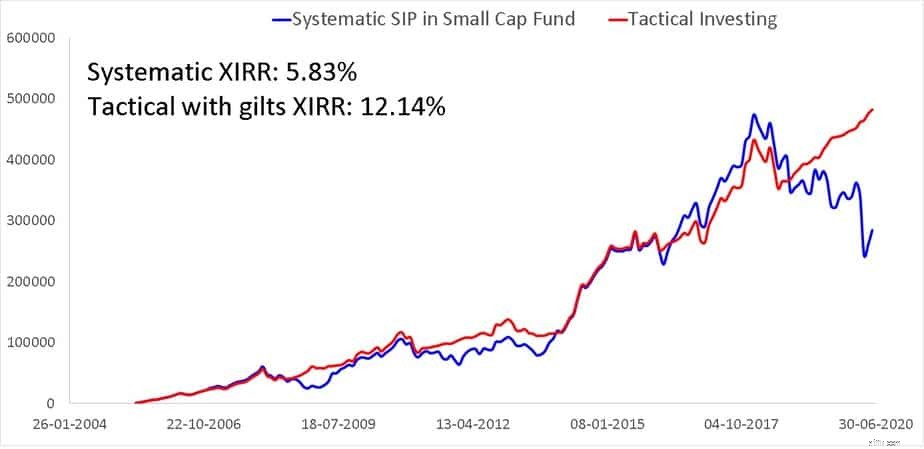

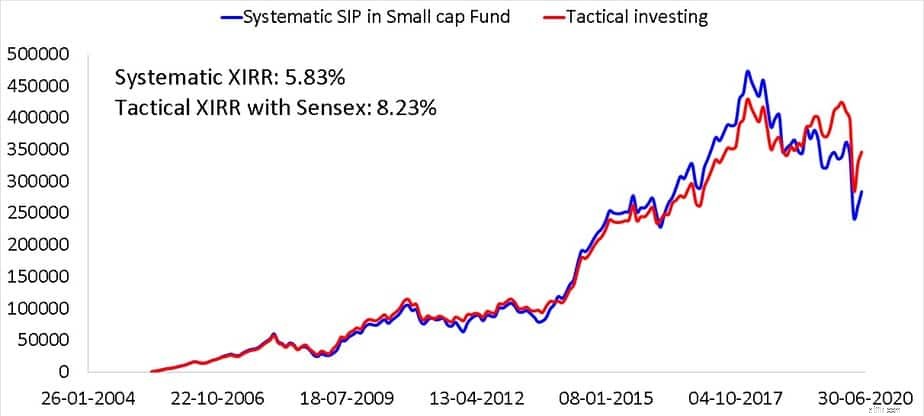

Розничные инвесторы, которые наивно верят в «SIP», просто предоставят судьбу своих инвестиций удаче, если они начнут SIP с малой капитализацией, как недавно показано:«Почему SIP в взаимных фондах с малой капитализацией — это пустая трата денег и времени». Ранее было показано, что альтернативная тактическая стратегия покупки/продажи для взаимных фондов с малой капитализацией плодотворна:получение прибыли от взаимных фондов с малой капитализацией:работает ли это?

У нас не так много истории рынка, чтобы тщательно проверить эффективность такого метода, но, основываясь на прошлых тестах, разумно предположить следующее. Тактический подход не всегда приводит к большей доходности, обычно он снижает риск и позволяет дисциплинированному инвестору лучше спать.

В данной статье мы применим метод, успешно примененный к акциям (Sensex), золоту и ценным бумагам, к паевому фонду с малой капитализацией. В частности, взаимный фонд малой капитализации с наихудшими показателями (относительно доходности) за последние 10,15 лет. Фонд либо повторил свой текущий контрольный показатель S&P BSE 250 SmallCap TRI, либо уступил ему.

Использование «худшего фонда» лишь для удовлетворения любопытства автора. Небольшой индекс капитализации, использованный в предыдущем бэктесте. Вполне возможно, что SIP в фонде «выше среднего» может работать лучше. Тем не менее, основная идея тактического входа и выхода остается неизменной.

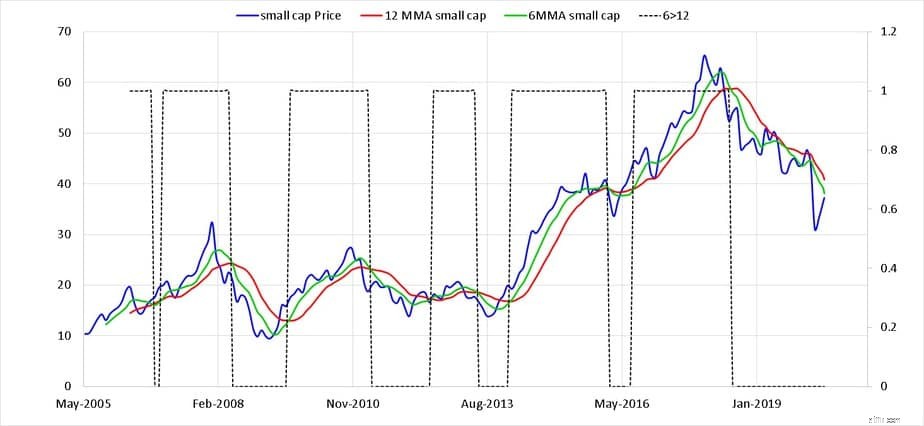

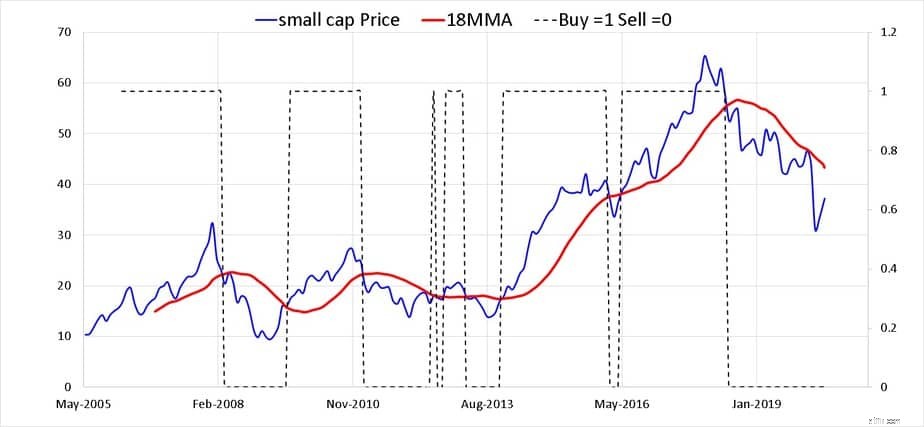

Ниже показана NAV (синяя), шестимесячная скользящая средняя (зеленая), двенадцатимесячная скользящая средняя (красная) и пунктирная линия, равная «1», когда зеленая линия находится выше красной (6MMA).> 12MMA) и «0», если 6MMA <12MMA.

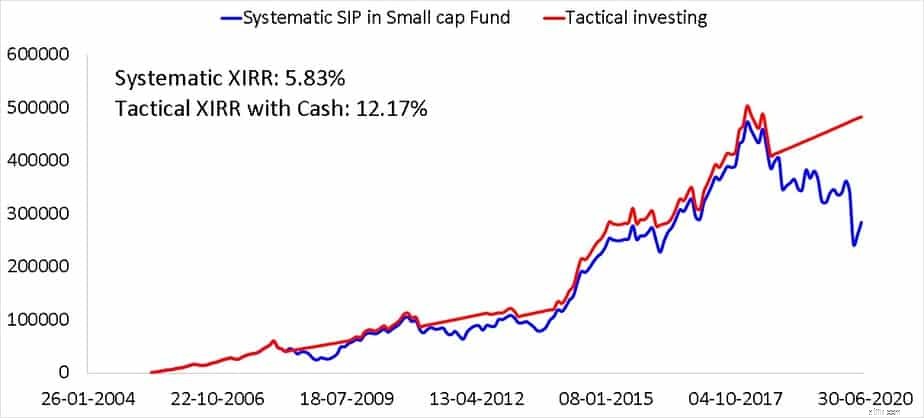

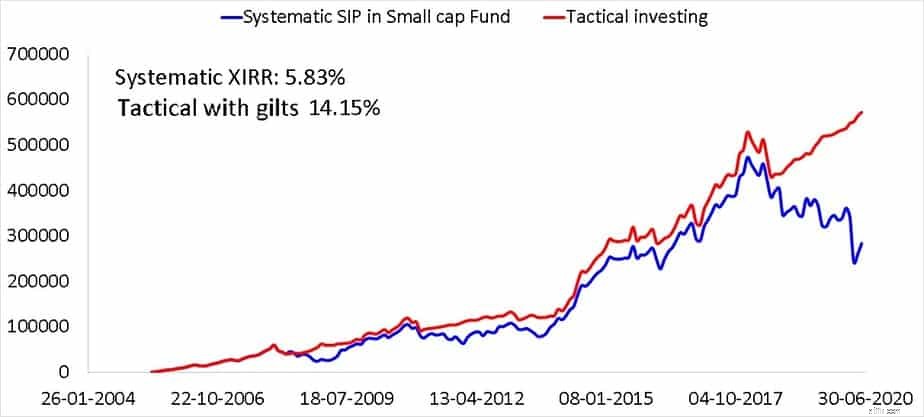

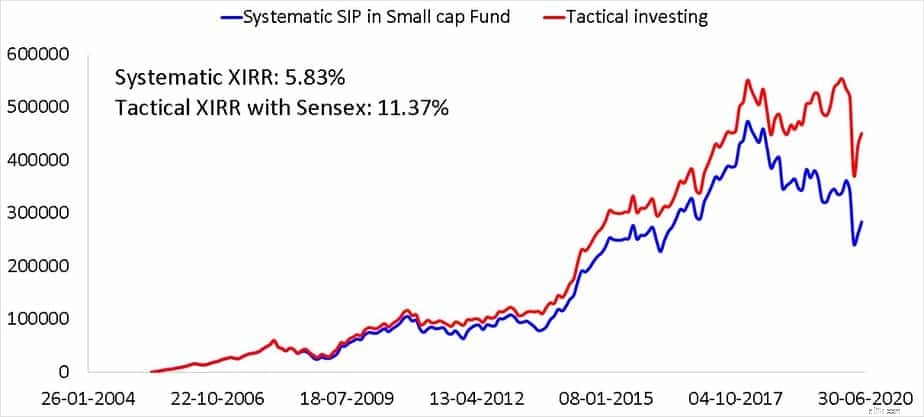

Мы рассмотрим один 15-летний период. Возврат показан на графике и не включает налоги и выездную нагрузку. Недостаточно истории, чтобы перевернуть это. Важно: тактическая стратегия не будет каждый раз превосходить систематическую стратегию с точки зрения отдачи. Ключевой идеей синхронизированного выхода и входа является снижение риска. . Если вам это не нравится, пожалуйста, не пытайтесь это сделать.

Второй метод заключается в использовании одной скользящей средней:можно использовать 10 месяцев (=200-дневная скользящая средняя) или 12 месяцев или дольше. Здесь я использовал 18-месячную скользящую среднюю, чтобы уменьшить количество транзакций на покупку и продажу (т. н. зигзаг трейдеров)

Здесь снова количество транзакций за 15-летний период равно разумным одиннадцати.

За этот конкретный 15-летний период 18MMA показал себя лучше. Это не значит, что так будет всегда. Основные выводы из этого исследования таковы:(1) простой SIP в фонде с небольшой капитализацией оставляет судьбу ваших денег на волю случая; (2) Тактическая стратегия распределения активов является обязательной для фондов с малой капитализацией, чтобы снизить риск; (3) Зрелость и дисциплина для реализации стратегии являются ключевыми (как и все остальное в жизни).