Заявление генерального директора Zerodha о том, что он подал заявку на получение лицензии AMC, было воспринято пользователями сети как «приветственный» и «подрывной» шаг. Брокерский дом хочет сосредоточиться на пассивных средствах с возможным привлечением количественных моделей, сообщает Business Standard. От них уже ожидают «недорогих» (прямых?) индексных фондов и/или ETF. Хотя еще предстоит увидеть, как будет расти их AUM (единственный способ для AMC остаться в живых), также важно спросить, готовы ли индийские инвесторы к недорогим индексным фондам. Вот почему я думаю, что мы далеки от низкозатратного пассивного инвестирования, способного изменить существующую структуру.

Следующие аргументы были введены до вышеупомянутого объявления. Эта статья предназначена для освещения некоторых фактов, связанных с пассивным инвестированием, и того, как индийские инвесторы далеки от принятия этих продуктов. Это не комментарий о будущем Зеродхи. Так как об их манере работы ничего не известно и комментировать это сейчас не имеет особого смысла.

Знаете ли вы, что в настоящее время вы можете выбрать между 2-звездочным индексным фондом Nifty Index, 3-звездочным индексным фондом Nifty Index или 4-звездочным индексным фондом Nifty Index (рейтинг Value Research по состоянию на февраль 2020 г.)? То же самое относится и к Sensex:можно выбирать из индексных фондов с рейтингом 3, 4 и 5 звезд! Так много различий в доходах от фондов с идентичными портфолио!

Как вы уже догадались, фонды с высоким рейтингом — это фонды с низкими расходами и «высокий AUM» Подробнее : Эти пять индексных фондов превзошли свои индексы! Почему их следует избегать!

Если вы покопаетесь в данных AMFI AUM, вы найдете удивительные данные, такие как обычный план. на индексный фонд UTI Nifty Next 50 приходится 47% его активов под управлением (последний квартал 2019 года). С какой стати инвестор, желающий отслеживать индекс, выбирает обычный план, в котором комиссии влияют на доходность? Таково плачевное положение дел в Индии.

Конечно, это верно не для каждого индексного фонда (регулярный план UTI Nifty Index составляет 21% от AUM, последний квартал 2019 г.), но дистрибьюторы играют ключевую роль, особенно на этапе NFO, где для оправдания необходим большой первоначальный приток. запуск (со значительными расходами на рекламу — платные твиты, статьи, видео и т. д.)

Вселенная ETF еще хуже. Без регулярного плана и без комиссий большинство ETF имеют несколько крор с огромным отклонением между ценой и NAV. Подробнее:

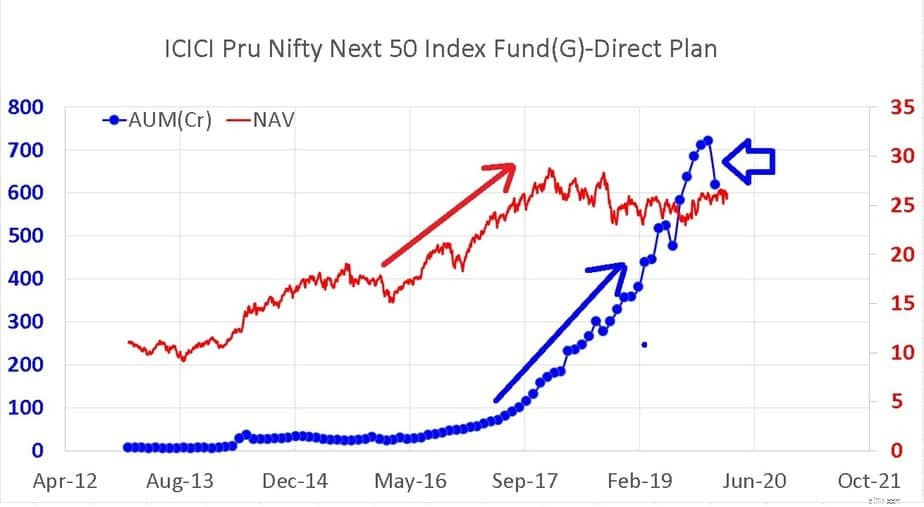

Представленное выше изображение воспроизведено для удобства. Он показывает рост AUM (синий) и движение NAV ICICI Nifty Next 50 Direct Plan. Обратите внимание, что AUM увеличился на месяцев. после НАВ поднялся. Затем AUM замедлился, когда NAV находился под водой более двух лет (меньше, чем его максимальное значение в январе 2018 г.), а в январе 2020 г. было зарегистрировано резкое падение.

Лаборатория между AUM и NAV также известна как разрыв в поведении. . Или почему доходность инвесторов не такая же (ниже), чем доходность инструмента. AUM увеличился, когда фонд получил 5 звезд от Value Research. Теперь он имеет 2-звездочный рейтинг (забавно, что обычный план имеет 3-звездочный рейтинг). Большинство инвесторов, как правило, вкладывают деньги после того, как видят хорошие результаты, и отказываются от них, когда видят плохие результаты (когда они должны делать противоположное, по крайней мере, для долгосрочных целей).

Другими словами, прошлые результаты и показатели коллег являются ключевыми движущими силами AUM. Инвестиции в индексы никогда не окупятся, если и до тех пор, пока инвесторы не увидят, что активные фонды стабильно отстают при беглом взгляде (последние 1,3,5 доходности). На данный момент придется копнуть глубже, посмотреть на скользящую доходность, чтобы распознать активные фонды, испытывающие трудности еще до правил категоризации SEBI. Подробнее:(1) Только пять фондов с крупной капитализацией уверенно обыграли Nifty 100! (2) Это изменит ваш способ инвестирования:отчет S&P Index по сравнению с активными фондами

Если вы перейдете к Value Research и отсортируете фонды с большой капитализацией с точки зрения снижения доходности за последний год, вы обнаружите, что первый индексный фонд находится на 25-м месте из 58 (с учетом как обычных, так и прямых планов)! Это означает, что 24 активных фонда хорошо отреагировали на расхождение между верхней половиной Nifty/Sensex и остальной частью рынка.

Это не означает, что активное инвестирование «вернулось на ура», но это, безусловно, может показаться случайному наблюдателю, и большинство инвесторов не более того. Все эти разговоры о том, что SEBI расширяет вселенную с большой капитализацией за пределы топ-100, тоже не помогают.

Обратите внимание, что все больше и больше болтовни в социальных сетях об инвестировании в индексы происходило в то время, когда лишь несколько акций Nifty и Sensex росли, а остальная часть рынка томилась. Подробнее: Разница в доходности между индексом Nifty 50 и Nifty 50 с одинаковым весом на рекордно высоком уровне!

Повышенный интерес к пассивному инвестированию, когда дела идут хорошо, вряд ли продлится долго. Если индекс AUM разумно растет в течение длительных периодов отсутствия доходности, то мы можем серьезно отнестись к индийскому пассивному инвестору.

Кроме того, большинство инвесторов взаимных фондов верят в подход «смесь масала». Они покупают понемногу всего хорошего. Если акции США идут хорошо, покупайте фидерный фонд. Если дела у Nifty Next 50 преуспеют, получите это, если дела у Nifty/Sensex преуспеют, получите это, но не продавайте существующие активы! Большинство портфелей взаимных фондов имеют больше средств, чем цифры в его XIRR. Поэтому не имеет значения, содержат ли такие портфели «некоторое участие» в индексных фондах или нет.

На данный момент нет никаких доказательств того, что пассивное инвестирование будет иметь значение в ближайшем будущем, кроме некоторых твитов здесь и там. Глупо (предвзятость социальных сетей?) экстраполировать это на весь рынок взаимных фондов, особенно на миллениалов, которые любят свои фонды с малой капитализацией (до тех пор, пока они видят прибыль).

Что касается Зеродхи, у другого игрока достаточно места, чтобы получить часть АУМ, не наступая ни на кого. Преждевременно предполагать, что они будут успешными (или неудачными), не говоря уже о том, чтобы превзойти большие парики. У всех «крупных КУА» есть банки, которые запихивают средства в глотки ленивых клиентов. Интересно, следовало ли Зеродхе сначала подать заявку на получение банковской лицензии!