После обвала рынка в марте 2020 года фонды SBI Small Cap и DSP Small Cap открылись для единовременной покупки. Теперь SBI Small Cap Fund объявил, что не будет принимать единовременные инвестиции с 7 сентября (он открылся 30 марта). Означает ли это, что инвесторы должны опасаться плохой доходности в ближайшем будущем и фиксировать прибыль от своих фондов с малой капитализацией?

Во-первых, мы отсылаем непосвященного читателя к нашему предыдущему исследованию Почему SIP в взаимных фондах с малой капитализацией – пустая трата денег и времени. Хотя мы твердо убеждены, что нет необходимости в эксклюзивном фонде с малой капитализацией для розничных инвесторов, тем, кто инвестирует в них, лучше использовать тактический вход и выход, а не простой SIP.

Тактические выходы предназначены для снижения риска и разочаровывающих периодов низкой доходности, а не для повышения доходности. Ранее мы использовали индикатор двойной скользящей средней, который хорошо работает для акций, золота и ценных бумаг, и будем использовать его для ответа на главный вопрос. См.: (1) Это хорошее время для покупки золота? Тактическая стратегия покупки золота (2) Эта стратегия «покупай дорого, продавай дешево» работает на удивление! (3) Не используйте SIP для взаимных фондов с малой капитализацией:попробуйте вместо этого! (4) Можем ли мы получить более высокую доходность за счет своевременного входа и выхода из паевых инвестиционных фондов?

Прежде чем мы продолжим, необходим некоторый контекст относительно решения SBI ограничить единовременную выплату в его фондах малой капитализации. В нашем обзоре SBI с малой капитализацией мы отметили, что SBI Small and Midcap Fund был преобразован в фонд с малой капитализацией с 15 мая 2018 года. Ранее он определял малую капитализацию как нижнюю 100/500 с точки зрения рыночной капитализации и мог инвестировать от 50 -70% для малых заглавных букв.

Он также был пункт об ограничении пропускной способности в размере 750 крор. В результате схема закрылась для подписки в октябре 2015 г. и вновь открылась по SIP-маршруту только с мая 2018 г., но все же смогла мобилизовать значительный объем AUM. Схема теперь может инвестировать 65-100% в акции с малой капитализацией, определяемые как 250 акций с наименьшей рыночной капитализацией. Ориентиром для фонда остается индекс малой капитализации S&P BSE. У фонда хороший послужной список.

С AUM в 2703 крор в марте 2020 года AUM увеличился до 4270 крор в конце июля благодаря притоку и рыночным движениям. AUM теперь, вероятно, будет выше рупий. 5000 крор за объявление.

Чтобы ответить на этот вопрос, мы воспользуемся тактическим инструментом покупки/продажи скользящей средней. Прежде чем мы продолжим, инвесторам необходимо проявить должную осмотрительность при использовании таких индикаторов. При использовании в режиме реального времени они могут не всегда работать (снижать риск, как предполагалось), и мы узнаем об этом только задним числом. Скользящие средние страдают от разворотов. То есть индикаторы покупки/продажи могут колебаться в быстрой последовательности. В таких обстоятельствах инвесторам придется действовать по своему усмотрению. Этот автор не несет никакой ответственности за любые прибыли или убытки, которые могут возникнуть в результате наблюдений или рекомендаций, сделанных в этой статье или любой другой части сайта.

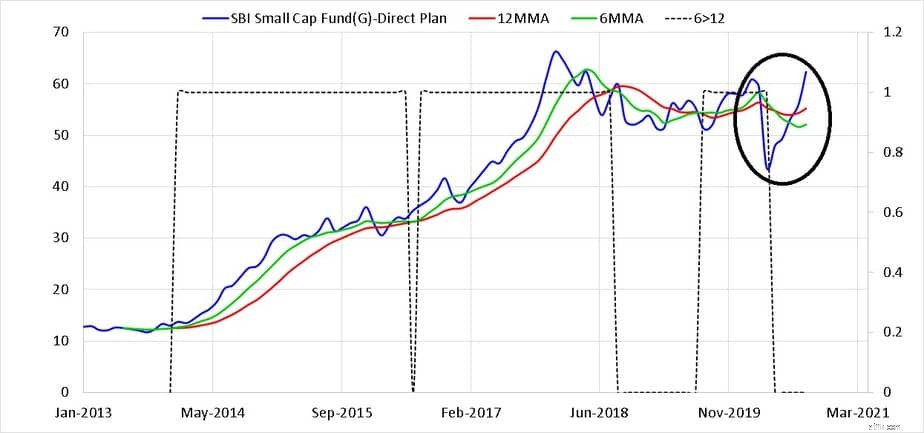

Это скользящая средняя за шесть (6 мм) и двенадцать (12 мм) месяцев месячной СЧА по прямому плану фонда малой капитализации SBI с пунктирной линией, показывающей, когда 6 мм выше, чем 12 мм, со значением, равным единице (сигнал на покупку). Результаты для вашего фонда с малой капитализацией будут разными. Вы можете использовать любой фонд или индекс и изменить продолжительность скользящей средней с помощью вышеуказанного инструмента.

Обратите внимание, что, хотя NAV значительно выше обоих средних значений, 6MMA и 12 MMA пересекались друг с другом в течение последнего года или около того. Также обратите внимание, что NAV была выше обеих средних, когда пунктирная линия была =1 (сигнал на покупку).

В настоящее время пунктирная линия =0 или 6 MMA <12 MMA, что является сигналом на продажу (см. ссылки выше, примеры и объяснение). Таким образом, инвесторам следует ожидать периода плохой доходности в ближайшие месяцы. Что не является большим открытием, учитывая низкие показатели роста ВВП и трудности, с которыми сталкивается малый бизнес. Решение SBI прекратить единовременную выплату кажется разумным ходом.

Инвесторы, получающие хорошую прибыль после восстановления, могут рассмотреть вопрос о резервировании прибыли в той мере, в какой им удобно, если они согласны с тем, что ближайшие месяцы будут тяжелыми в пространстве с малой капитализацией. Если вы инвестируете через SIP, рассмотрите преимущества тактических выходов, продолжая SIP.

Критики тактического распределения активов обоснованно высмеивают произвольный характер выбора среднемесячного срока пребывания в должности (6,12). Однако их критика касается надежды на получение более высокой прибыли. Это правда, тактическое распределение активов не должно осуществляться с такой надеждой. Это меньший риск и, в данном случае, стресс.

Перспектива снижения риска меняется с изменением продолжительности скользящей средней, но не исчезает. Слишком малая продолжительность вычисления среднего значения увеличивает разворот, и его нецелесообразно использовать. Слишком большая продолжительность, тогда вся информация усредняется. Хотя числа Златовласки не существует, некоторое число, не слишком высокое и не слишком низкое, могло бы разумно снизить риск.

Программное обеспечение - супер-закупочное решение

Рейтинг фонда CRISIL - отнеситесь к этому с долей скептицизма

Романтические и дешевые идеи подарков на день рождения для вашего парня

Финансирование производства следующего поколения

11 естественных способов повысить уровень витамина D — и почему вы должны это делать