Любой, кто инвестирует в паевые инвестиционные фонды, услышал бы поговорку:«Время на рынке лучше, чем время на рынке». Это было распространено людьми AMC, чтобы попытаться остановить колебания AUM и, следовательно, доходов / комиссий. Однако «время на рынке» или «постоянное инвестирование» или «покупай и держи» не отличаются от «выбора времени на рынке»! Фактически, постоянные инвестиции - это форма рыночного выбора!

Время выхода на рынок относится к некоторой форме тактического распределения активов. Использование какого-либо метода * для выхода, когда рынок «перегрет» или потерял импульс, и повторного входа, когда рынок «охладился» или набрал обороты. Новые читатели могут проверить эффективность различных стратегий в нашем архиве тактических стратегий распределения активов. * Краудсорсинговые мнения о рыночной ситуации не единичны!

По определению AMC и ее продавцов, время на рынке «долгосрочное инвестирование через SIP». Они очень хотят сказать нам, что волатильность носит временный характер (нет, это не так *), и что великолепное, якобы восьмое чудо света, называемое сложным, является постоянным. Они не говорят об этом в стольких словах, но производимое впечатление ясно:если вы продолжите инвестировать, лучшая прибыль вам гарантирована. * Если есть что-то постоянное на фондовом рынке, так это его волатильность!

Морган Хаузел в своей книге Психология денег:вечные уроки богатства, жадности и счастья , совершает ту же ошибку. Да, да, это хорошая книга, но он все время говорит о том, что «оставаться инвестированным» ведет к начислению процентов, но также ссылается на то, что «выживают только параноики» и как важно ценить неопределенность, возможность неизвестных рисков и удачу.

Я счастлив приписывать свои прошлые возвращения удаче, но полагать, что сложное умножение всегда будет работать, - все равно, что оставить судьбу своих будущих возвращений удаче. Не нужно быть параноиком, чтобы оценить риск слепой «веры» в компаундирование.

Многие скажут:«Но важно говорить о важности начисления сложных процентов, чтобы новички инвестировали». Большинство людей читают только брошюру (например, книгу Хауселя), а не схему. Достаточно сложно написать книгу для новичков, не противореча себе - в этом сила запутывания!

Сейчас рынок страдает техническими и поведенческими проблемами, и лишь очень немногие могут добиться успеха. К сожалению, «время на рынке» или постоянное инвестирование также связано с (различными) техническими и поведенческими проблемами. Любой опытный, честный наблюдатель, который видел, как инвесторы паевых инвестиционных фондов, скажет вам, что и здесь лишь очень немногие могут добиться успеха.

Таким образом, время на рынке очень похоже на расчет времени на рынке с точки зрения исполнения или его отсутствия. Забавно, но «время на рынке» - это еще и форма «отсчета времени для рынка»!

Выбор времени на рынке аналогичен тому, как играют в крикет. Если идет небольшой дождь, игра продолжается, но игроки бегут обратно в павильон, когда он становится тяжелым. После прекращения дождя проводится несколько проверок состояния поля, и игра возобновляется только тогда, когда условия подходят для игры.

Так же, как игроки в крикет не играют или не могут играть во влажных условиях, рыночный таймер пытается держаться подальше от рынка, когда он направляется на юг, и пытается повторно войти только тогда, когда снова выходит солнце. Я не утверждаю, что это хорошая аналогия, но надеюсь, что вы уловили идею.

Инвестиции похожи на футбол. Мы можем играть в футбол даже в непогоду. Если он начинает литься, игроки держатся за него. Инвестор «время на рынке» продолжает вкладывать средства в трудные времена, выжидая для солнечного света. Ожидание того важного года с бамперными возвратами изменит их жизнь (я лично получаю выгоду от этой «стратегии»).

Если я останусь инвестированным, я говорю себе:«Фондовый рынок не может оставаться в упадке вечно, так что позвольте мне подождать. Если сейчас вытащу, могу пропустить рекавери. Так что позволь мне промокнуть и подождать, пока выйдет солнце.

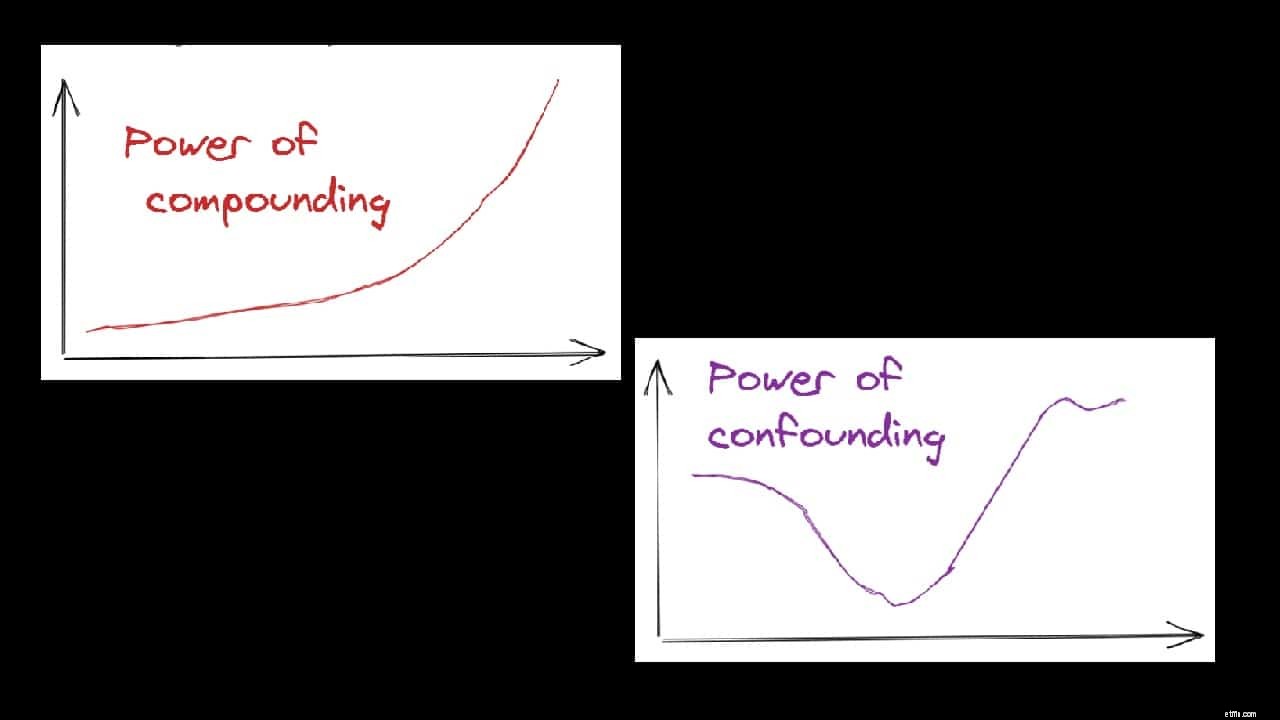

Таким образом, оставаться инвестированным - это тоже время на рынке. В каком-то смысле мы предпочитаем оставаться мокрыми и ждать больших прибылей. Обе стороны ждут больших прибылей. Сила сложения вызывает у нас образы электронных таблиц, как на картинке ниже, но взгляните на таблицу годовых доходов Nifty 500 TRI (по состоянию на 26 марта)

Рыночный таймер пытается уменьшить влияние прибылей, выделенных красным, и это часто означает также уменьшение воздействия доходов, отмеченных зеленым (это может быть, а может и не быть вредным или полезным). Видите ли, рынок будет работать, но не так, как мы себе представляли!

Инвесторы, придерживающиеся принципа «купи и держи», полностью страдают от воздействия красной доходности в надежде, что зеленая прибыль не за горами (опять же, это может быть, а может и не быть вредным или полезным). Суть в том, что обе стороны ждут - ждут тех больших зеленых. В этом смысле каждый «рассчитывает» рынок.

Когда мы спрашиваем:"Что лучше?" что мы подразумеваем? Какую стратегию мне лучше реализовать в будущем? Или что раньше работало лучше? К сожалению, мы не сможем ответить на оба вопроса, если будем строго придерживаться подхода, основанного на фактах. Если мы примем подход, основанный на вере, то довольно легко проявить превосходство и осуждать.

В чем проблема? Я могу провести несколько бэктестов (и у меня есть), чтобы сравнить время на рынке с разными временными стратегиями. Мои результаты говорят мне, что рассчитать время для снижения портфельного риска на рынке довольно просто, но для большинства стратегий определение времени выхода на рынок для лучшей доходности зависит только от удачи. Даже если я сталкиваюсь с временной стратегией, которая «работает» чаще, чем постоянное инвестирование (а у меня есть), это не гарантия того, что она сработает, когда вы ее реализуете в будущем.

Критики выбора времени быстро выдвигают такие утверждения, как «если бы вы только могли проверить эмоции». То же самое, к сожалению, верно и в отношении покупки и удержания. Очень люди могут осуществлять долгосрочное систематическое инвестирование независимо от рыночных условий. Это называется «пробел в поведении» (болезнь, которая поражает как инвесторов, так и консультантов! Забавно, что советники думают, что они невосприимчивы - пробел в советниках!)

Итак, оба Тесты выбора времени и бэктесты не учитывают человеческие эмоции, и никто не может сказать, когда вы начинаете инвестировать, какой метод будет работать лучше в будущем. Итак, честный, основанный на фактах ответ на вопрос «Что лучше?» это «мы не знаем; мы не можем знать ».

К счастью, «нам не нужно знать». К счастью, нам не нужно время на рынок. Все, что требуется, - это твердое понимание наших потребностей и систематическое целевое управление портфелем. Поскольку нет никаких гарантий, следующее лучшее, что нужно сделать, - это знать, где мы сталкиваемся с нашими будущими потребностями в любой момент времени, чтобы предпринять превентивные или защитные меры.

Некоторые инвесторы спрашивают меня:«Как мы можем начать инвестировать в продукт, который не имеет гарантий; в методе, который не имеет никаких гарантий? ». Что ж, в жизни тоже нет никаких гарантий, но мы живем с осторожностью и оптимизмом. Инвестирование ничем не отличается! Мы должны перестать думать, что наш выбор лучше! Мы не знаем!

Воспользуйтесь нашей новой программой проверки долговых паевых инвестиционных фондов для выбора, отслеживания и изучения (март 2021 г.)

GMiner v1.95 (AMD / Nvidia):загрузка и настройка для Windows и Linux.

Можно ли сэкономить 200 долларов на аренде автомобиля?

Почему я думаю, что Starhub опустится до 1 доллара

Школа, возможно, научила нас алгебре и геометрии, но научила ли она нас чему-нибудь о правильном способе эконо…

Предложение карты с годовой процентной ставкой 0% может быть хорошим способом купить что-нибудь в кредит без п…