В 2016 году ICICI Prudential Mutual Fund стал крупнейшим фондом по размеру активов. Одним из фондов, который вместе с ним стал звездой, был ICICI Prudential Value Discovery Fund, фонд, который начал свою деятельность как средний капитал в августе 2004 года.

Заявленная цель фонда ICICI Pru Value Discovery это:

С помощью этой охоты за выгодными сделками он стремится обнаружить недооцененные акции и извлечь из них выгоду.

Уместно отметить, что при стоимостном инвестировании все, что ищет инвестор, - это бизнес, доступный по цене ниже его внутренней стоимости . . ( тема на другой день )

Так, например , если существует производственная компания, текущая цена акций которой меньше общей рыночной стоимости всех ее активов, включая завод, оборудование, землю, денежные средства в банке и т. д., то она квалифицируется как в соответствии с v alued сток.

Остается вопрос, насколько стойким и приверженным фонд оставался такому подходу.

В любом случае, для инвесторов это не имело значения.

За прошедшие годы фонд показал результаты выше среднего и вскоре стал любимцем инвесторов / дистрибьюторов. Фонд привлекал все больше и больше средств.

Размер фонда открытия стоимости ICICI Pru вырос с 0 до рупий. 10 000 крор примерно за 10 лет. Однако потребовалось менее 2 лет, чтобы вырасти еще на 70% до рупий. 17 000 крор.

Размер приносит с собой проблемы, особенно если вы начинаете как специализированный фонд. Тем более в данном случае, поскольку ICICI Pru Value Discovery Fund называл себя фондом средней капитализации.

Видите ли, вы не можете оставаться средним капитальным фондом с более чем рупиями. Размер актива 10 000 крор

Две важные причины .

Фондовый дом, вероятно, стал жадным. Он не хотел отключать кран и останавливать дальнейшие вложения. Итак, он решил заняться чем-нибудь другим. Он начал приспосабливаться.

Таким образом, фонд реструктурировал себя, но незаметно.

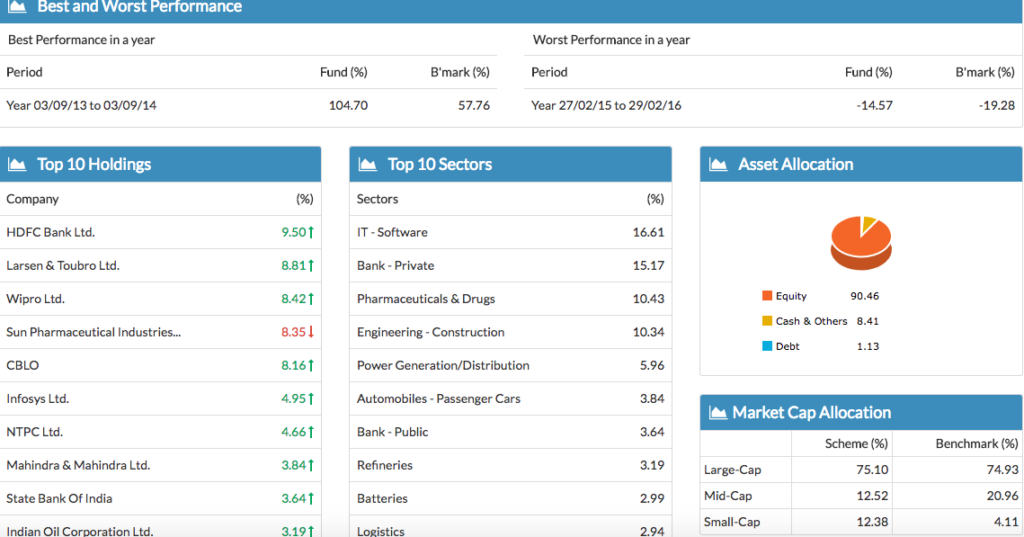

Первый , он начал инвестировать в акции с большой капитализацией. Где еще он найдет способы направить все эти деньги. Это было видно еще в 2014-15 годах.

Далее , он изменил свой ориентир на S&P BSE 500 с CNX Midcap. это был четкий сигнал о том, что теперь фонд будет управляться как фонд с несколькими кредитными картами / гибкими кредитными картами. Он будет находить возможности на рынке и инвестировать в них, не ограничиваясь акциями со средней капитализацией. Это произошло в конце 2015 года.

Нынешние управляющие фондами также находятся у руля только с января 2013 года.

Однако фонд по-прежнему придерживается своей первоначальной философии стоимостного инвестирования.

Текущий портфель фонда не совсем соответствует этой философии.

Источник :Unovest, данные на 31 июля 2017 года.

Но инвестор этого гьяна не ищет. Инвестор хочет, чтобы фонд продемонстрировал альфа-эффективность.

К сожалению, нынешнее выступление совершенно скучно. Забудьте о эталонном показателе общей доходности, фонд за последний год показал более низкие результаты даже по его ценовому ориентиру.

Инвесторы бегут, как ощипанные цыплята, гадают, что делать - остаться, продать, вложить?

Проблема не столько в производительности, сколько в ориентире инвестора.

Инвесторы вошли в фонд с привязкой. Они увидели огромную прибыль, которая была результатом аватара средней капитализации. Они ожидали, что фонд будет работать в том же направлении.

Как фонду с несколькими картами, будет сложно повторить этот подвиг. Соотношение риска и прибыли изменилось.

Средства массовой информации сыграли невежественную роль, запутав инвесторов еще больше.

Жалко то, что некоторые анализы фонда игнорируют его историю. Даже с точки зрения сравнения результатов они используют такие утверждения, как « За 8 из последних 10 лет фонд превзошел свой эталонный показатель BSE 500 . ”

Как будто BSE 500 всегда была его эталоном. Это неверное представление.

В идеале, для сравнения производительности, вам не следует с самого начала смотреть на историю его обычного плана. Посмотрите только на последние 3 года. Фактически, в его нынешнем воплощении в качестве фонда с несколькими картами, прямой план фонда имеет более актуальную историю.

Наконец, если вы планируете инвестировать в ICICI Pru Value Discovery Fund, у вас должен быть минимальный временной горизонт 5 лет. Нет смысла паниковать каждые несколько месяцев.

Как инвестор, теперь вы должны быть готовы к более управляемой прибыли, как и любой другой мультикаповый фонд. Пожалуйста, измените свои ожидания. Фонд уже скорректировался.

Чтобы узнать больше о фонде ICICI Pru Value Discovery Fund, щелкните здесь.

<час />Что вы думаете об этом фонде? Делитесь с нами в комментариях.