Вы начинаете с определенного набора активов.

Через регулярные промежутки времени вы приводите свой портфель к исходному распределению активов.

Допустим, у вас есть 20 рупий для инвестирования. У вас есть два класса активов:«Капитал» и «Долг».

Вы инвестируете 10 рупий в капитал и 10 рупий в долг. Распределение активов 50:50.

В течение следующего 1 года доход от собственного капитала составляет 20%, а от долга — 5%.

Ваши инвестиции в акции вырастают до 12 лаков рупий. Инвестиции в долг вырастают до 10,5 лаков. Общий портфель составляет 22,5 лака.

После ребалансировки у вас будет равное количество капитала и долга, т. е. по 11,25 лака рупий каждый.

Чтобы добиться этого, вам придется продать часть капитала и использовать вырученные средства для покупки долга.

Вы повторяете упражнение каждый год. И это то, что касается ребалансировки.

Ребалансировка может помочь снизить волатильность вашего портфеля. В некоторых случаях это также может привести к увеличению прибыли.

Давайте разберемся с этим на примере.

Youinvest 10 рупий лак 1 января 1989 г. Вы вкладываете половину суммы в индексный фонд Sensex, а другую половину в фиксированный депозит, который дает вам гарантированные 8% годовых.

Допущения:8% в год. на 30 лет по срочному вкладу на 30 лет звучит нереально, но играючи. Для простоты давайте проигнорируем налоги. Давайте далее предположим, что индексный фонд идеально воспроизводит работу индекса. Я рассмотрел индекс цен (а не индекс общей доходности) для расчетов в этом посте.

5 рупий лаков, вложенных в индексный фонд Senex 1 января 1989 года, выросли до рупий. 2,7 крор на 31 декабря 2018 г. Это среднегодовой темп роста 14,2% в год. более 30 лет.

5 лаков рупий, вложенных в срочный депозит, увеличились до 50,31 лака рупий по состоянию на 31 декабря 2018 года.

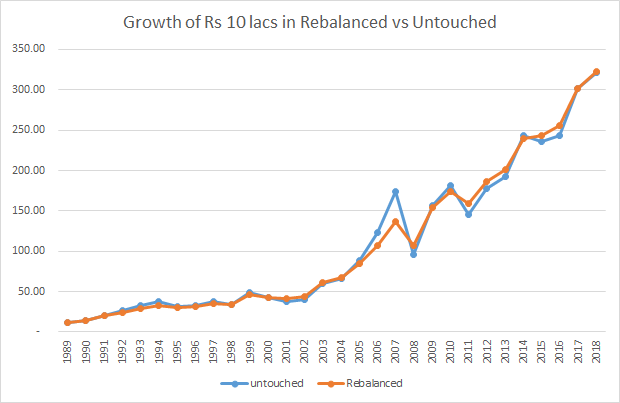

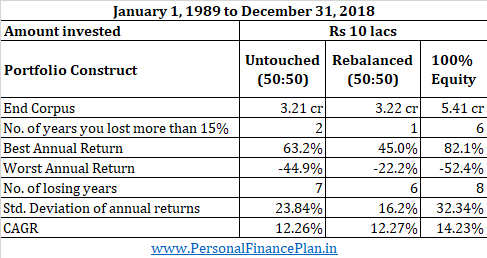

Сложив два числа, вы получите сумму 3,21 крор рупий. среднегодовой темп роста 12,26 % в год

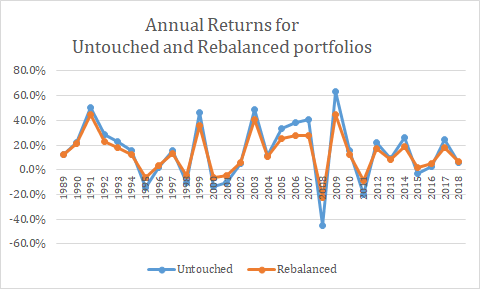

Максимальная доходность за год :63,25% (2009 г.)

Худший доход за год :-44,94% (2008 г.)

Количество лет с отрицательной доходностью :7

Годовой убыток более 15%:1

Стандартное отклонение годовой доходности :23,84% (Стандартное отклонение является мерой волатильности).

По прошествии 30 лет ваш портфель будет состоять из 84,3 % собственного капитала и лишь 15,6 % из долговых обязательств. Это связано с тем, что за последние 30 лет акции принесли гораздо более высокую прибыль.

Вместо того, чтобы позволить портфелям расти, вы перебалансируете свой портфель в конце каждого года, т. е. вносите коррективы, чтобы распределение активов возвращалось к 50:50.

Если акции в течение определенного года показали лучшие результаты, вы продаете часть акций и покупаете долговые обязательства.

Если акции показали плохие результаты (хуже, чем фиксированные депозиты), вы берете часть денег из фиксированного депозита и вкладываете их в индексный фонд.

При таком подходе по прошествии 30 лет вы получите 3,22 крор, что немного больше, чем у нетронутого корпуса. среднегодовой темп роста 12,27%. Ясно, что не такая уж большая разница, чтобы о ней беспокоиться.

Однако вы также должны подумать о том, как вы туда попали.

Максимальная доходность за год :45,05% (2009 г.)

Худший доход за год :-22,22% (2008 г.)

Количество лет с отрицательной доходностью :6

Годовой убыток более 15%:2

Стандартное отклонение годовой доходности :16,17% (Стандартное отклонение является мерой волатильности).

Очевидно, что путь в Сценарии 2 намного более плавный, чем в Сценарии 1.

Вы можете возразить, что могли бы остаться с портфелем акций на протяжении всех этих 30 лет и в итоге получить 5,41 крор рупий. Это число намного выше, чем в Сценарии 1 или Сценарии 2. Однако вы должны отметить, что инвестиции в акционерный капитал были явным победителем за последние 30 лет. Мы не знаем, будут ли инвестиции в акционерный капитал в следующие 30 лет с таким большим отрывом или вообще победителями.

Кроме того, не игнорируйте волатильность. Стандартное отклонение годовой доходности (32,34%) намного выше, чем в Сценарии 1 и Сценарии 2. В 2008 г. вы потеряли бы более половины своего состояния. Вы бы потеряли более 15% за 6 из 30 лет. Не уверен, у многих ли из нас хватило смелости придерживаться нашей стратегии после того, как мы стали свидетелями такой бойни в своих портфелях. Я точно потеряю сон.

Вы все еще можете позволить себе игнорировать волатильность собственного капитала, когда находитесь в фазе накопления (перед выходом на пенсию). Однако волатильность чрезвычайно важна в декумуляционном портфеле (после выхода на пенсию). Плохая последовательность возвратов в начале вашего выхода на пенсию, и вы будете бороться во время выхода на пенсию. Дополнительные сведения по этой теме см. в этом сообщении.

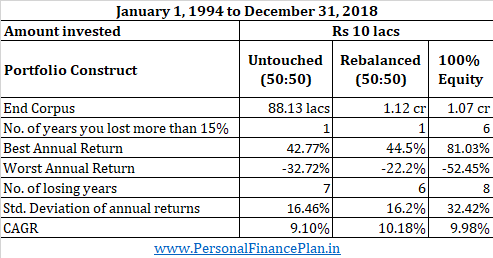

Между прочим, дело не в том, что вы всегда будете иметь более высокое число для портфеля акций. Если бы вы начали с 10 лаков рупий 1 января 1994 года и вложили всю сумму в индексный фонд, к 31 декабря 2018 года вы получили бы 1,08 крор рупий.

Если бы вы инвестировали в портфель 50:50 и ежегодно ребалансировали, вы бы получили 1,13 крор рупий. Да, более высокий корпус только с портфолио 50:50 за 25 лет. Я считаю, что 25 лет — это долгий срок для большинства из нас. Вы можете назвать это бонусом за ребалансировку. . Нетронутый портфель дал бы только 88,13 лака.

Причина, по которой это произошло, заключалась в том, что Sensex вернул 9,98% годовых. CAGR за эти 25 лет. Разница между возвратом FD (8%) и возвратом Sensex (9,98%) не так велика. Конечно, свою роль сыграла и последовательность возвратов.

В любом капитальном активе единственный способ заработать деньги — это покупать дешево и продавать дорого. Другого пути нет. С ребалансировкой это становится автоматическим упражнением.

Когда в течение года акции будут показывать хорошие результаты, вам придется продать акции в конце года, чтобы придерживаться целевого распределения.

Ребалансировка заставляет вас продавать акции, когда рынки растут, и покупать акции, когда рынки падают. Автоматическая покупка по низкой цене и продажа по высокой.

Для многих из нас изменение баланса может показаться вариантом для трусов. Однако, если вы видите этот защитный и простой подход к сбросу распределения активов каждый год, вы также получите больший корпус.

Я рассмотрел только два актива. Вы можете рассмотреть другие активы, такие как золото или международные акции, как часть вашего портфеля. Добавление классов активов приведет к лучшей диверсификации.

Ребалансировка помогает, если корреляция между рассматриваемыми активами низкая. В этом посте я рассмотрел срочные депозиты с доходностью 8% годовых. независимо от доходов от Sensex. По сути, я полагал, что нет никакой корреляции между доходностью капитала и долга. В реальном мире это может быть не так. Ребалансировка бесполезна, если корреляция между активами высока. Например, ребалансировка между акциями с большой капитализацией и акциями с малой капитализацией может не иметь большого значения. Конечно, нам придется это проверить.

Основной целью ребалансировки должно быть снижение риска в вашем портфеле. Ребалансировка не всегда может привести к более высокой отдаче. Если доходность между классами активов очень велика, как мы видели в примере с 1989 по 2018 год, вам будет лучше оставить свой портфель нетронутым или оставить 100% в активе с более высокой доходностью. Проблема в том, что вы не знаете об этих доходах заранее. Следовательно, это не может быть решающим фактором. Лучше начать с подхода к распределению активов и ребалансировки через регулярные промежутки времени.

Опять же, это можно сказать только задним числом. Следующие 30 лет могут сильно отличаться от последних 30. Однако 50:50 собственный капитал:долг (учитывая только 2 актива) выглядит разумным компромиссом.

Ваша цель – финансовая безопасность и достаточное количество денег для достижения ваших целей, включая выход на пенсию. Достичь этого можно разными способами. Если путь слишком бурный, вы можете бросить путешествие и отказаться от своей цели. Регулярная ребалансировка может помочь сделать ваше путешествие комфортным и придерживаться инвестиционной дисциплины.

Кстати, во многих случаях ребалансировка выглядит как противоположное решение. Продажа акций, когда рынки каждый день бьют новые максимумы, не так проста. Поэтому, если вы не можете сделать это самостоятельно, обратитесь за профессиональной помощью к специалисту по финансовому планированию или к зарегистрированному консультанту по инвестициям SEBI.

Лучшие крипто-дебетовые карты

Проверочные акции Corona в огне:вот на что стоит обратить внимание

Различия между инвестированием в S&P 500 и торговлей фьючерсами на S&P 500

Попадитесь на эту распространенную уловку, когда вы делаете покупки, и вы можете в конечном итоге заплатить в…

Обзор Kraken:это только для продвинутых криптотрейдеров?