Мы часто указывали, что судьба SIP наших взаимных фондов решается «удачей во времени», а не терпением, дисциплиной или усреднением стоимости в рупиях. Мы также представили решение этой проблемы:не ждите прибыли от SIP взаимных фондов! Сделайте это вместо этого! Однако такая позиция смущает новых читателей нашего сайта. Вот вопрос, недавно полученный по электронной почте:«Спасибо за поучительные статьи о том, что нельзя быть уверенным в высокой доходности взаимных фондов акций в долгосрочной перспективе. Тогда зачем нам в них инвестировать, если нет гарантии возврата?»

Прежде всего, мы должны понимать, что нет никаких гарантий возврата любых инвестиций. . Мы можем инвестировать в пятилетний депозит FD в безопасном банке. Доход хорошо известен, а инфляция — нет; правил налогообложения нет. Через пять лет мы можем платить больше налогов, чем предполагалось, или большая часть наших денег обесценится из-за более высокой инфляции. См., например, Инфляция уменьшила рупий. от одного лакха до всего рупий. 6000 за 40 лет!

Только риск гарантирован! Каждое решение, которое мы принимаем в жизни, связано с неопределенностью, будь то поступление в колледж, женитьба или инвестирование в акции или фиксированный доход. Если это так, то как мы живем? Как поживаете?

Мы выживаем, понимая разницу между риском и разумным риском. Если мы будем делать это достаточно долго, мы сможем перейти от выживания к процветанию. Почему рекомендуются инвестиции в акции или паевые инвестиционные фонды? Чтобы победить инфляцию в долгосрочной перспективе. Чтобы наши деньги (а вместе с ними и наша покупательная способность) не обесценивались.

Мы несколько раз установили, что доходы от собственного капитала (паушальная сумма или SIP) цикличны. См.:Фондовый рынок всегда движется вверх в долгосрочной перспективе, но доходность движется вверх и вниз! А как насчет их способности побеждать инфляцию?

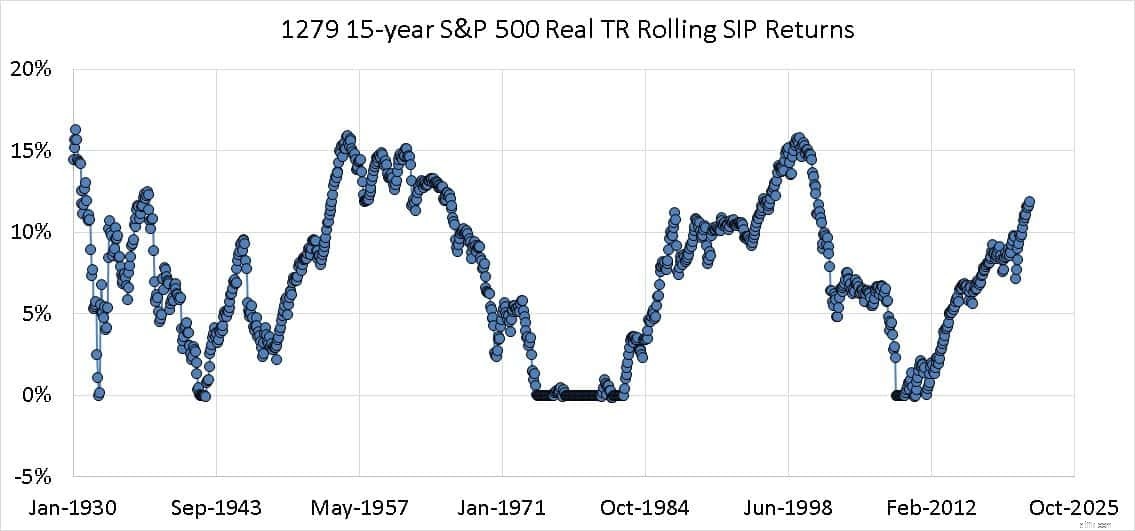

Рассмотрим сначала данные по США. Используя таблицу данных PE профессора Роберта Шиллера, мы можем рассчитать скользящую доходность SIP для реального индекса совокупной доходности S&P 500. То есть индекс скорректирован с учетом как дивидендов, так и инфляции потребительских цен.

Ниже показаны 1279 15-летних S&P 500 Real TR Rolling SIP Returns. Они рассчитываются с помощью SIP взаимных фондов и калькуляторов скользящих доходов по паушальным суммам.

Только 16% реальных доходов составляют 0% или меньше. То есть 84% реальной доходности положительны. Если мы настаиваем на том, чтобы реальная доходность превышала 4 % (предполагая, что 2 % будут потеряны из-за налогов, а реальная ежедневная инфляция на 2 % выше, чем инфляция потребительских цен), то 67 % приведенных выше доходов соответствуют требованиям.

Шансы на успех (определяемые доходностью, опережающей инфляцию) примерно на 20 % выше, чем при подбрасывании монеты. Если мы включим некоторые основные этапы управления портфелем, такие как распределение активов и ежегодная ребалансировка, риск можно еще больше снизить. Если мы включим систематическое снижение рисков на основе целей, риск можно снизить еще больше — тестирование на исторических данных, проводимое до и после выхода на пенсию, является частью курса управления портфелем на основе целей.

Таким образом, даже при таких сильно колеблющихся доходах риск вполне разумен при условии, что у нас есть система для управления рисками. Я бы рискнул в любой день, если бы было достаточно времени, чтобы справиться с этим риском.

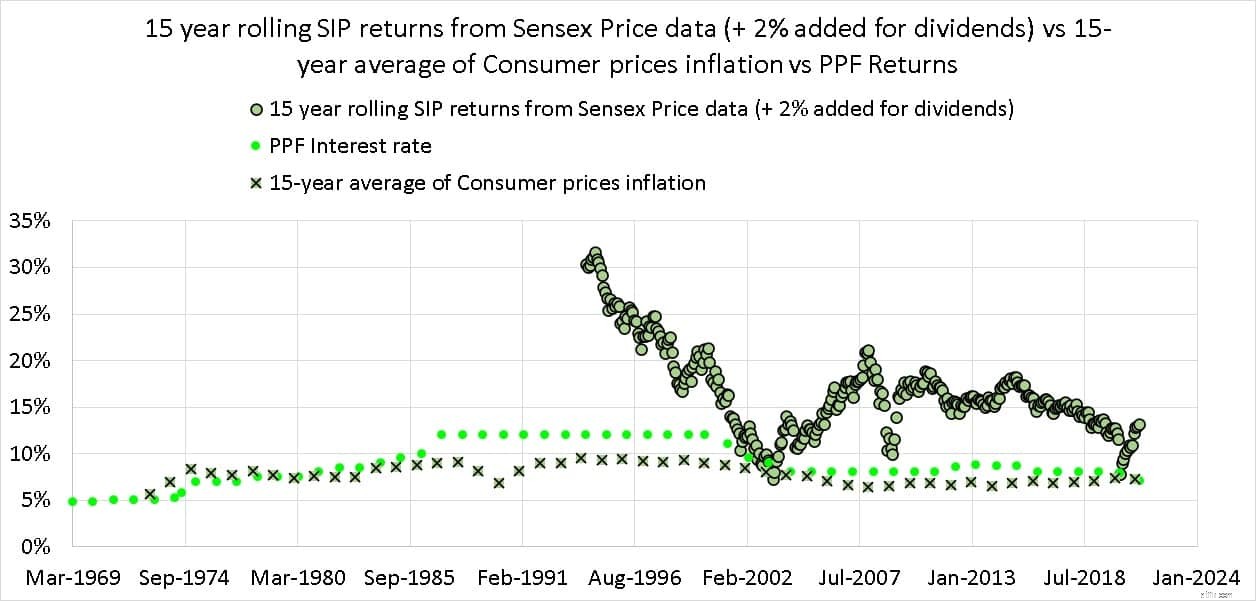

Ситуация для Индии довольно сложная. История короткая и бурная. Мошенничество с Харшадом Мехтой определяет долгосрочную доходность Sensex даже сегодня! См.:Доходность Sensex составляет 16% плюс за последний 41 год, но половина этого пришлась всего на три хороших года! У нас были варианты с высокой процентной ставкой и необлагаемым налогом фиксированным доходом в течение как минимум 25 лет из этих 41 года. Глубина рынка с годами увеличилась, что привело к снижению волатильности фондового рынка. Таким образом, наш критерий «хорошей доходности акций» постоянно менялся (уменьшался!) на протяжении 25-30 лет. См.:Доходы Nifty SIP за десять лет снизились почти на 50 %

Если мы установим преобладающую скорость PPF в качестве эталона для 15-летнего SIP в Sensex, то это то, что мы получим. Данные актуальны до марта 2021 года. Было бы лучше учитывать 15-летнюю доходность PPF, а не только преобладающую ставку. Это исследование будет представлено в ближайшие несколько дней.

15-летняя доходность Sensex почти всегда превышала преобладающий показатель PPF. Однако доходность акций падала и колебалась. Это более чем приемлемые шансы, но только при систематическом управлении рисками.

Таким образом, вероятность того, что акции превысят инфляцию в долгосрочной перспективе, вполне разумна. Таким образом, риск инвестирования в акции или взаимные фонды акций является разумным, управляемым риском, когда для этого достаточно времени.

Управление рисками имеет решающее значение для уменьшения влияния неизвестной переменной доходности капитала. Если вы хотите научиться делать это систематически, вам может быть полезен этот семинар:Основы построения портфолио:руководство для начинающих.

Мы говорим (наконец-то!) О том, чтобы определить ваши финансовые приоритеты на 2021 год. Рассмотрим бюджет 101 на Н…

Следует ли разрешать людям с высокими доходами делать покупки в комиссионных магазинах?

Различия между денежной суммой и стоимостью возврата денежных средств

Обновления ZapERP 1.9.9

Уменьшите свои RMD в 2021 году и в дальнейшем