Выберете ли вы рискованный взаимный фонд, если у него есть шанс превзойти индекс? На этот вопрос можно убедительно ответить да. или нет . Вот как ответили 233 инвестора и что это значит для нашего понимания риска и вознаграждения. Мы обсудим три других связанных опроса на инвестиционном пути.

Прежде чем вы продолжите читать эту статью, я хотел бы, чтобы вы ответили на пять вопросов. Было бы здорово, если бы вы могли взять блокнот, записать ответы, а затем продолжить чтение. Первый заголовок:Что бы вы сделали? Выберете ли вы фонд, который, как известно, является рискованным и более волатильным, чем индекс, если у него есть шанс превзойти индекс?

второй то есть вы должны передать ценную посылку из пункта 1 в пункт 2 и можете выбирать между курьерскими компаниями A и B. Компания A имеет опыт доставки быстрее, чем было обещано, и имеет девиз «скорость имеет значение». Компания B имеет историю поставляет как многообещающий и имеет девиз «Безопасность превыше всего». Какую компанию вы выберете для доставки посылки?

Третий Вы должны выбрать ОДИН фонд из (только) A и B. Ни один из них не является индексным фондом, и оба имеют сопоставимые коэффициенты расходов. более высокая доходность, чем у индекса

B:имеет историю менее рискованной, чем индекс с доходностью, которая часто близка или равна доходности индекса. Что бы вы выбрали?

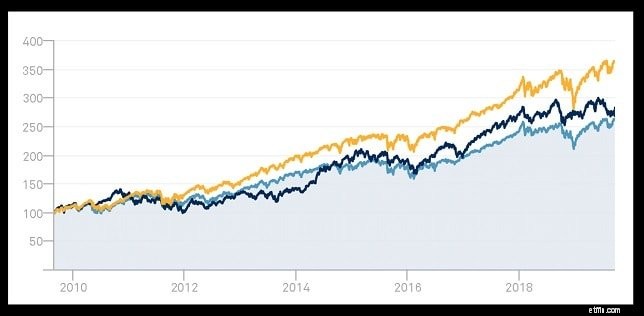

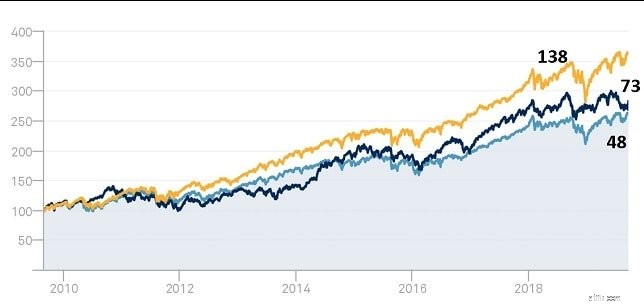

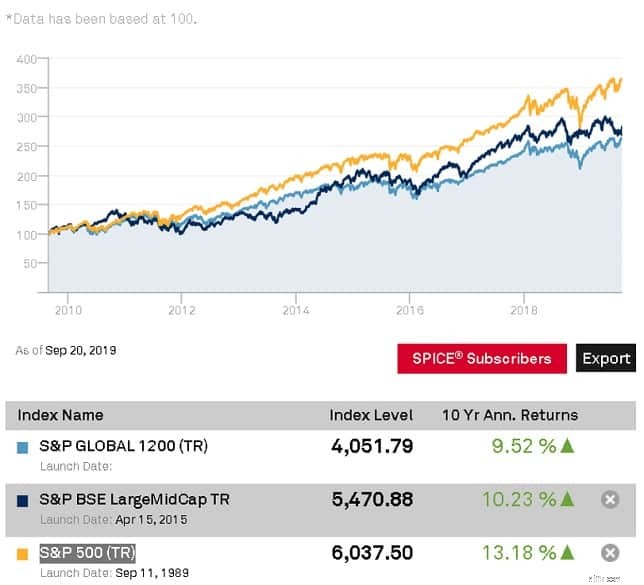

Четвертый это вопрос с картинкой! Вам дан график роста трех портфелей акций за 10 лет (и никакой другой информации). Какой портфель вы выберете?

Пятый вопрос , можете ли вы найти сходство между приведенными выше четырьмя вопросами? Все эти четыре опроса были проведены в группе Facebook Asan Ideas for Wealth. Теперь перейдем к ответам.

Из 233 инвесторов, принявших участие, почти половина, 108 выбрали нужно больше информации; 81 сказал нет только 41 человек сказал да. Что означают эти варианты?

Да :Я не возражаю против рискованного фонда, если у него есть шанс превзойти индекс. Шанс превзойти индекс здесь можно интерпретировать, поскольку у фонда есть такая запись. Это также означает, что не имеет значения, как часто фонд превосходил индекс в прошлом (или была ли у него история!!). Хорошим примером такого фонда является Axis Focused 25 Fund (отзыв:превосходство с дополнительным риском!)

Нет: Я не буду касаться фонда с большей волатильностью, чем индекс, даже если у него есть шанс превзойти результаты, независимо от того, как часто он делал это в прошлом. Опять же, это честный выбор. Либо инвестор хочет выбрать индексные фонды, либо хочет выбрать опережающих инвесторов с менее рискованным послужным списком. Вы можете выбрать такие фонды следующим образом: Хотите взаимные фонды с меньшим риском и более высокой доходностью? Теперь их легко найти!

Нужна дополнительная информация: Здесь можно рассуждать двояко. О: Нам нужна дополнительная информация, например, как часто фонд превышал индекс в прошлом. Это справедливое требование, хотя оно и не дает шанса на будущее. B: Превышение рентабельности в прошлом не имеет значения, поскольку в будущем она может снизиться, поэтому дополнительная информация не требуется (превышение доходности в прошлом можно сохранить в будущем с помощью простой диверсификации)

Моя точка зрения: Активным инвесторам достаточно легко найти менее волатильные взаимные фонды, которые приносят более высокую доходность, чем индекс. Так что имеет смысл сказать нет на этот вопрос. Пассивные инвесторы в любом случае скажут нет . Мне не нужно выбирать рискованный путь, когда я могу выполнять свою работу менее рискованными способами. Характер пути, который мы выбираем, является предметом оставшихся трех вопросов.

Также есть еще один вопрос для обсуждения. Прошлые результаты — это все, что мы имеем при оценке фонда или акций, но прошлые результаты не повторяются в будущем. Это сложное место.

Давайте еще раз вернемся к вопросу:вам нужно передать драгоценную посылку из пункта 1 в пункт 2, и вы можете выбрать между курьерскими компаниями A и B. Компания A имеет опыт доставки быстрее, чем было обещано, и у нее есть девиз «скорость имеет значение». Компания B имеет многообещающую историю поставок и имеет девиз «Безопасность превыше всего». Какую компанию вы выберете для доставки посылки?

В нем приняли участие 424 инвестора, и большинство из них (379) выбрали B. Это кажется легкой задачей, не так ли? Я хочу, чтобы моя посылка была доставлена. Я ничего не выиграю, доставив его на день или два быстрее, взяв на себя больший риск. Безопасная доставка «очевидно» более важна, чем более быстрая доставка. Хорошо, давайте возьмем третий вопрос и обсудим больше.

Это еще раз вопрос:вам нужно выбрать ОДИН фонд из (только) A и B. Ни один из них не является индексным фондом, и оба имеют сопоставимые коэффициенты расходов.

A:имеет более высокий риск (волатильность), чем индекс и иногда дает большую прибыль, чем индекс

B:имеет историю менее рискованного, чем индекс с доходностью, которая часто близка или равна доходности индекса. Что бы вы выбрали?

Из 298 принявших участие инвесторов 203 назвали фонд B, а 95 — фонд A. Первый , обратите внимание на сходство между вопросами 3 и 1. Между вопросами 3 и 2 также есть некоторое сходство, но это можно обсудить. Второй обратите внимание, что за фонд Б проголосовало более чем в два раза больше людей, чем за курьера Б. На самом деле многие проголосовали иначе. Они предпочитают более надежного курьера, но не возражают против рискованного фонда.

Безопасный курьер — очевидный выбор, потому что мы думаем о конечной цели:доставке. Поэтому мы беспокоимся о путешествии. Мы хотим, чтобы это было безопасно. Мы понимаем, что курьер, который едет слишком быстро, в одну сторону, по тротуару и т. д., может попасть в аварию или иметь проблемы с законом, и доставка будет задержана или невозможна. Для нас это очевидно.

Однако, когда дело доходит до капитала, риск между настоящим моментом и долгосрочной перспективой, похоже, не имеет значения. Большинство из нас считают — и это благодаря эффективной пропаганде со стороны отрасли и ее дистрибьюторов, — что ежедневный риск не имеет значения в долгосрочной перспективе. Даже NSE открыто заявляет об этом:«Беспокоитесь о волатильности рынка? NSE говорит, что это временно!

Мы верим, в конце концов, все будет хорошо. Рынок всегда будет восстанавливаться, всегда будет идти вверх. Поскольку у индийской экономики есть возможности для роста хорошими темпами, то же самое произойдет и с нашими портфелями. Это наивно и опасно. Доказательство такого поведения приведено ниже.

Кроме того, то, как мы ставим вопрос, имеет большое значение! Только 38 человек ответили утвердительно на вопрос Выберете ли вы рискованный взаимный фонд, если у него есть шанс превзойти индекс? Однако 92 человека предпочли фонд А, который в прошлом он был более рискованным (изменчивым), чем индекс, и иногда приносит большую прибыль, чем индекс .

Естественно, вопросы задавались в разные дни, поэтому участники были бы другими, но я не могу не думать, что дело не только в этом.

Аналогичная реакция была и в Твиттере.

Как отметил Анис Рао, если бы опрос был сформулирован так

Как отметил Анис Рао, если бы опрос был сформулирован так

Фонд A- превзошел индекс более чем в половине случаев, но с более высоким риском.

Фонд B — в основном отслеживает индекс, но с меньшим риском.

Результаты могут быть самыми разными!

Из 259 участников чуть больше половины выбрали оранжевый цвет (цифры внизу означают количество голосов).

Почему оранжевый? Потому что это победитель! Не имеет значения, если у него значительная просадка — обратите внимание, как резко он упал — он отскочил обратно, не так ли? Такой оранжевый! Это как сказать, не беда, если мой курьер быстро едет без шлема. Если он во что-нибудь врежется, он всегда встанет и обеспечит быструю доставку!

Почему оранжевый? Потому что это победитель! Не имеет значения, если у него значительная просадка — обратите внимание, как резко он упал — он отскочил обратно, не так ли? Такой оранжевый! Это как сказать, не беда, если мой курьер быстро едет без шлема. Если он во что-нибудь врежется, он всегда встанет и обеспечит быструю доставку!

Это предубеждение задним числом в лучшем виде. Влажным и душным утром мяч для крикета раскачивался прямо. С тремя промахами и оврагом игрок с битой сыграл в драйв. Мяч получил толстую кромку и едва не попал в протянутые руки 3-го промаха и пошел на четверку. Комментатор сказал:«В конце концов, никакого риска в выстреле не было». Так ведут себя инвесторы.

Так что же это за портфолио? Оранжевый — S&P 500 TRI, темно-синий — индекс крупной и средней капитализации (TR) BSE, светло-синий — S&P Global 1200. Он содержит 1200 акций из S&P 500® (США), S&P Europe 350, S&P TOPIX 150 (Япония), S&P. /TSX 60 (Канада), S&P/ASX All Australian 50, S&P Asia 50 и S&P Latin America 40. Все изображения предоставлены S&P.

У меня есть дополнительные комментарии к этому опросу здесь.

У меня есть дополнительные комментарии к этому опросу здесь.

Какой у вас был выбор? Как вы думаете, важен ли путь в инвестировании в акции, или долгосрочное инвестирование всегда будет успешным? Обратите внимание, что вопросы всегда можно задать таким образом, чтобы получить желаемый ответ (в большинстве случаев!) Вы предпочитаете фонд A или B, оранжевый, светло-голубой или темно-синий?