Наша блогосфера личных финансов, как правило, сосредоточена на выборе и инвестировании в местные акции. Это понятно, учитывая, что у нас благоприятный для налогообложения режим, и имеет смысл в полной мере использовать это домашнее преимущество, особенно с REIT.

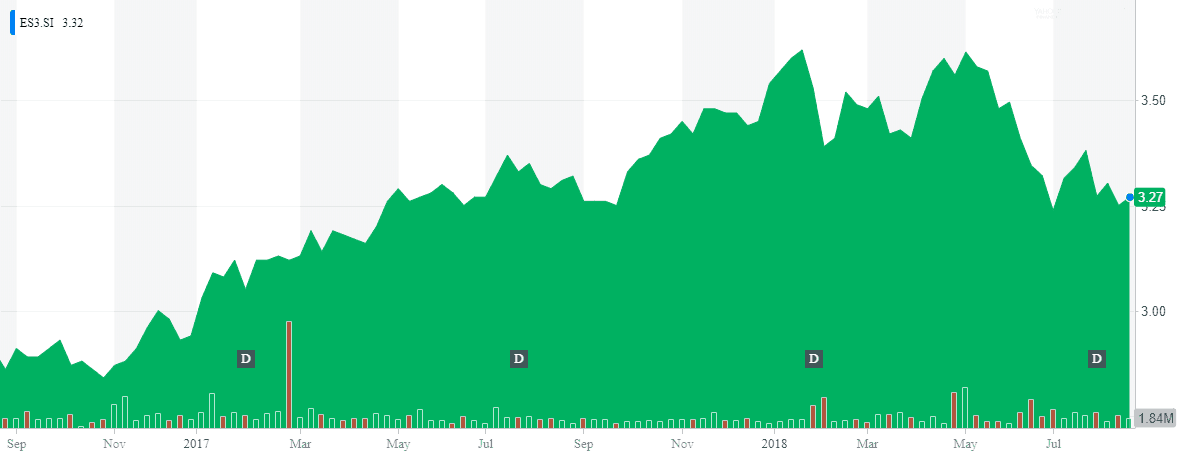

И если вы посмотрите на STI ETF (индексный фонд Сингапурской фондовой биржи), то за последнее десятилетие он не продемонстрировал особого роста.

Справедливости ради, это не так уж и плохо, поскольку мы могли бы использовать среднюю стоимость в долларах и воспользоваться более низкой ценой, накопив больше акций в этот период стагнации рынка. Дивиденды также компенсируют плохие рыночные показатели.

Другие блоггеры освещали усреднение долларовой стоимости в STI ETF со смешанными результатами (здесь и здесь). 3,81 % или 2,66 % больше нечего добавить.

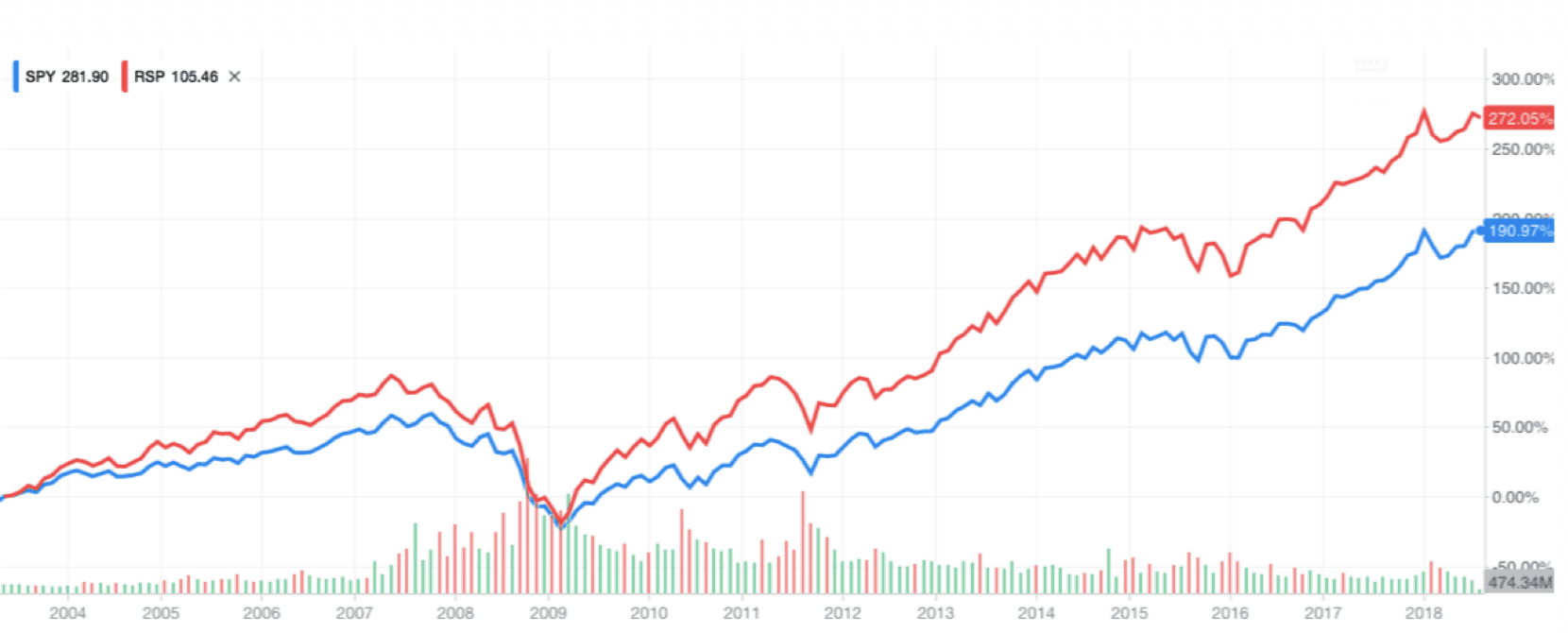

Но если вы посмотрите на S&P 500, за последние 2 десятилетия будет другая история:

Источник:Google Финансы «NYSEARCA:SPY»

Здесь нет никакой тайны. Просто; на фондовых рынках США есть такие компании, как Apple, Facebook, GM, P&G, торгующие гигантами на миллиарды долларов (триллионы долларов в случае Apple) и присутствующие практически во всех странах.

STI, с другой стороны, имеет большой вес в пользу местных банков с некоторым региональным присутствием, а рынок Сингапура невелик.

Однако международная экспозиция — это простой способ диверсифицировать свою экспозицию, учитывая, что США являются наиболее развитым фондовым рынком в мире (~ 43% мирового фондового рынка в 2018 г.), а двигатели роста мировой торговли можно найти в Китае и Африке. и ЮВА (источник).

Гадать о том, какие страны/регионы/отрасли будут подходить для игры в ближайшие 10 лет, всегда сложно и в лучшем случае спекулятивно. Таким образом, ETF для широкого рынка от авторитетных поставщиков фондов с минимальными затратами (например, IEMG, EEM, VWO для развивающихся рынков) были основным продуктом сообразительного долгосрочного инвестора. Они отслеживают индексы и нацелены на получение рыночной прибыли.

S&P 500, возможно, является самым популярным индексом и часто является объектом «перекупленности». По сути, это означает, что в компании, входящие в индекс, поступает непропорционально большое количество денег. Теперь у нас есть больше вариантов ETF S&P 500, которые могут повысить доходность для инвесторов.

Лауреат Нобелевской премии Юджин Фама вместе со своим коллегой-исследователем Кеннетом Френчем обнаружили, что вы можете увеличить свою прибыль, если будете покупать более дешевые акции с меньшей капитализацией в течение определенного периода времени. «Срез ожидаемой доходности акций», опубликованный в Журнале финансов в 1992 году, стал движущей силой исследования факторного инвестирования. Сегодня научное сообщество во всем мире проверяет гораздо больше Факторов.

Управляющие хедж-фондами, другие финансовые специалисты и инвесторы использовали некоторые из этих факторов еще до того, как они были «обнаружены» учеными.

Смарт-бета-ETF коммерциализировали Факторы и сделали их доступными для розничных инвесторов.

Мы уже установили, что SPY был фантастическим индексным ETF за последнее десятилетие. Что, если мы сможем применить Факторы для увеличения доходности и при этом купить те же 500 акций в индексе? Рациональный человек согласится, что это хорошая идея.

Мы знаем, что S&P 500 — это индекс, взвешенный по рынку, что означает, что более крупные компании получают большее представительство в индексе. Например, Apple Inc. и News Corp составляют 4,2 % и 0,02 % индекса соответственно, что отражает относительный размер этих двух компаний.

Что, если мы перераспределим этот вес? Покупайте больше мелких компаний и меньше крупных. Мы непреднамеренно применили фактор размера, если сделали это. Фама и Френч сказали бы, что наша потенциальная прибыль увеличится.

Это правда?

Ранней версией SPY был Invesco S&P 500® ETF Equal Weight (RSP). RSP инвестирует в те же 500 компаний, что и SPY, с одной изюминкой — распределение каждой акции в портфеле одинаковое, в отличие от первоначального распределения, взвешенного по рынку. Это означает, что в небольшие компании из индекса S&P 500 вкладывается больше денег.

Вот результаты с 2003 года:доход RSP достиг 272%, превысив доходность SPY в 191%. Так что фактор размера работает!

Источник:Yahoo! Финансы

Новый вариант:RVRS

RVRS делает еще один шаг вперед, чем RSP, уделяя больше внимания небольшим компаниям, а не просто распределяя их поровну.

По принципу размерного фактора предполагается, что RVRS со временем будет работать лучше, чем RSP. Мы не можем доказать это сейчас, поскольку RVRS едва исполнился один год, поэтому у него нет достаточного послужного списка. Но теория говорит, что доходность должна быть в таком порядке:RVRS> RSP> SPY.

Вот сравнение 10 крупнейших активов между RVRS и SPY.

| 10 крупнейших активов | <тд ширина="104"> <тд ширина="231"> <тд ширина="94">|||

| РВРС | Вес % | ШПИОН | Вес % |

| Scana Corp | 0,74 | Apple Inc | 4.20 |

| Assurant Inc | 0,73 | Корпорация Майкрософт | 3,47 |

| Brighthouse Financial Inc | 0,68 | Amazon Inc. | 3.13 |

| Envision Healthcare Corp | 0,68 | Facebook Inc. | 1,83 |

| Stericycle Inc | 0,65 | Беркшир Хэтэуэй, класс B | 1,66 |

| Компания "Суп Кэмпбелл" | 0,65 | JPMorgan Chase &Co. | 1,65 |

| Леггетт и Платт, Inc | 0,64 | Alphabet Inc. Класс C | 1,56 |

| Компания Newfield Exploration Co | 0,64 | Alphabet Inc. Класс A | 1,55 |

| Корпорация Flowserve | 0,62 | Джонсон и Джонсон | 1,45 |

| TripAdvisor Inc | 0,59 | Эксон Мобил Корп | 1,41 |

| Всего 10 лучших взвешиваний | 6,62 | Всего 10 лучших взвешиваний | 21,91% |

Давайте посмотрим на некоторые показатели между RVRS и SPY в таблице ниже.

| РВРС | ШПИОН | |

| Соотношение цены и книги | 2,35 | 3.26 |

| Соотношение цены и прибыли | 19,78 | 20,73 |

| Дивидендная доходность — TTM | Пока недоступно | 1,75 % |

| Коэффициент расходов | 0,29% | 0,09%

|

Это неудивительно, поскольку коэффициенты PB и PE RVRS ниже, чем у SPY. Акции с меньшей капитализацией, как правило, также дешевле из-за более низкого спроса со стороны инвесторов. Следовательно, малый размер также будет означать, что вы подвергаетесь воздействию фактора ценности. Размер и ценность обычно совпадают.

Во-вторых, следует отметить, что RVRS только что был запущен, а размер фонда невелик, менее 10 миллионов долларов. SPY — крупнейший ETF в мире с активами под управлением около 300 миллиардов долларов (AUM)! Следовательно, SPY может позволить себе чрезвычайно низкий коэффициент расходов из-за эффекта масштаба. RVRS сможет снизить комиссии, если популярность ETF вырастет, а их активы под управлением вырастут.

Риск небольшого ETF заключается в том, что управляющий однажды может решить закрыть магазин. Но не волнуйтесь, вы вернете свои деньги после того, как акции будут ликвидированы.

Источники – RVRS (ссылка) и SPY (ссылка)

Официальный сайт RVRS здесь. Обоснование веса фонда здесь.

$RVRS предлагает способ арбитража волны инвестиций в пассивные фонды, в первую очередь в S&P 500. Он делает это путем обратного взвешивания компонентов S&P 500. Таким образом, компаниям с меньшей рыночной капитализацией будут выделены более крупные инвестиции. В целом это игра с фактором размера, с «преимуществом» в том, что потенциальная доходность должна быть более многообещающей, чем у SPY или RSP.

Развод случается:шаги по планированию, которые необходимо знать

11 советов по найму подрядчика по благоустройству дома, которому можно доверять

Хоппер:за сделкой с Brightspark Ventures

Стоимость винилового сайдинга по сравнению с LP Smart Siding

Как долго нужно хранить аннулированные чеки и банковские выписки?