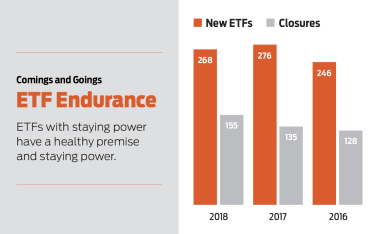

Если вы пытаетесь не отставать от индустрии биржевых фондов (ETF), не мигайте. Провайдеры создают более 200 новых фондов в год с 2014 года, в том числе 268 новых запусков в 2018 году. Так как же, черт возьми, вы проползаете все эти предложения, чтобы купить подходящий ETF для вас?

Не существует волшебной формулы, которая поможет вам определить верного победителя. Но если вы сделаете хотя бы небольшую домашнюю работу, вы можете повысить свои шансы на покупку фонда с реальным потенциалом и уменьшить шансы удержать модные инвестиции, которые быстро иссякнут.

Просто задайте эти три важных вопроса перед покупкой:

Поставщики ETF выработали привычку превращать каждый мыслимый заголовок в новый продукт. Иногда они находят золото с подлинными инвестиционными темами. Но некоторые идеи лучше оставить в покое.

Рассмотрим ETF LocalShares Nashville Area (NASH), запущенный в 2013 году и отслеживающий примерно 30 компаний со штаб-квартирами в Нэшвилле и его окрестностях. Это была умная идея, учитывая, что в Нэшвилле начинался демографический бум. Но инвестиционный тезис был ошибочным. Штаб-квартира в определенном городе не означает, что компания получит выгоду от роста населения или экономического роста этого города.

Например, розничный торговец Dollar General (DG), расположенный в Гудлетсвилле, Теннесси, недалеко от Нэшвилла, может похвастаться 15 000 магазинами в 44 штатах. Но только несколько десятков из них расположены в Music City и его окрестностях. Экономика Нэшвилла могла бы рухнуть, и пока у клиентов по всей стране были деньги, с которыми можно было бы тратить, у Dollar General все было бы хорошо.

Связанный с Нэшвиллом ETF прозвучал хорошо. Но в конечном итоге NASH был просто индексным фондом, который вращался вокруг того, куда отправлялась небольшая группа компаний. Это нехороший тезис об инвестировании. Инвесторы согласились, и они проголосовали своими кошельками; НАШ прекратил торговать в 2018 году.

В отличие от этого, ROBO Global Robotics and Automation ETF (ROBO, 39,50 долл. США), цель которого - запечатлеть рост робототехники, автоматизации и искусственного интеллекта, является примером того, как «делать все правильно».

Есть четкая история роста. Например, ожидается, что мировой рынок искусственного интеллекта будет расти в среднем на 57,2% в год в период с 2017 по 2025 год. А автоматизация производства, хотя и является более устоявшейся глобальной отраслью, по-прежнему, как ожидается, вырастет на 8,8% в годовом исчислении в период с 2018 по 2025 год. .

Что еще более важно, ROBO инвестирует в компании, которые напрямую извлекают выгоду из этих тенденций, такие как американский производитель микросхем Nvidia (NVDA), чьи технологии способствуют развитию искусственного интеллекта, и японская компания по автоматизации Fanuc. (Цены указаны по состоянию на 31 октября.)

По словам Джареда Снайдера, старшего советника по вопросам благосостояния в компании Exencial Wealth Advisors из Оклахома-Сити, инвесторы, как правило, сосредотачиваются на двух вещах. «Они, как правило, смотрят на название фонда, чтобы попытаться определить, что фонд выполняет, а затем на недавние результаты».

По словам Снайдера, этого недостаточно.

«Вы не всегда получаете тот инвестиционный опыт, который надеетесь получить, если это единственная информация, на которую вы смотрите».

ETFdb.com перечисляет около 170 ETF, которые классифицируются как «дивидендный капитал». Все они инвестируют в компании, выплачивающие дивиденды. Но подход ETF к инвестированию дивидендов отличается от фонда к фонду. Некоторые нацелены на высокий уровень доходности, в то время как другие рассматривают дивиденды просто как меру качества.

Названия продуктов иногда дают лишь несколько подсказок. Знают ли соискатели с высоким доходом просто по прозвищу, что iShares Select Dividend ETF (DVY, доходность 3,4%) обеспечивает на 1,2 процентных пункта больше доходности, чем фонд индекса дивидендов First Trust Value Line (FVD, 2,2%)?

Посмотрите глубже - в цели фонда, его стратегии и его активы, которые можно найти на страницах продуктов поставщиков фондов и на сайтах поставщиков данных, таких как Morningstar.com.

Это особенно важно для инвесторов в тематические ETF, которым, возможно, придется немного покопаться, чтобы убедиться, что они получат ожидаемые результаты.

Например, в течение нескольких лет после своего запуска в 2011 году Global X Social ETF (SOCL), который инвестирует в такие акции, как Facebook (FB), Twitter (TWTR) и Snap Inc. (SNAP), несколько раз удивился. повышение холдингов. В их числе была компания по снижению веса Nutrisystem, которая считала социальные сети частью своей системы поддержки клиентов. Это техническая привязка к социальной теме, но немногие инвесторы сочли бы такие акции, как Nutrisystem, идеальным способом инвестировать в рост индустрии социальных сетей.

Однако Global X U.S. Infrastructure Development ETF (PAVE, 16,58 долл. США), запущенный в марте 2017 года, точно обращается к теме, которую другие существующие фонды также не охватывают:потенциал для большого пакета правительственной инфраструктуры.

«Многие существующие инфраструктурные фонды владеют активами, такими как коммунальные услуги и трубопроводы, которые уже используются, - говорит Джей Джейкобс, руководитель отдела исследований поставщика ETF Global X. И многие из этих фондов вкладываются в большие суммы за рубежом.

Таким образом, инвесторы в эти фонды «были очень мало связаны с США и действительно не собирались получать выгоду от счета за инфраструктуру», - говорит он.

Напротив, холдинги PAVE, которые включают в себя железные дороги, а также компании по строительству, производству электрических компонентов и промышленного оборудования, все из которых находятся здесь, в США, кажутся более удобными, чтобы пользоваться плодами двухпартийного плана по расходам на инфраструктуру, если мы их получим.

Наконец, взгляните на активы под управлением, которые покажут вам, с какими деньгами работает фонд.

«В управлении капиталом действительно имеет значение масштаб», - говорит Чарльз Льюис Сайзмор из Далласа, штат Техас, компании Sizemore Capital Management. «Основные расходы фонда не сильно меняются, независимо от того, имеет ли фонд 500 000 долларов в активах или 500 миллиардов долларов. Чем больше фонд, тем больше размываются эти расходы», - говорит он.

"Когда вы видите ETF с активами менее 20 миллионов долларов или около того, весьма вероятно, что менеджеры теряют деньги", - говорит Сайзмор. «Если они не доведут AUM до устойчивого уровня, у них, как правило, не останется иного выбора, кроме как закрыть фонд».

Это не значит, что нужно без разбора избегать любого фонда с активами менее 20 миллионов долларов или даже тех, у кого меньше 10 миллионов долларов, что другие эксперты называют полосой на песке. Если вы можете пойти на некоторый риск и у фонда есть веские основания, относитесь к нему так же, как и к любым спекулятивным инвестициям.

Просто следите за ростом активов. Если он останется низким, как в случае с NASH, который закрылся с активами менее 9 миллионов долларов, имейте в виду, что фонд может ликвидироваться, и вам придется искать новый дом для своих денег.