Переход к IBOR в отношении деривативов сейчас идет полным ходом, и некоторые ключевые шаги уже сделаны. используется при определении различных замен LIBOR

1

. Следующей задачей будет формирование рынка деривативов для новых эталонных ставок. Были проведены предварительные оценки потенциальных замен деривативов LIBOR.

Контракты на деривативы со ссылкой на IBOR должны содержать надежную резервную формулировку, которая недвусмысленно урегулирует переход. Международная ассоциация свопов и деривативов (ISDA) предложила для включения в контракты IBOR три разных резервных компенсационных спреда:форвардный, историческое среднее/медианное и спотовый. 2 Было получено более 150 ответов на консультацию ISDA от широкого круга участников рынка со всего мира. В конце 2018 года The Brattle Group опубликовала их сводку 3 .

Несмотря на то, что банки отдавали предпочтение историческому среднему/медианному отступлению, банки выразили ряд опасений, таких как возможность передачи стоимости в случае срабатывания отката. Ключевой задачей является сохранение нейтральности приведенной стоимости на дату калибровки. Ставки спот и форвардные ставки, вероятно, будут несовместимы. Средние исторические рыночные условия могут не совпадать с ожиданиями рынка в отношении будущего (например, изменение денежно-кредитной политики и экономических условий). Кроме того, этот подход требует длительной истории фиксации IBOR и скорректированных безрисковых ставок

Дарелл Даффи (Stanford GSB) недавно предположил, что компрессионные аукционы могут помочь снизить этот риск, позволяя фирмам конвертировать свои позиции LIBOR в новые безрисковые ставки до даты прекращения действия по заранее определенной цене. Идея компрессионного аукциона состоит в том, чтобы преобразовать централизованно клиринговые контракты, ссылающиеся на IBOR, на контракты, ссылающиеся на другой ориентир. Предлагаемый алгоритм состоит из двух частей:механизма аукциона, который сопоставляет противоположные позиции для их преобразования, и механизма сжатия. 4

Центральный клиринговый контрагент (ЦКА), проводящий аукцион, будет стремиться минимизировать общую валовую позицию после сжатия для всех фирм (как IBOR, так и новые безрисковые связанные контракты) с учетом двух ограничений. Во-первых, он должен поддерживать нулевую чистую позицию при каждом сроке погашения. Во-вторых, она должна уменьшить валовую условную позицию, удовлетворяя при этом требования допустимости риска и компенсации каждой фирмы. Это второе условие состоит в том, чтобы поддерживать приблизительно одинаковое присутствие на рынке для каждой фирмы.

Участники сначала делают заявки и предложения. Затем механизм аукциона использует эти входные данные для определения ставки компенсации. Компенсационная ставка должна выплачиваться плательщиками IBOR получателям IBOR при конвертации их контрактов в новую базовую ставку, поскольку ожидается, что эталонная ставка обычно ниже, чем IBOR.

Кроме того, участники могут определять допуски к риску для каждого периода погашения. Затем алгоритм увеличивает конверсию, заменяя позиции с аналогичным сроком погашения. Установка узких порогов в сжатии позволяет избежать каких-либо изменений в P&L или профиле погашения; однако он ограничивает общее количество сделок, которые могут быть «разорваны». Игра с расширяющимися порогами приемлемости при сжатии сделок поможет снизить подверженность IBOR по «заранее установленной стоимости», тем самым снизив риски, связанные с прекращением действия IBOR.

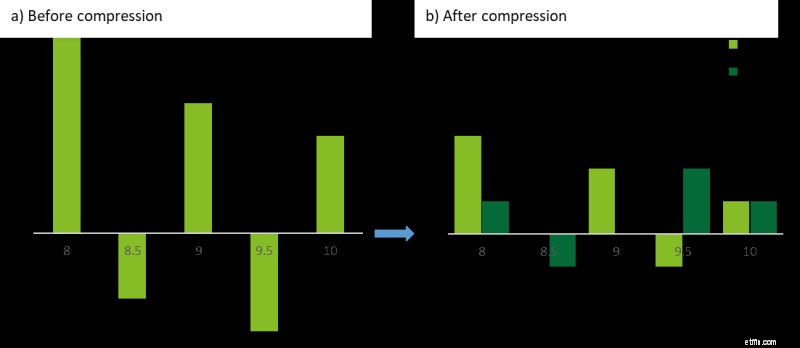

На рис. 1 представлена упрощенная иллюстрация возможного результата компрессионного аукциона по своп-позициям фирмы. Перед тем, как выйти на аукцион, у фирмы были старые свопы, деноминированные в LIBOR. На аукционе позиции фирмы сжимаются и конвертируются менеджером по сжатию в соответствии с заявками, офферами и допустимым риском участников, а также ограничениями ЦКА, описанными ранее. После аукциона общая валовая позиция фирмы уменьшается, а чистая позиция остается неизменной. Кроме того, на этом рисунке часть прежних свопов, деноминированных в LIBOR, была конвертирована в свопы, деноминированные в SARON.

В то время как в рабочем документе Даффи обсуждаются свопы с централизованным клирингом, эта концепция может быть расширена на двусторонние сделки в контексте многостороннего сжатия. В целом такой подход позволяет участникам рынка сопоставить риски «поймать не с той ноги» в дату перехода по сравнению с известными прибылями и убытками на аукционе по сжатию. Если использовать его задолго до даты перехода, он может дополнительно обеспечить способ сгладить влияние на прибыль и убытки с течением времени.

С практической точки зрения будет невозможно немедленно заменить справочные ставки новыми контрактами, и в ближайшие годы деривативы IBOR будут по-прежнему продаваться для хеджирования неотъемлемых процентных рисков. При этом компаниям следует внимательно следить за своими рисками по IBOR и начать думать о стратегиях снижения рисков, связанных с внезапным прекращением IBOR.

На рынке мы наблюдаем, что некрупные брокеры-дилеры (например, управляющие активами) начали переходить от двустороннего внебиржевого клиринга к центральному клирингу, чтобы извлечь выгоду из циклов сжатия ЦКА и, таким образом, снизить риск фиксации в то время. перехода на IBOR.

--------------------------------------------------------- --------------------------------------------------

1 Подробнее читайте в нашем предыдущем блоге о регулятивном контроле реформы (L)IBOR – усиление давления

2. Консультации по резервным бенчмаркам — компенсационные спреды и консультации ISDA

3 Сводка ответов на консультацию ISDA — сводка ответов Brattle Group

4 Полный рабочий документ Дарелла Даффи — Компрессионные аукционы с приложением к конвертации свопов LIBOR-SOFR