В своем письме акционерам от 2013 года 83-летний Уоррен Баффет дал несколько советов по инвестированию «когда я умру».

Ссылаясь на свою жену, а на самом деле на всех нас, он сказал, что попечители, контролирующие ее наследство, должны «вкладывать 10% денежных средств в краткосрочные государственные облигации и 90% в очень дешевый индексный фонд S&P 500. (Я предлагаю Vanguard.) Я считаю, что долгосрочные результаты траста от этой политики будут выше, чем у большинства инвесторов - будь то пенсионные фонды, учреждения или частные лица - которые нанимают высокооплачиваемых менеджеров ».

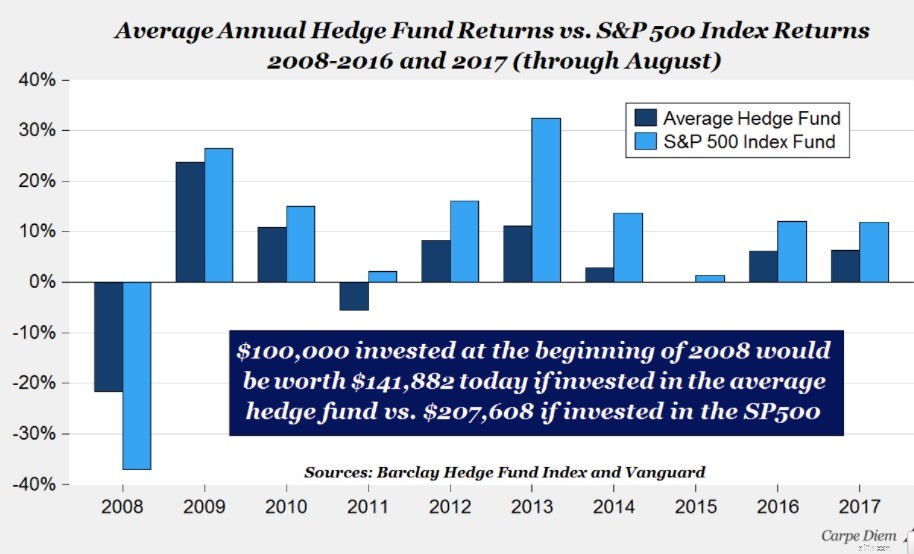

Доходность S&P превышала средний показатель по хедж-фондам на протяжении большей части последнего десятилетия:

Куда мы идем? На ставку на Уоррена Баффета.

Можно сказать, что г-н Баффет положил свои деньги туда, где был рот.

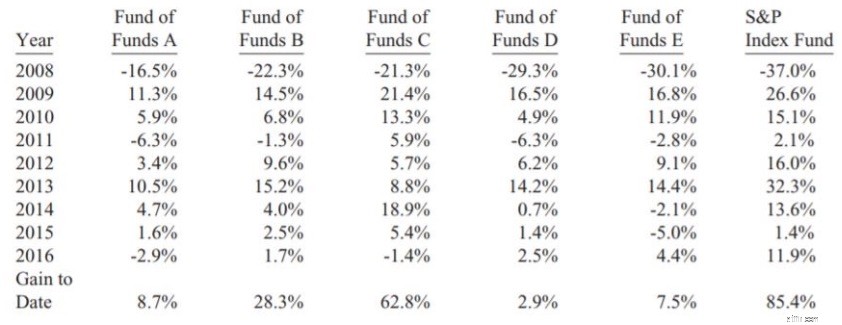

В течение 2008 года он и менеджер хедж-фонда договорились о ставке сроком на десять лет. В углу г-на Баффета у нас есть S&P 500 - простой ванильный список из 500 акций, который менялся только тогда, когда фирмы входили в индекс и выходили из него. С другой стороны, активно управляемый хедж-фонд. (Также имело значение то, что индексный фонд взимал низкую комиссию, в то время как хедж-фонды взимали гораздо больше.)

Ставка была сделана на 1 миллион долларов.

Хотя соревнование должно было закончиться 31 декабря, они согласились остановиться сейчас, потому что преимущество Баффета было таким большим. При совокупной прибыли 22% против 85,4% средний показатель хедж-фондов сильно отстал.

Как мы все знаем, даты, которые определяют ставку, могут определять ее результаты. Если бы такая же ставка имела место с 2002 по 2007 год, хедж-фонды победили бы индексный фонд S&P 500. И ниже вы можете видеть, что хедж-фонды выиграли бы пари на один год в 2008 и 2015 годах. Но с 1 января 2008 года по настоящее время индексный фонд Vanguard имел более высокую доходность:

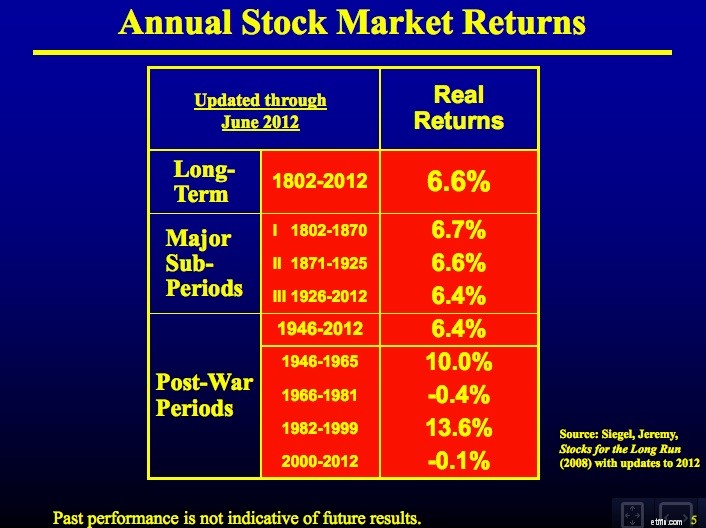

Я подумал, что вы также можете увидеть типичную доходность фондового рынка от профессора Уортона Джереми Сигела;

И наконец, сколько это обошлось проигравшему? Не 1 миллион долларов.

Десять лет назад каждая из них вложила 320 000 долларов в казначейские облигации с нулевым купоном (без процентов до погашения облигаций). К 2012 году счет достиг 1 миллиона долларов и теперь стоит намного больше. Г-н Баффет пожертвует свой выигрыш компании Girls Inc. из Омахи.

Хедж-фонд - это финансовый посредник. В рыночной экономике финансовые посредники чем-то похожи на сердце, которое перекачивает питательные вещества по всему телу. Однако вместо этого они перекачивают деньги предприятиям, домашним хозяйствам и правительствам, которые в них нуждаются.

Все началось с моего любимого человека, Александра Гамильтона. После того, как в 1791 году Конгресс учредил Первый национальный банк Гамильтона, постепенно возникла сеть финансовых посредников. К концу века у нас были инвестиционные банки, способные собрать огромные деньги, необходимые для финансирования строительства железных дорог и крупных объединений бизнеса, таких как U.S. Steel. Тем временем страховые компании накапливали активы, что означало, что они тоже становились финансовыми посредниками.

А теперь в наш список финансовых посредников мы добавили индексные и хедж-фонды.

Мои источники и многое другое:подробности о ставке были у AEI и CNBC, как и у предыдущей econlife, из которой мы взяли несколько предложений.