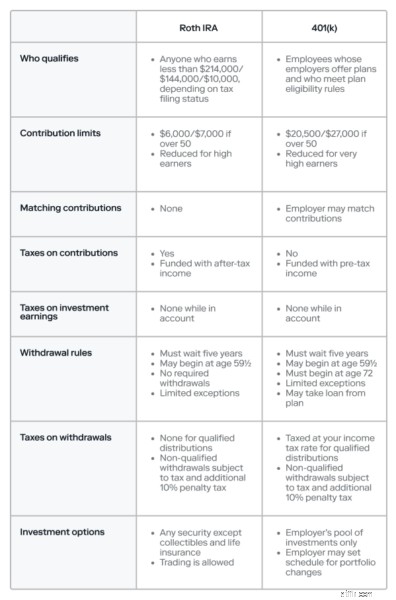

Сбережения на пенсию могут показаться пугающими, когда вы выбираете один из вариантов инвестирования. Хотя вы можете пользоваться налоговыми льготами со многими типами пенсионных счетов, каждый из них имеет свои правила, преимущества и недостатки. Узнайте о различиях между планами Roth IRA и 401(k), чтобы помочь вам выбрать правильный путь.

Важно помнить, что чем раньше вы начнете финансировать пенсионный счет, такой как IRA или 401 (k), тем больше денег вы потенциально можете сэкономить, воспользовавшись так называемым начислением процентов, когда доходы и проценты, которые зарабатывают ваши счета, также зарабатывают. дополнительные проценты и доходы.

Roth IRA — это инвестиционный счет с налоговыми льготами, предназначенный для того, чтобы помочь людям накапливать сбережения для выхода на пенсию. Как и в большинстве пенсионных счетов, здесь есть компромисс:держите деньги припрятанными, пока не достигнете определенного возраста, и сможете воспользоваться налоговыми льготами.

IRA Roth финансируются за счет долларов после уплаты налогов, что означает, что вы инвестируете деньги, которые вы заработали и с которых уже заплатили подоходный налог. Вы можете включить в свой счет большинство типов ценных бумаг, таких как акции, облигации, взаимные фонды и биржевые фонды (ETF). После того, как вы откроете Roth IRA, вы сможете со временем инвестировать дополнительные деньги и совершать сделки, как и на любом другом инвестиционном счете. И если вы будете следовать правилам вывода средств, вы не будете платить налог на свой доход.

Важное напоминание:IRA Roth — это не сберегательный счет. Это инвестиционный счет, и все инвестиции сопряжены с риском, включая риск потери денег.

Если вы откладываете на пенсию, Roth IRA может предоставить вам уникальные налоговые льготы.

Многие люди зарабатывают меньше в начале своей карьеры, и чем ниже ваш доход, тем ниже ваша налоговая категория. Со временем ваша зарплата может увеличиться вместе с вашей налоговой ставкой. Поскольку вы не платите налог на снятие средств со своего Roth IRA, которое обычно производится после достижения пенсионного возраста, в итоге вы платите меньший налог на деньги, которые вы инвестировали, когда находились в более низкой налоговой категории.

Если ваши инвестиции приносят доход, они не облагаются налогом, пока остаются в вашем Roth IRA. Таким образом, все, что вы заработаете в виде дивидендов, процентов и продажи акций, не облагается налогом. Вы также можете реинвестировать свои доходы, чтобы увеличить свой портфель.

Как правило, вы должны оставлять свои деньги на счете до достижения возраста 59,5 лет, хотя есть некоторые исключения, которые позволяют вам досрочно снимать средства со своего IRA Roth, например, при первой покупке дома, соответствующей требованиям. Снятие средств в соответствии с рекомендациями называется квалифицированным распределением, и вы не платите с него налог. Это означает, что деньги, заработанные вашими инвестициями, вообще не облагаются налогом.

Деньги в Roth IRA могут оставаться на счете до тех пор, пока вы живы, в отличие от традиционных IRA. Вы даже можете оставить свой Roth IRA своим наследникам по завещанию. Это может быть преимуществом, если вы планируете передать свои активы другим после своей смерти.

Несмотря на свои преимущества, IRA Roth имеют некоторые недостатки.

Уплата подоходного налога в начале карьеры может сэкономить деньги в долгосрочной перспективе. Но в краткосрочной перспективе вы упускаете возможность снизить налоговое бремя, внося деньги до вычета налогов, которые предлагают традиционные IRA. Также нет гарантии, что ваша налоговая категория будет выше в пенсионном возрасте, чем когда вы делаете взносы.

С 2022 года IRA Roth ограничивают ежегодные взносы в размере 6000 долларов или 7000 долларов, если вам больше 50 лет. И существуют ограничения на доход, которые могут уменьшить или даже отменить ваш разрешенный взнос. Например, вы не можете внести полную сумму, если зарабатываете как минимум:

Вы можете использовать этот рабочий лист IRS для расчета уменьшенной суммы взноса Roth IRA.

Кроме того, вы вообще не можете делать взносы в Roth IRA, если соответствуете одному из следующих критериев:

Большинство пенсионных счетов с налоговыми льготами предъявляют строгие требования к снятию средств, и пенсионные счета Roth ничем не отличаются. Вы должны хранить свои деньги на счету не менее пяти лет, и обычно вы не можете снимать деньги до достижения возраста 59,5 лет. Если вы нарушите правила, вам, скорее всего, придется заплатить налоги, а также штрафы за досрочное снятие средств.

401(k) — это пенсионный план с налоговыми льготами, который работодатель предлагает своим сотрудникам, часто вместе с программой подбора работодателя. Деньги в плане инвестируются, как деньги в IRA Roth, но работодатель решает, какие варианты доступны.

Планы 401(k) имеют много преимуществ, некоторые из которых недоступны в других пенсионных счетах.

Если вы сравниваете Roth IRA и 401(k), то существенным отличием может быть уравновешивание взносов работодателя. Как правило, работодатели уплачивают ваши взносы в план 401(k) до определенной суммы. По сути, это бесплатные деньги.

Сотрудничество с работодателем обычно сопровождается подвохом:графиком наделения правами. Это означает, что вы получаете право собственности на средства, которые работодатель вносит, только по прошествии определенного времени в качестве стимула остаться с работодателем. Например, если ваш работодатель имеет поэтапный график наделения правами, вы можете получить вознаграждение по ставке 25% в год, а это означает, что вам нужно будет оставаться в компании в течение четырех лет, чтобы фактически получить 100% средств, внесенных вашим работодателем. . Компании могут выбирать любой график наделения правами, но максимально допустимый срок составляет шесть лет.

Взносы по статье 401(k) поступают из вашей заработной платы до вычета налогов, что снижает ваш налогооблагаемый доход. Например, если ваша месячная зарплата составляет 3000 долларов, и вы внесли 100 долларов в свой 401(k), вы должны будете заплатить налог с 2900 долларов.

Ваши инвестиционные доходы также не облагаются налогом, пока ваши деньги остаются на счете. Тем не менее, вы должны платить налоги как с ваших взносов, так и с доходов, когда вы снимаете деньги.

Годовой лимит взносов 401(k) значительно выше, чем лимит Roth IRA. На 2022 год:

Имейте в виду, что, как и IRA Roth, 401 (k) имеют некоторые ограничения по доходу; ваш максимальный взнос может быть уменьшен, если вы заработаете 305 000 долларов США и более.

Закон об обеспечении пенсионных доходов сотрудников от 1974 года (ERISA) защищает пенсионные фонды на определенных инвестиционных счетах, включая 401 (k) s. Он устанавливает операционные стандарты, требования к раскрытию информации и механизмы подотчетности, хотя вы все равно можете потерять деньги на своих инвестициях. Он также защищает ваш план от кредиторов, даже если вы или ваш работодатель объявите себя банкротом.

401(k) имеют некоторые недостатки, которые важно учитывать.

В отличие от IRA Roth, которые позволяют вам вкладывать деньги в множество ценных бумаг, 401 (k) обычно предлагают ограниченные возможности для инвестиций. Средний план имеет от 8 до 12 вариантов; иногда доступны только взаимные фонды. Планы 401(k) также могут иметь ограничения на частоту изменения вашего выбора.

Как и в случае с IRA Roth, потенциальные налоговые льготы по статье 401 (k) не гарантируются. Хотя взносы до уплаты налогов могут сэкономить вам деньги в краткосрочной перспективе, возможно, вы окажетесь в более высокой налоговой категории, когда будете снимать средства после достижения пенсионного возраста, что в конечном итоге может привести к тому, что вы будете платить более высокие налоги на свои взносы и доходы.

Поскольку 401 (k) строго регламентированы, они, как правило, требуют активного управления. Это может привести к повышению комиссий.

Если вы снимете деньги со своего плана 401(k) до достижения возраста 59,5 лет, вам, вероятно, придется платить штрафы, хотя вы можете претендовать на получение кредита по вашему плану 401(k) в некоторых случаях финансовых трудностей. Вы также не можете оставить свои деньги на счету на неопределенный срок; вы должны начать снимать средства до 72 лет.

Итак, что вам подходит:Roth IRA или 401(k)? Вот отличная новость:вы можете иметь и то, и другое. Даже если ваш работодатель предлагает 401 (k), вы можете открыть Roth IRA и вносить до максимально допустимого для каждой учетной записи. Если для вас важно откладывать пенсионные накопления, это может быть хорошим способом максимизировать сумму, которую вы можете инвестировать.

Если ваш работодатель предлагает соответствующие взносы, вы можете внести достаточно, чтобы получить полное соответствие, а затем инвестировать в Roth IRA. Если вы можете полностью финансировать Roth IRA, вы можете вносить любые дополнительные депозиты в 401 (k) до годового лимита.

Если ваш работодатель не уплачивает взносы, подумайте о том, чтобы сначала внести средства на IRA Roth, а затем, как только вы достигнете максимального годового максимума, внести свой вклад в ваш план 401(k).

Имея любой пенсионный счет с налоговыми льготами, вы обмениваете налоговые льготы на хранение денег на счете до выхода на пенсию. Поэтому, если вы ожидаете, что вам понадобятся ваши деньги до достижения пенсионного возраста, Roth IRA может оказаться для вас неправильным выбором. Кроме того, если вы ожидаете, что к моменту выхода на пенсию вы окажетесь в более низкой налоговой категории, чем сейчас, вы можете сэкономить деньги, уплачивая налоги при снятии денег, а не при их внесении. Наконец, если важно снизить налоговое бремя за счет инвестирования долларов до вычета налогов, Roth IRA не даст вам такого преимущества.

Для многих людей совпадение с работодателем является решающим фактором при выборе формы 401(k). Средства, которые вносит ваш работодатель, являются частью вашей общей компенсации, поэтому вы можете убедиться, что вы используете их в своих интересах.

С другой стороны, если ваш работодатель не соответствует взносам, вы можете выбрать IRA Roth из-за более низких сборов и более широкого спектра вариантов инвестиций.

В конечном счете, вы, скорее всего, получите налоговые льготы, если вложите свои деньги в Roth IRA или 401(k). А когда вы откладываете на пенсию, чем раньше вы начнете, тем больше времени у вас будет, чтобы ваши вложения принесли плоды.