IPO REIT в США в этом году не показали хороших результатов.

ARA US Hospitality Trust начала торговаться по цене ниже IPO, прежде чем в конечном итоге выздоровела. С другой стороны, Eagle Hospitality Trust превратилась в хоррор-шоу:в день открытия упала на 10% и с тех пор остается там.

Поэтому, когда я услышал, что Prime US REIT подал предварительный проспект для включения в список в ближайшее время, я был настроен скептически.

Превзойдет ли это IPO REIT два других листинга и даст ли инвесторам высокую оценку?

Или это вызовет у инвесторов серьезное расстройство желудка из-за перегрузки американского REIT?

Давайте посмотрим поближе.

Вот краткий обзор деталей предложения:

Если вы хотите продолжить этот обзор, проспект IPO можно найти здесь.

Некоторые ключевые наблюдения о портфеле IPO:

Интересно, что эти офисы в основном расположены в пригородах, а не в районе центрального делового района. Это не обязательно плохо, поскольку загородные дома имеют тенденцию предлагать более высокую доходность, что очевидно из этого REIT.

Большинство объектов недвижимости было сдано в аренду за последние 3 года, при этом заполняемость большинства объектов неизменно превышает 90%. Заметным исключением является Башня I в Эмеривилле, срок аренды которой истек у арендатора, занимавшего 4 этажа в 2017 году. Его заполняемость по состоянию на 31 декабря 2018 года восстановилась до 81,1%.

Портфель будет занимать 96,7% . на IPO.

Эти договоры аренды являются достаточно длительными со средневзвешенным сроком действия аренды (WALE), равным 5,5 лет . (По чистой арендуемой площади).

96,9% Аренда предусматривает ежегодное повышение арендной платы примерно на 2,1% и заключается в аренде брутто с тройной сеткой или модифицированной / полной аренде. Это означает, что расходы на недвижимость в основном перекладываются на арендаторов, что очень выгодно для акционеров.

Наконец, текущая аренда значительно ниже рыночной. Это дает REIT возможность для значительного положительного возврата арендной платы при возобновлении аренды. Это, в свою очередь, обеспечит более высокий валовой доход в будущем.

Основываясь на этих характеристиках портфеля, мы можем видеть, что портфель IPO очень высокого качества и имеет большую инвестиционную привлекательность.

Понимание спонсора REIT важно для понимания стиля и поведения руководства. Спонсор также может предоставить канал для приобретений Prime US REIT и понять, что этот канал может иметь решающее значение для определения потенциала роста.

Спонсором Prime US REIT является компания KBS Asia Partners, которая связана с KBS Realty Advisors, частным менеджером по инвестициям в коммерческую недвижимость, базирующимся в США. Сингапурские инвесторы будут знать их по их более раннему партнерству с Keppel Capital по включению в список REIT американского офиса уровня B - Keppel-KBS US REIT - еще в 2017 году.

KBS - признанный менеджер по инвестициям в недвижимость, основанный в 1992 году Питером Бреном и Чарльзом Шрайбером. С момента основания компания совершила сделок с недвижимостью на сумму более 38 млрд долларов США, и в настоящее время у нее под управлением находятся активы на сумму 11,6 млрд долларов США. Prime US REIT сможет использовать платформу KBS и опыт для оказания услуг по управлению недвижимостью и неорганического роста за счет приобретений.

KBS продемонстрировали неоднозначную историю за 1,5 года управления Keppel-KBS US REIT. Это очевидно из ценовых показателей Keppel-KBS US REIT после IPO.

Keppel-KBS, проведенное IPO на US REIT на уровне 0,88 доллара США. Как видно из диаграммы, в сентябре-октябре 2018 года цена акций REIT резко упала. Это произошло в основном из-за двух факторов:

В то время как цены на единицу идут на поправку, инвесторы IPO по-прежнему несут убытки, поскольку REIT по-прежнему торгуется ниже цены IPO. Еще более тревожным является тот факт, что руководство решило продвинуть вопрос о разводнении прав в ужасных рыночных условиях, что свидетельствует об отношении руководства к инвесторам.

Еще неизвестно, перенесется ли поведение руководства на Prime US REIT.

Один вопрос, который у меня возник по поводу листинга Prime US REIT, заключался в том, как он намеревается разрешать потенциальные конфликты интересов с Keppel-KBS US REIT. В конце концов, оба REIT специализируются на собственности офиса в США и могут в конечном итоге конкурировать друг с другом за одни и те же свойства.

В проспекте эмиссии есть несколько ответов на этот вопрос:

Поэтому не ожидайте, что Keppel-KBS US REIT в ближайшее время начнет сотрудничать с Prime US REIT.

Изучение структуры комиссионных вознаграждений REIT позволяет нам узнать, должным ли образом мотивирован и согласован ли менеджер REIT с инвесторами. Структура платы за управление, используемая Prime US REIT, выглядит следующим образом:

Менеджер REIT взял на себя обязательство получать 80% своей базовой платы в единицах в течение первых двух лет. Таким образом, у REIT-менеджера будет возможность повысить доходность, взимая больше сборов в единицах.

REIT решил использовать структуру комиссионных, аналогичную ARA US Hospitality and Eagle Hospitality Trust, вероятно, по рекомендации DBS, которая является ведущим букраннером всех трех IPO. Приятно видеть, что между менеджером REIT и инвесторами наблюдается некоторое совпадение интересов, поскольку вознаграждение за результат рассчитывается на основе роста DPU. Если DPU страдает, то страдает и руководство. Другими словами, инвесторы и менеджмент утонут или поплывут вместе.

Инвесторы Cornerstone дают нам представление о том, насколько хорошо поддерживается IPO, и дают нам представление о том, что « более опытные инвесторы Подумайте об IPO. Эти инвесторы также обеспечивают стабильность цен на единицу продукции, поскольку они подвержены блокировкам. Это означает, что им не разрешается продавать свои позиции после IPO в течение определенного периода времени. Структура собственности Prime US REIT после IPO будет следующей:

Это означает, что 63,7% подразделений REIT приобретены ключевыми инвесторами, что намного больше, чем ARA US Hospitality Trust и Eagle Hospitality Trust.

Среди краеугольных инвесторов следует отметить, что KBS REIT Properties III является крупным держателем паев, создавая ситуацию, когда REIT владеет REIT. Согласно раскрытию информации в проспекте эмиссии, ни один индивидуальный инвестор не владеет более 1,35% KBS REIT Properties III по состоянию на 31 марта 2019 года. Таким образом, это фактически совокупность индивидуальных инвесторов, вкладывающих средства в Prime US REIT.

Это также второй раз, когда SPH присоединился к Keppel для совместного инвестирования в сделку, первым из которых было общее предложение о частном участии M1.

Короче говоря, в этом году Prime US REIT получает гораздо лучшую поддержку, чем два других IPO американских REIT. Это может обеспечить гораздо более позитивные торговые показатели после IPO.

Изучив большинство операционных факторов, давайте перейдем к финансовым факторам.

Чистый доход от портфеля недвижимости (NPI) несколько снизился в годовом исчислении в 2017 году, а затем снова вырос в 2018 году. Это в основном связано с плохой производительностью Башни 1 в Эмеривилле, где в 2017 году значительно сократилась заполняемость.

На других объектах NPI в целом стабильно росли на протяжении трех лет.

Совокупный левередж REIT на IPO составит 37%, средневзвешенный срок погашения долга - 5,5 лет, а эффективная процентная ставка - 85,1%. Это защищает REIT от риска процентной ставки, а также от угрозы истечения срока долга. Хорошая вещь для инвесторов.

Используя индикативную цену IPO в 0,88 доллара США, REIT оценивается с небольшой премией к балансовой стоимости на уровне 1,05 и имеет ориентировочную доходность 7,4% в 2019 году. Прогнозируется, что доходность на 2020 финансовый год составит 7,6%.

На мой взгляд, оценка справедлива, поэтому потенциал роста для участников IPO ограничен.

Чтобы лучше понять, стоит ли инвестировать в IPO, можно сравнить его с аналогичными аналогами, уже присутствующими на рынке. Ближайший партнер, указанный на SGX, - это Manulife US REIT, а Keppel-KBS US REIT - еще один потенциальный кандидат для сравнения.

| Описание | Prime US REIT | Manulife US REIT | Keppel-KBS US REIT |

| Тип собственности | Класс A | Трофей / Класс A | Класс B |

| Аренда земли | Безусловное право собственности | Безусловное право собственности | Безусловное право собственности |

| Нет. недвижимости | 11 | 8 | 13 |

| Стоимость портфеля | 1,22 млрд долларов | 1,75 млрд долларов | 1,07 млрд долларов |

| Вместимость | 96,7% | 97,4% | 92,1% |

| WALE (лет) | 5.5 | 6 | 3,9 |

| Совокупное кредитное плечо | 37% | 37,6% | 38,1% |

| Средняя стоимость долга | 3,45% | 3,28% | 3,76% |

| Средневзвешенный срок погашения долга (лет) | 5.5 | 2,5 | 3,6 |

| Рыночная капитализация | 812 млн долларов США | 1 097 млн долларов США | 639,5 млн долларов США |

| Цена по чистой чистой стоимости | 1.05 | 1.08 | 0,99 |

| Дивидендная доходность | 7,4% | 6,7% | 7,8% |

Сравнивая различные показатели между этими тремя REIT, мало что их разделяет.

Различия между Prime US REIT и Keppel-KBS US REIT можно преуменьшить с точки зрения качества активов (класс A по сравнению с классом B, загрузка 96,7% до загрузки 92,1% и т. Д.). Таким образом, вполне уместно, что Prime US REIT имеет более высокую оценку по сравнению с Keppel-KBS US REIT.

Когда сравниваются Prime US REIT и Manulife US REIT, различия становятся еще более неразличимыми. Тот факт, что Manulife US REIT оценивается с наивысшей оценкой, также оправдан ее большим портфелем, рыночной капитализацией и более длительным послужным списком.

Изучив очень большой объем информации, давайте завершим его кратким обзором плюсов, минусов и рисков.

Высококачественный портфель и сильная краеугольная поддержка REIT - вот что меня привлекает в этом IPO. Таким образом, я могу понять, готовы ли инвесторы дать REIT шанс на IPO.

Что меня сдерживает, так это справедливая оценка и потенциал для будущего сбора средств на акционерный капитал.

Как человек, который любит дешевое и хорошее, я лично пропустил бы это IPO в результате. Я вернусь к нему, если в будущем он будет торговаться ниже балансовой стоимости.

IPO Prime US REIT 8 июля. Подписка закрывается 15 июля.

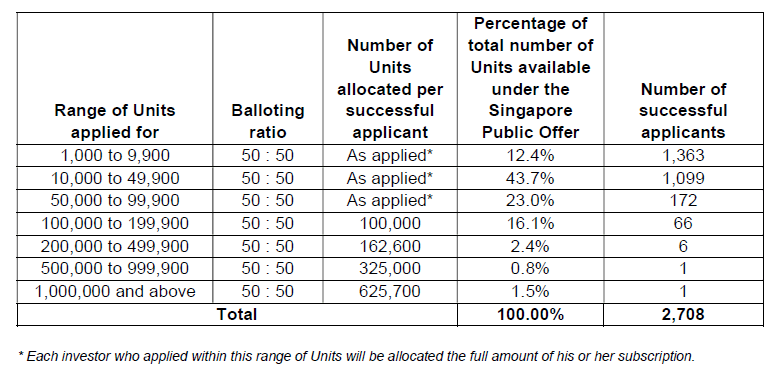

Результаты голосования Prime REIT IPO были опубликованы 16 июля 2019 года. Как видно из таблицы, кандидаты, подавшие заявки на получение до 99 900 единиц, получили свое полное распределение по цене 0,88 доллара США (или 1,20 сингапурского доллара) за единицу.

На момент публикации руководство выделило 40 909 000 единиц для Публичного предложения вместо 16 761 000 единиц, указанных в Проспекте эмиссии. Дополнительные единицы, скорее всего, были перераспределены из транша размещения, поскольку новых средств не было.

IPO начнется в эту пятницу (19 июля) в 14:00, было бы интересно посмотреть, как пойдут цены. Будет ли он успешно взлетать? Или это разочарует, как недавнее IPO Eagle Hospitality Trust или IPO ARA US Hospitality Trust? Будет интересно посмотреть на него!

Если вы нашли эту статью полезной, перейдите к нашей статье о IPO Elite REIT.