Вы когда-нибудь видели льва, поедающего траву? Нет, правда?

Лев не ест траву.

Точно так же нет фондов акций, которые НЕ являются волатильными (рискованными). Все вложения в акционерный капитал непостоянны. Такова природа вложений в акционерный капитал.

Подобно тому, как лев не может перестать быть хищником, вложения в акционерный капитал не перестанут быть нестабильными.

Вы можете приручить льва, но все равно не можете заставить его есть траву. Точно так же с помощью различных стратегий вы можете уменьшить потери в портфеле (по крайней мере, при тестировании на исторических данных), но не можете исключить риск потерь в долевых продуктах.

Я обычно сталкиваюсь с вопросами о безопасном или менее рискованном фонде акций. Поверьте, такого нет.

Вы можете сказать, что фонды с малой капитализацией непостоянны (рискованны). Более волатильны, чем фонды с большой капитализацией. Итак, если вы ищете менее рискованный (менее волатильный) капитал, вы должны придерживаться фондов с большой капитализацией или мультикаповых фондов. Однако фонды с большой капитализацией также изменчивы. И вы можете потерять много денег, если рынки резко исправятся.

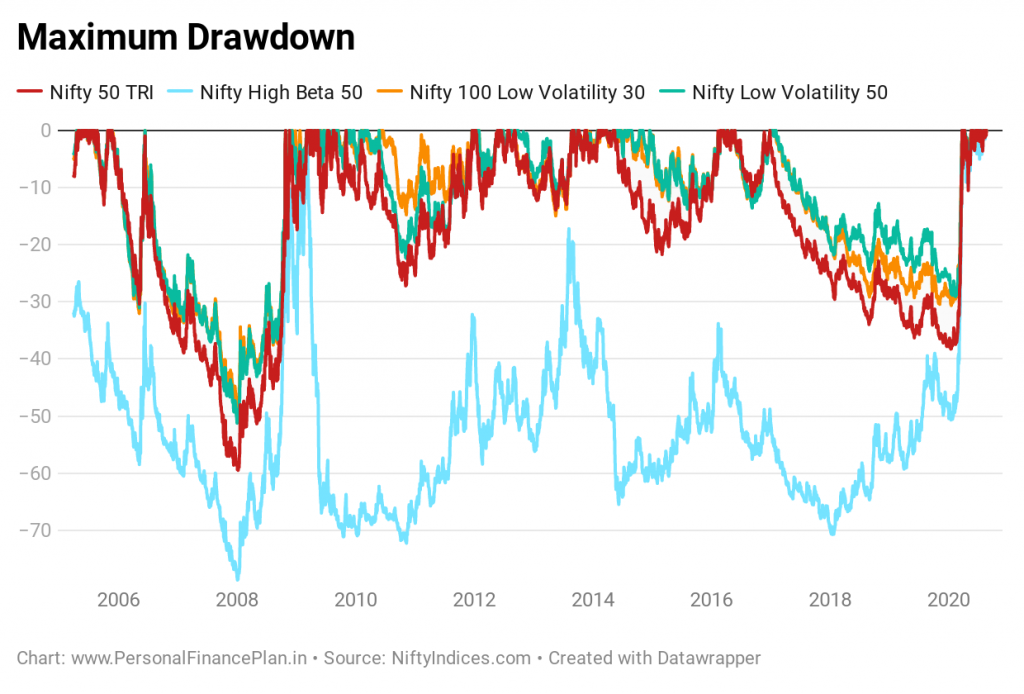

Фактически, существуют индексы с низкой волатильностью, которые выбирают наименее волатильные акции (индекс Nifty 100 Low Volatility 30 и Nifty Low Volatility 50). Можно было ожидать, что эти индексы будут менее волатильными. Да, индексы с низкой волатильностью менее волатильны, но это относительно. Nifty потерял 38% в марте 2020 года. Индексы низкой волатильности потеряли 30%.

Да, существуют гибридные фонды, фонды распределения активов и фонды сбалансированных преимуществ (фонды динамического распределения активов). И такие фонды продаются как менее рискованная альтернатива фондам акций. Обычно позиционируется как «Доходность выше, чем у FD, но менее рискованна, чем у фондов акций».

Я должен сказать, что многие такие фонды преуспели.

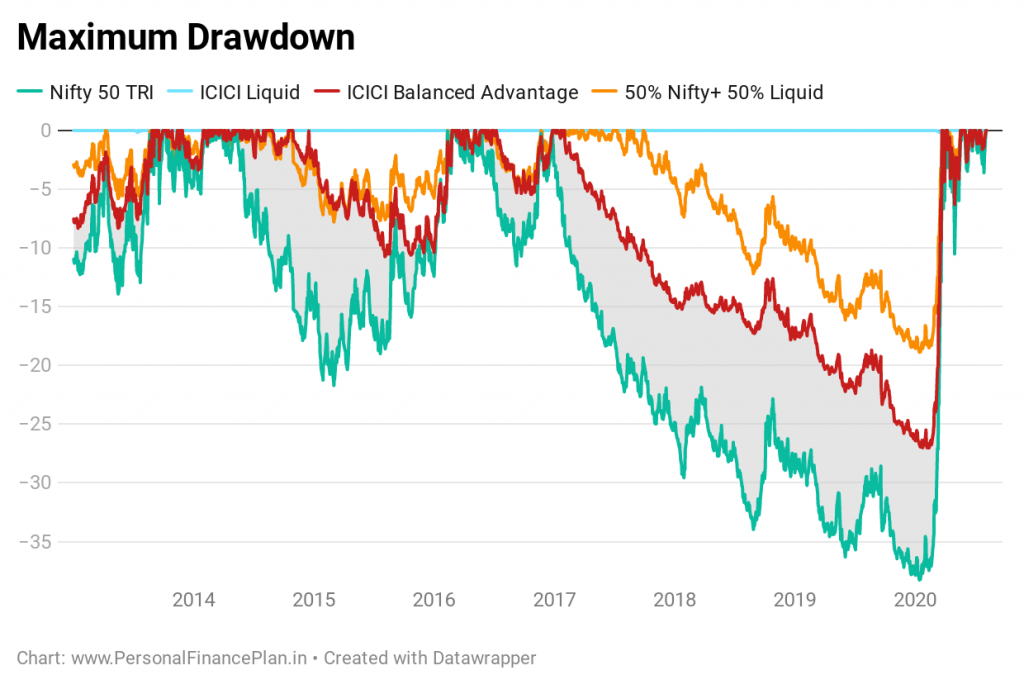

Мы обсудили несколько популярных гибридных фондов и популярный фонд сбалансированных преимуществ, и результаты оказались благоприятными.

Однако эти фонды не снижают волатильность, выбирая акции другого типа. Такие фонды просто меньше инвестируют в акции.

Допустим, акции компаний с большой капитализацией падают на 30% за неделю. Фонд инвестирует только 60% в акции с большой капитализацией, а оставшуюся часть хранит в государственных казначейских векселях. Очевидно, поскольку у фонда было только 60% акций, он упадет только на 18%.

ИЛИ

Эти фонды приносят различные виды активов с более низкой корреляцией ( диверсификация ). Итак, когда индийские акции не в лучшем состоянии, международные акции могут быть в хорошем состоянии. Или золото может преуспеть. Или другие активы упадут не так сильно, как акции Индии.

Ожидайте этого в фондах распределения активов и гибридных фондах.

Мы обсуждали этот подход в этой статье о том, как уменьшить потери портфеля. Однако даже с диверсификацией вы можете только уменьшить квоту падения. Просадки все равно будут.

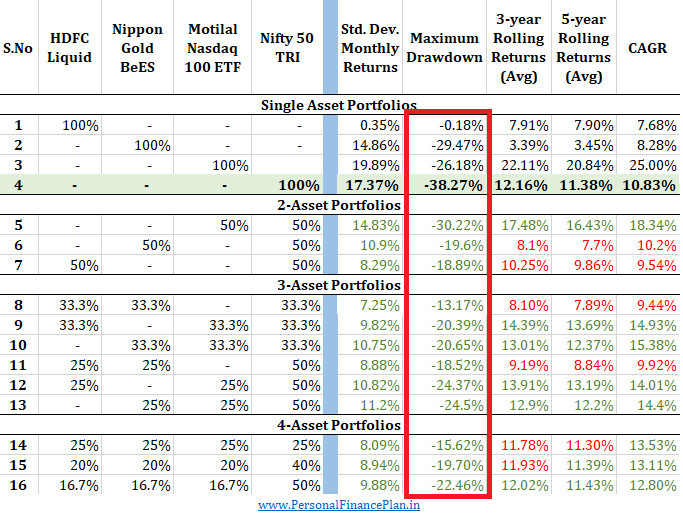

Я воспроизвожу эффективность портфеля, состоящего из Nifty, Nasdaq 100, Gold ETF и ликвидного фонда. Низкие корреляции. Низкие просадки по сравнению с Nifty 50, но тем не менее значительные просадки. Данные рассматриваются с 30 марта 2011 г. по 31 декабря 2020 г.

ИЛИ

Примите активное участие в распределении активов . Активные вызовы обычно осуществляются через проприетарные модели. Цель состоит в том, чтобы увеличить воздействие на акции, когда ожидается, что рынки будут хорошо И снизятся рисковать акциями, когда не ожидается, что рынки пойдут на пользу.

Опять же, такие средства не исключают риска потери. ICICI Prudential Balanced Advantage Fund потерял более 25% в марте 2020 года. Хотя часть, не относящаяся к собственному капиталу, пострадала меньше, доля собственного капитала, должно быть, была столь же плохой.

В целом есть 3 подхода.

Только подход (1) полностью устраняет волатильность. Вы никогда не увидите, что стоимость вашего портфеля снизится даже на небольшую величину.

Подходы (2) и (3) могут доставить вам дискомфорт во время плохих рыночных фаз. Следовательно, хотя диверсификация и активные инвестиционные стратегии могут в некоторой степени снизить волатильность, они не могут устранить волатильность.

Когда я структурирую портфели для своих инвесторов, выбор фондов практически одинаков для всех типов инвесторов.

Поэтому и агрессивным, и консервативным инвесторам рекомендуется использовать одни и те же фонды. Скажем, те же фонды акций E1 и E2. И те же долговые фонды D1 и D2 .

Разница в распределении активов. А распределение активов зависит от их склонности к риску.

Для агрессивного инвестора , распределение капитала (E1 + E2) будет составлять, скажем, 60% портфеля. D1 + D2 будет 40%.

Для консервативного (или не склонного к риску) инвестора , распределение капитала (E1 + E2) составит, скажем, 30% портфеля. D1 + D2 будет 70%.

Поэтому сосредоточьтесь больше на таких аспектах, как распределение активов, которые вы можете контролировать. Распределение активов должно соответствовать вашему аппетиту к риску.

Не гонитесь за миражом безопасных фондов акций. Таких паевых фондов не существует.