В предыдущем посте я рассмотрел, как выбрать ликвидный фонд. В этом посте давайте посмотрим, как вы можете распространить тот же аргумент на выбор долговых взаимных фондов для своего портфеля. Указатели, используемые в ликвидных фондах, можно распространить на любой долговой фонд. Однако, поскольку мы рассматриваем гораздо более широкий выбор, необходимо учитывать несколько дополнительных аспектов.

В случае долговых взаимных фондов потенциал роста ограничен (в отличие от фондов акций). Поэтому важно понимать источник дохода (или дополнительного дохода), который вы получаете от инвестиций в долговые взаимные фонды. В долговом фонде относительно легче понять источник дохода и риска. Как только вы поймете источник риска в долговом фонде и решите, с какой степенью риска вы согласны, выбор долгового фонда не должен быть слишком сложным.

Давайте сначала посмотрим, как управляющий фондом может получить для вас избыточный доход (не с поправкой на риск).

#1:инвестируйте в долг с длительным сроком погашения :Долгосрочные облигации, вероятно, предлагают более высокую процентную ставку (по сравнению с краткосрочными облигациями). Таким образом, один из способов увеличить прибыль от вложений в долговые обязательства — это вложить средства в долгосрочные облигации (или в долговые фонды с длительным сроком погашения).

#2 Возьмите на себя кредитный риск :Компания с хорошими и стабильными финансовыми показателями должна иметь возможность выпускать долговые обязательства по более низкой ставке (по сравнению с компанией с плохими финансовыми показателями). Почему? Потому что он знает, что несет меньший риск и не хочет платить больше.

Например, Reliance Industries может привлечь долг по гораздо более низкой ставке, чем некачественная компания по недвижимости. С точки зрения инвестора, инвестиции в облигации Reliance Industries принесут меньшую прибыль, чем инвестиции в облигации компании, занимающейся недвижимостью.

А теперь подумайте об этом. Фонд ABC, который инвестирует в долговые обязательства с высоким рейтингом (скажем, бумаги с рейтингом AAA), скорее всего, предложит меньшую доходность по сравнению с фондом XYZ, который инвестирует в бумаги с рейтингом A (при условии отсутствия дефолтов). Если вы сосредоточитесь только на доходе, а не на источнике дохода, вы, скорее всего, выберете фонд XYZ (не принимая во внимание тот факт, что он сопряжен с более высоким кредитным риском).

#3. Правильно определите цикл процентной ставки :цены на облигации и процентные ставки движутся в противоположных направлениях. Когда процентные ставки растут, цены на облигации падают, и наоборот. Степень роста или падения цен на облигации зависит от срока действия портфеля облигаций или долговых обязательств.

Чем больше продолжительность, тем выше чувствительность к процентной ставке. Облигации или портфель облигаций с дюрацией 10 упадут на 10%, когда процентные ставки повысятся на 1%, и вырастут на 10%, когда процентные ставки снизятся на 1%. С другой стороны, облигации или портфель облигаций с дюрацией 2 упадут на 2%, когда ставки повысятся на 1%, и вырастут на 2%, когда процентные ставки снизятся на 1%.

Чем дольше срок погашения облигации или портфеля облигаций, тем выше ее дюрация.

Если бы вы знали, что процентные ставки в будущем снизятся, вы увеличили бы дюрацию своего портфеля облигаций. Точно так же, если вы ожидаете, что процентные ставки будут расти, вы уменьшите дюрацию своего портфеля. Между прочим, это легче сказать, чем сделать.

Вы можете видеть счетчик выполнения точек (1) и (3). Вы видите, что облигации с длительным сроком погашения дают возможность получать более высокий процентный доход. В то же время такие облигации или портфель облигаций также будут иметь более высокую чувствительность к процентным ставкам.

#4 Рыночные события могут открыть новые возможности :Могут быть рыночные события. Например, неблагоприятное событие может внезапно привести к снижению цен (более высокая доходность и более высокая потенциальная прибыль). Иногда такие возможности также связаны с отсутствием ликвидности на рынках облигаций в Индии. Однако таких возможностей должно быть немного. Не думайте, что управляющий фондом может полагаться исключительно на такую стратегию.

#5. Низкие затраты: Более низкий коэффициент расходов напрямую увеличивает вашу прибыль. Это чрезвычайно важно для заемных фондов, где возможность получения дополнительного дохода не очень высока.

Читать :Какие существуют типы долговых взаимных фондов?

Если вы не хотите брать на себя кредитный риск, остановитесь на фонде государственных ценных бумаг.

Обратите внимание, что даже несмотря на то, что фонд золотых ценных бумаг не несет никакого кредитного риска, он все же может иметь процентный риск. К сожалению, после рационализации схем взаимных фондов после SEBI не осталось краткосрочных ценных бумаг. Большинство золотых фондов представляют собой либо золотые фонды с постоянным сроком погашения 10 лет, либо фонды без ограничений по сроку погашения (управляющий фондом регулирует продолжительность в зависимости от прогноза процентной ставки).

Существуют альтернативы, которые могут предоставлять государственные облигации, такие как залог, например, банковские долговые обязательства PSU. Я предполагаю, что правительство вмешается и предотвратит дефолт банков PSU. Однако даже правительство не может предотвратить понижение кредитного рейтинга. Понижение кредитного рейтинга (а не полноценный дефолт) может привести к падению NAV.

Лично меня не очень устраивает процентный риск. Циклы повышения и понижения процентных ставок должны уравновешивать друг друга, и вы должны подвергаться ненужной волатильности.

Другое дело, если вы хотите извлечь выгоду из изменения процентных ставок.

Если вы можете постоянно правильно прогнозировать процентные ставки, вы можете попытаться соответствующим образом скорректировать дюрацию портфеля, т. е. увеличить дюрацию портфеля, когда процентные ставки или доходность облигаций, вероятно, упадут, или уменьшить дюрацию, когда курс вот-вот повысится. Это легче сказать, чем сделать. Даже в таких случаях налоговые последствия усложнят вам задачу. Для других (включая меня) придерживайтесь краткосрочных облигаций с меньшей дюрацией.

Прочитайте:Как низкий рост в CII может повлиять на ваши доходы после уплаты налогов и выбор инвестиций?

В идеале фонд динамических облигаций должен корректировать дюрацию портфеля в зависимости от прогноза процентной ставки. Если существует вероятность увеличения процентных ставок, управляющий фондом должен увеличить дюрацию портфеля облигаций. Если ожидается рост цен на облигации, управляющий фондом должен уменьшить дюрацию портфеля.

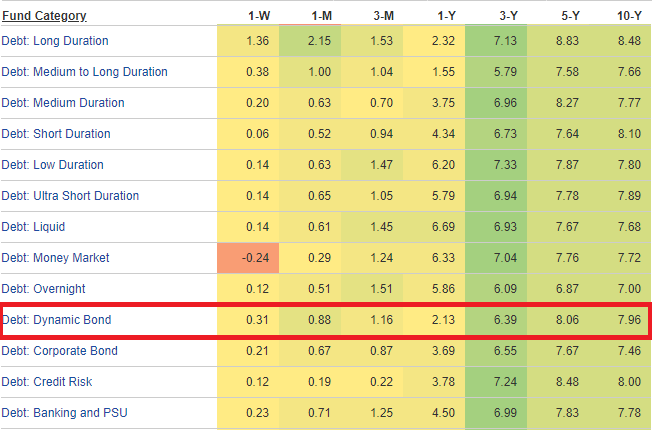

Ключевым моментом является то, могут ли управляющие фондами успешно делать это на постоянной основе. О долгосрочных результатах фондов динамических облигаций нечего и говорить. Эффективность категории аналогична эффективности фондов с меньшей продолжительностью. Обратите внимание, что эти доходы имеют гораздо более высокую волатильность (по сравнению с фондами с меньшей продолжительностью). На мой взгляд, вы можете исключить фонды динамических облигаций из своих портфелей.

В случае фондов акций меня вполне устраивают рейтинги Star на ValueResearch или Morning Star. Если целью не является погоня за лучшим фондом акций (а просто поиск хорошего фонда), после того, как вы определились с типом фонда, который вы хотите для своего портфеля (после принятия решений о распределении активов), вы можете выбрать любой фонд с хорошим рейтингом. из категории. Несмотря на то, что мы можем усовершенствовать процесс выбора, вы все равно вполне справитесь с вышеупомянутым простым процессом.

Это не относится к заемным средствам.

Даже долгосрочный заемный фонд с самым высоким рейтингом будет плохо работать, если процентные ставки вырастут. Я уверен, что многие инвесторы стекались в долгосрочные долговые фонды в конце 2016 и начале 2017 года, рассчитывая на доходность в 16-18% за предыдущие 2-3 года. Причина такой хорошей доходности заключалась в том, что процентные ставки за это время резко снизились. Долгосрочные заемные средства выигрывают от более низких процентных ставок.

Если бы вы знали причину такой хорошей доходности в фондах долгосрочных облигаций (что было не очень сложно выяснить), вы бы легко поняли, что процентные ставки не могут удерживать спускаться навсегда. Поэтому было неразумно вкладывать средства в такие фонды в то время, ожидая такой же высокой прибыли.

Это не означает, что вы можете легко определить, когда процентные ставки начнут расти. Просто, когда ставки снижались в течение нескольких лет, шансы получить еще более низкие ставки могут быть не в вашу пользу.

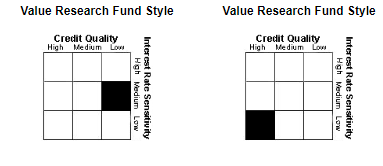

Однако MorningStar и ValueResearch предоставляют блоки стилей, которые могут быть весьма полезными.

Например, ValueResearch предоставляет StyleBox для долговых взаимных фондов.

Вот стиль для двух фондов с малой длительностью.

Как видите, несмотря на то, что оба фонда имеют небольшую продолжительность, кредитный риск фонда справа гораздо ниже. Если вы хотите избежать кредитного риска, лучше идти с фондом справа.

Я обсуждал этот аспект в своем посте "Как выбрать ликвидный фонд". Больший корпус фонда должен снизить риск концентрации. Даже если ваш портфель фонда подвергнется дефолту, удар по NAV может быть не очень высоким. Точно так же более крупный фонд может иметь большую репутацию, которую можно спасти.

Да, есть фонды заемных средств, коэффициенты расходов которых поставят в тупик многие фонды акций. Поскольку относительно легче понять источник риска в долговых фондах, а избыточная доходность имеет очень четкий элемент риска, фонд (высокий коэффициент расходов и высокая доходность) может брать на себя избыточный риск, чтобы обеспечить вам очень хорошие доходы. Мне было бы неудобно с такими средствами.

Ну, что-то не так. Независимо от объема исследований, которые вы проводите, вас могут ждать неприятные сюрпризы. Если у вас есть несколько заемных средств, вам не придется нести большую тяжесть в случае отдельных дефолтов. Однако даже это не избавит вас от системных проблем.

Многие инвесторы имеют в своих портфелях 3–5 взаимных фондов акций. Имейте в своем портфеле как минимум столько же, если не больше долговых обязательств.

Многие не согласятся с таким подходом, но меня это очень утешает.

Когда вы инвестируете в фонды акций, вы ожидаете, что они будут постоянно волатильны. Ожидания от долговых взаимных фондов совсем другие. Многие видят в нем замену банковским срочным депозитам (у которых нет волатильности). Если вы являетесь таким инвестором и выбираете фонд исключительно на основе прошлых доходов и звездных рейтингов, вас может ожидать негативный сюрприз.

Я рассматриваю заемные средства как инструмент, обеспечивающий стабильность (и снижение волатильности) моего портфеля. Высокая дюрация (или высокая чувствительность к процентным ставкам) может быть большим источником волатильности в портфеле любого долгового фонда. Поэтому я держусь подальше от долгосрочных фондов.

Я предпочитаю ликвидные, сверхкороткие и короткие фонды, а также фонды денежного рынка. Я выбираю эти средства даже для своих долгосрочных целей (для долговой части). Эти фонды имеют очень четкие ограничения процентного риска, который они могут принять (через ограничения на срок портфеля).

Проблема с вышеупомянутыми фондами (ликвидными, сверхкороткосрочными, краткосрочными и фондами денежного рынка) заключается в том, что даже если уровень процентного риска хорошо определен, кредитная стратегия может быть не очень четко определена.

Чтобы оценить уровень кредитного риска, вы можете просмотреть информационный документ схемы, чтобы увидеть, есть ли какие-либо ограничения. Из того, что я видел, большинство информационных документов схемы ничего не говорят об этом аспекте или содержат слишком много информации, чтобы иметь какой-либо смысл. КУА обязаны ежемесячно раскрывать информацию о портфелях. Эти данные доступны на сайтах АМКУ. Вы также можете посмотреть их портфолио, но это может потребовать слишком многого. Тоже не практично. Style Boxes on Value Research и Morning Star являются хорошими источниками информации в этом отношении.

Вот что я хотел бы видеть в долговых фондах в своем портфеле.

Применение этого подхода не устранит неблагоприятные потрясения для вашего долгового портфеля. Однако я ожидаю, что это уменьшит вероятность таких потрясений и влияние таких потрясений на ваш портфель.

В риске нет ничего плохого. В то же время, на мой взгляд, риск процентной ставки не приносит большой пользы (если только кривая доходности не является достаточно крутой). Повышение и понижение процентной ставки компенсируют друг друга. Возможно, есть смысл взять на себя некоторый кредитный риск. Однако вы должны понимать, что идете на риск, и он может материализоваться.

На самом деле, для некоторых из моих клиентов я выбрал средства с приличным кредитным риском для этого дополнительного дохода, потому что они могут позволить себе такой кредитный риск и чувствуют себя комфортно с таким риском. .

Проблема заключается в том, чтобы слепо доверять звездным рейтингам и не осознавать связанный с этим риск.

Как малый бизнес может подготовиться к коронавирусу

18 туристических продуктов, которые сэкономят ваше время и деньги

Беспорядок в FMP - стоит ли инвестировать в план с фиксированным сроком погашения?

7 способов сэкономить деньги, которые дорого вам обойдутся в долгосрочной перспективе

Эти шесть акций доминировали в рейтинге Nifty 50 за последние десять лет.