«Могу ли я инвестировать в фонд динамических облигаций? Похоже, они приносят хорошую прибыль ». спросил меня мой друг.

Инвестиционное мышление моего друга начинается с прибыли и на этом заканчивается. Пора немного просветить.

Фонды динамических облигаций - это уникальная категория долговых фондов, цель которых состоит в том, чтобы зарабатывать деньги несколькими способами. Основная стратегия, конечно же, состоит в том, чтобы понимать и предвидеть изменения процентных ставок на рынке и позиционировать портфель, чтобы получить от этого выгоду.

Он также включает активную торговлю активами, чтобы получить прибыль, которая может быть получена в очень короткий промежуток времени.

Кроме того, эти фонды инвестируют с учетом возможностей и сроков, таких как Govt. облигации, корпоративный долг, денежный рынок, охватывающий весь спектр процентных ставок в долгосрочной, среднесрочной и краткосрочной перспективе.

Однако не все так радужно. У них есть своя доля нестабильности.

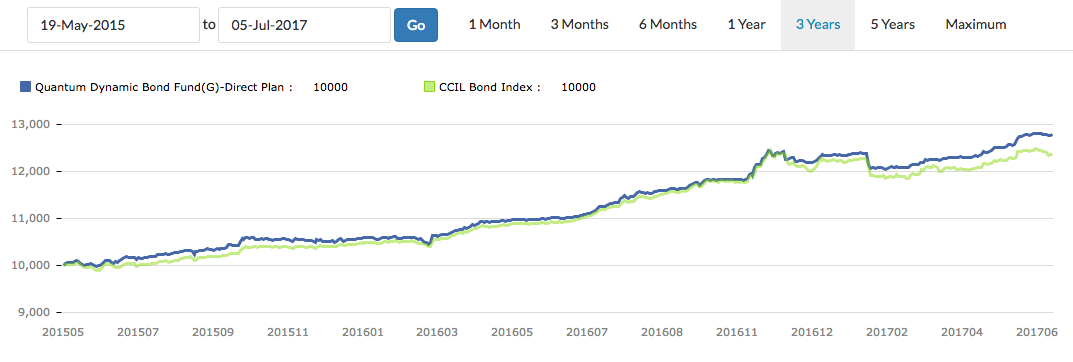

Посмотрите на диаграмму ниже.

Вы видите взлеты и падения?

Для сравнения, FD или ликвидный фонд имеет линейную линию роста.

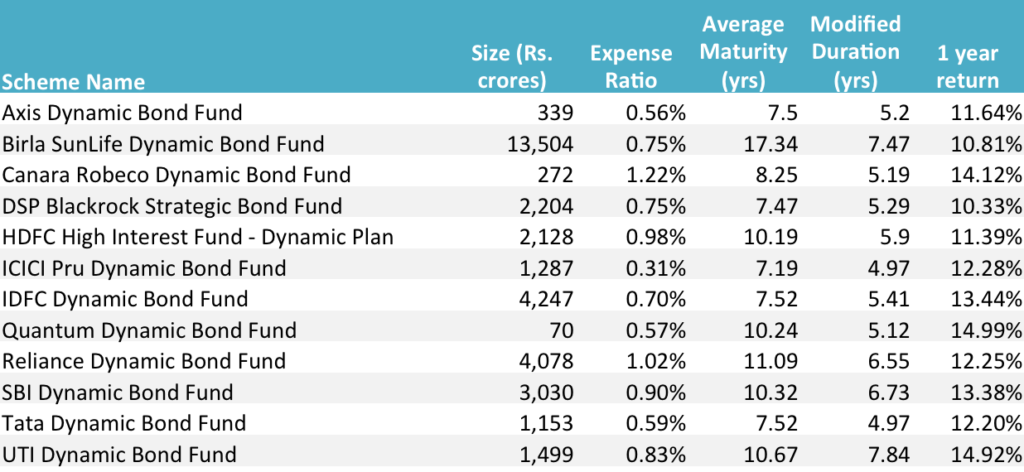

Источник :Valueresearch, Unovest, отдельные информационные бюллетени, данные, опубликованные 6 июля 2017 г.

Источник :Valueresearch, Unovest, отдельные информационные бюллетени, данные, опубликованные 6 июля 2017 г.

Список представлен в алфавитном порядке, и нет предпочтения какой-либо схеме фонда. Все планы прямые.

В большинстве инвестиционных целей этих фондов особо упоминается получение дохода, а также прирост капитала (как и в случае с фондами акционерного капитала). Они также прямо упоминают о том, что им нужно ехать на колебаниях процентных ставок и заключают краткосрочные сделки, чтобы извлечь из этого выгоду.

В отношении приведенного выше набора средств мы можем сделать несколько наблюдений:

Да! Тогда вам, вероятно, следует обратить внимание на категорию фондов ультракоротких облигаций или ликвидных средств.

Если вы все еще продолжаете двигаться вперед, обратите внимание на следующие моменты:

Я сказал своему другу:«Если вы хотите получить удовольствие от вложений в облигации, то, вероятно, лучше всего использовать Dynamic Bond Fund». Иначе забудьте об этом.

Лучше, если вы проконсультируетесь со своим инвестиционным консультантом и подробно обсудите это. Возможно, вам даже не придется подвергать свои деньги такой нестабильности, чтобы при этом достичь своих целей.

Это более разумный шаг.

Если вы не читали здесь краткий учебник по заемным средствам.

Как облагаются налогом аннуитеты

15 уроков о деньгах и браке от пар, проживших в браке более 10 лет

Миллениалы и поколение Z страдают от кризиса «психического благополучия» - 5 способов справиться со стрессом,…

Сокращение дивидендов:эти 3 компании FTSE только что отменили свои выплаты

Как рассчитать стоимость при перепродаже