Читатель хочет знать, что после налога на LTCG инвестиции в комбинированный фонд с большой капитализацией и долгом, как ожидается, принесут лучшую скорректированную с учетом налогов доходность по сравнению с инвестированием в один из сбалансированных фондов. Узнаем.

Вот запрос:

Давай разберемся с этим.

Итак, каковы здесь ключевые моменты и предположения?

Однако, как вы понимаете, мы используем линейные темпы роста как для капитала, так и для долга. На самом деле мы знаем, что это не так. Капитал нестабилен, как и доходность. Есть взлеты и падения.

Итак, чтобы получить реальные ответы, мы будем использовать данные о доходах за последние 10 лет (с 2008 по 2017 год) за:

Хотя это прошлые данные, они помогают нам составить карту вероятного сценария доходности в будущем. Данные о возвратах получены от ValueResearch.

Давайте посмотрим, как работает.

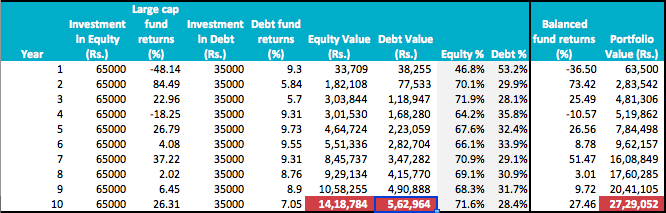

В нашей первой работе мы создадим 2 отдельных портфеля долговых и долевых инструментов, а также будем инвестировать в один из сбалансированных фондов. Вот как выглядят цифры.

В начале каждого года рупий. 1 лакх инвестиций в год делится на соотношение 65:35 и инвестируется в фонд акционерного капитала с большой капитализацией и фонд заемного капитала.

Значения собственного капитала и долгового фонда, а также% рассчитываются в конце соответствующего года.

Год 1 в таблице соответствует 2008 году и, следовательно, отрицательному числу доходов для собственного капитала и сбалансированных фондов.

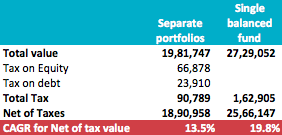

Окончательные значения показаны на фиолетовом фоне. С учетом налогов среднегодовой темп роста в двух сценариях составляет:

Налоги применяются к окончательной стоимости при условии, что вся сумма снимается единовременно. Если вы уйдете в течение нескольких лет и воспользуетесь освобождением от уплаты налога в размере 1 тыс. Рупий каждый год, налоги могут быть ниже.

Как видите, между двумя среднегодовыми темпами роста существует огромная разница. 13,5% для отдельных портфелей против 19,8% для единого сбалансированного фонда.

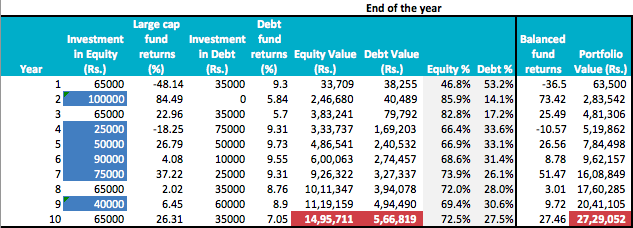

Давайте теперь рассмотрим другой сценарий и ответим на вопрос, можем ли мы улучшить доходность отдельных портфелей за счет ребалансировки.

Все остальные числа остаются такими же, как указано выше, за исключением части перебалансировки. Вот как это оказалось.

Цифры на синем фоне для «инвестиций в акционерный капитал» - это точки, в которых мы использовали наши годовые инвестиции для ребалансировки портфеля. Фактически мы ничего не продавали, только использовали дополнительные денежные потоки. Таким образом, мы избежали каких-либо промежуточных налогов на прирост капитала.

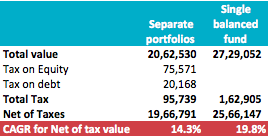

Как в этом случае меняется CAGR?

Разница из-за ребалансировки составляет 0,8% в CAGR. С 13,5% теперь она выросла до 14,3%. Но он все равно остается ниже, чем доходность одного сбалансированного вложения фонда.

Думаю, ответ на вопрос моего читателя очевиден. Суть в том, что мы можем сделать это простым.

Хорошо, я знаю, что в запросе упоминается 5-летний горизонт. Я делал это 5 лет и разница остается. Если мы возьмем те же данные за последние 5 лет, которые использовались выше, CAGR составит 16,1% / 17,2% для отдельных портфелей и 26,2% для агрессивного сбалансированного фонда.

<час />Что вы думаете? Какие еще предположения здесь работают? Что может пойти не так? Делитесь в комментариях.