SEBI инициировал категоризацию и рационализацию схем взаимных фондов, см. свой циркуляр от 6 октября 2017 года. SEBI определил несколько категорий фондов и обязал каждую фондовую палату иметь только один фонд в каждой категории. .

Цель заключалась в том, чтобы сократить количество фондов и облегчить жизнь инвесторам за счет уменьшения путаницы в названиях схем. Подробнее о правилах классификации SEBI читайте в этом посте.

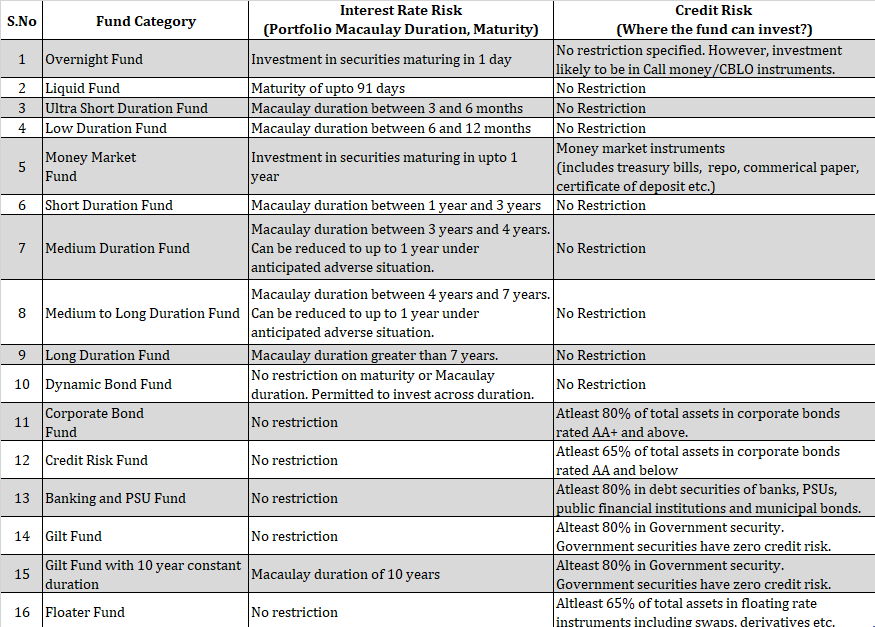

В этом посте мы рассмотрим различные типы/виды/категории долговых взаимных фондов в соответствии с категоризацией и рационализацией схем взаимных фондов SEBI.

SEBI разделил схемы долговых взаимных фондов на 16 категорий. Классификация основана на типе долговых ценных бумаг, в которые разрешено инвестировать средства.

Классификация основывается на сроке погашения соответствующих ценных бумаг, продолжительности портфеля или кредитном рейтинге ценной бумаги.

Я буду представлять информацию с точки зрения процентного риска или кредитного риска, которому должна подвергаться определенная категория фондов.

*Фонды средней продолжительности, фонды средней и большой продолжительности : Для этих двух категорий управляющий фондом, исходя из прогноза процентной ставки, может сократить дюрацию портфеля до 1 года. Очевидно, вы можете ожидать, что управляющий сократит дюрацию, если управляющий фондом сочтет, что процентные ставки движутся вверх.

*Плавающие средства (из-за их характера) менее подвержены процентному риску.

Долговые взаимные фонды не лишены риска . Вы также не должны игнорировать риски, связанные с долговыми взаимными фондами. Вы должны понимать, что, в отличие от взаимных фондов акций, потенциал роста в долговых взаимных фондах ограничен. Поэтому, на мой взгляд, вдвойне важно понимать, какой риск вы принимаете на себя, вкладывая в долговые обязательства.

В этой статье я подробно рассказал о различных типах рисков, связанных с долговым взаимным фондом. Кратко обсудим в этом посте.

Риск процентной ставки. Цены на облигации и процентные ставки обратно пропорциональны. Когда процентные ставки растут, цены на облигации падают. Когда процентные ставки падают, цены на облигации растут. Поскольку долговой взаимный фонд представляет собой портфель долговых ценных бумаг, СЧА долговых взаимных фондов также имеет аналогичную связь с изменениями процентных ставок.

Дело не в том, что все долговые взаимные фонды одинаково чувствительны к изменениям процентных ставок. Некоторые фонды могут вырасти (или упасть), чем другие фонды, когда процентные ставки понизятся (или повысятся). Эта чувствительность измеряется/представляется в виде продолжительности (обсуждается позже).

Кредитный риск :Компания, в облигации которой инвестировал фонд, может не выплачивать проценты или основную сумму, т.е. вложенные деньги могут не вернуться. Кредитный рейтинг компании/выпуска может быть понижен, что может привести к снижению цены облигации. Это кредитный риск для вас.

Правительство не допустит невыплаты своих платежей. Таким образом, государственные (золотые) ценные бумаги имеют нулевой кредитный риск. Облигации с более высоким кредитным рейтингом имеют более низкую вероятность дефолта по сравнению с облигациями с более низким рейтингом.

Дюрация — это мера чувствительности процентной ставки облигации/портфеля облигаций/портфеля взаимных фондов.

Как правило, облигация с более длительным сроком погашения, скорее всего, имеет более высокую дюрацию. Дюрация портфеля облигаций (портфеля MF) – это средневзвешенная дюрация базовых облигаций.

Более высокая продолжительность подразумевает более высокую чувствительность к процентной ставке.

Продолжительность по Маколею — это один из способов расчета продолжительности. Измененная продолжительность — это другое.

Дюрация Маколея – это показатель того, сколько времени потребуется, чтобы окупить ваши первоначальные инвестиции в облигации. Модифицированная дюрация фактически является мерой того, как цена облигации/портфеля облигаций изменится в ответ на изменение процентных ставок.

Если вы углубитесь в математику, вы увидите, что продолжительность Маколея и измененная продолжительность связаны. Чтобы узнать о разнице между длительностью Маколея и Модифицированной продолжительности, предлагаем вам перейти по этой ссылке в Investopedia.

Не будем вдаваться в расчеты в этом посте.

Что касается процентного риска, то в циркулярах SEBI есть два типа спецификаций:

Везде, где упоминается дюрация Маколея, имеется в виду дюрация портфеля Маколея (а не отдельных ценных бумаг в портфеле) . Например, в фонде с малой дюрацией возможно, что базовая ценная бумага может иметь дюрацию менее 6 месяцев или более 12 месяцев. Однако на уровне портфеля продолжительность должна быть в пределах от 6 до 12 месяцев.

Везде, где Срок погашения (основной ценной бумаги), он относится к сроку погашения ценных бумаг базового портфеля. Например, в ликвидном фонде срок погашения каждой ценной бумаги должен быть меньше или равен 91 году.

Кстати, облигация с более длительным сроком погашения также будет иметь более высокую дюрацию.

Категоризация SEBI схем MF явно упростила задачу. Раньше не было четких правил инвестирования, за исключением ликвидных средств. И это усложняло жизнь как инвесторам, так и консультантам.

Однако даже после этой категоризации вы не можете просто посмотреть на категорию фонда и подобрать для нее схему.

Почему?

Как видно из таблицы, у вас есть ограничения либо на характеристики риска процентной ставки (срок, срок погашения), либо на характеристики кредитного риска (корпоративные облигации, государственные облигации). Не то и другое.

Только для нескольких категорий (таких как фонды денежного рынка, инвестиционные фонды с постоянным сроком погашения 10 лет) есть спецификации, касающиеся как процентного риска, так и кредитного риска.

Попробуем разобраться в проблеме на примере.

Предположим, вы хотите инвестировать в долговой фонд с более низкой процентной ставкой и кредитным риском.

Мы знаем, что ликвидные фонды, фонды сверхкороткой дюрации и фонды с малой дюрацией имеют более низкий процентный риск (поскольку дюрация ниже). Однако для тех же категорий нет ограничений на размер кредитного риска, который они могут взять на себя.

Поэтому фонд с малой дюрацией (A), который инвестирует только в облигации с рейтингом AAA, будет иметь более низкий кредитный риск, чем другой фонд с низкой дюрацией (B), который инвестирует, скажем, до 30% в облигации с рейтингом AAA. Рейтинговые облигации. Вполне возможно, что фонд B дает вам более высокую доходность, чем фонд A. Однако вы не должны игнорировать тот факт, что эта избыточная доходность была получена за счет дополнительного кредитного риска.

Поэтому вам все равно придется просмотреть информационный документ схемы, чтобы посмотреть, в какие облигации (с точки зрения кредитного качества) можно инвестировать. Более серьезная проблема заключается в том, что большинство схем мандаты не будут иметь эту информацию. В таких случаях вам, возможно, придется просмотреть портфели схем, чтобы сделать оценку. Не очень надежно, но с этим придется смириться.

Итак, ваша работа была сокращена, но не устранена.

Работа многих схем в прошлом может стать неактуальной

Если характер схемы изменился и к ней присоединились другие схемы, прошлые показатели схемы могут потерять свою актуальность.

Если бывший краткосрочный инвестиционный фонд теперь является инвестиционным фондом с постоянным сроком погашения 10 лет, вам необходимо пересмотреть свои причины для инвестирования в эту схему. Фонд теперь совсем другой фонд. Прошлые показатели просто бесполезны в таких случаях.

Если другие схемы были объединены в схему X (скажем), эффективность схемы X в прошлом теперь будет представлять собой средневзвешенное значение объединенных схем.

Кстати, это проблема как собственных, так и заемных средств.

Если вы не можете выбрать фонды самостоятельно, вы можете поговорить с зарегистрированным консультантом SEBI по инвестициям (SEBI RIA) или специалистом по финансовому планированию, работающим только на платной основе. Такой консультант может помочь вам выбрать подходящие долговые средства.

Я предпочитаю инвестировать в долговые фонды с более низкими процентными ставками и кредитным риском.

В зависимости от требований я буду придерживаться ликвидных, сверхкоротких и коротких долговых паевых инвестиционных фондов. Конечно, мне придется копнуть глубже, чтобы составить список фондов, инвестирующих в ценные бумаги с высоким кредитным качеством.

Стоимость (соотношение расходов) чрезвычайно важна. Чем ниже, тем лучше.

Это мой выбор.

Вы можете иначе взглянуть на свои долговые обязательства и выбрать другие виды фондов.

Есть много способов. Вы должны были получать электронные письма от AMC (инвестиционных фондов) об изменении названия или характера вашей схемы.

Вы также можете просматривать веб-сайты AMC. Однако я должен сказать, что AMC сделали это ужасно болезненным.

Кроме того, есть несколько веб-сайтов, которые собрали список схем (и изменений) на одной веб-странице. Вот несколько ссылок:Ссылка 1 Ссылка 2

Как получить бесплатную помощь в каталоге для телефонных номеров

Самые популярные вторичные рынки жилья в США – выпуск 2020 г.

Каков минимальный доход для получения права на получение гранта Пелла?

Как получить бесплатные образцы по почте [лучшие варианты]

Отчитываются ли банки о чеках кассиров на 5000 долларов в IRS?