Motilal Oswal AMC запустила долговой ETF (Motilal Oswal 5-year G-sec ETF), чтобы отслеживать показатели Nifty 5-year Benchmark G-Sec Index.

Стоит ли инвестировать в этот ETF?

Прежде чем мы перейдем к ответу «Да» или «Нет», давайте сначала рассмотрим 5-летний эталон Nifty, плюсы и минусы этого ETF, а также посмотрим на эталонную производительность за последние 15 лет.

Я воспроизвожу отрывок с веб-сайта Nifty Indices.

Nifty 5 yr Benchmark G-Sec Index – это индекс отдельных облигаций. отслеживание самой ликвидной пятилетней эталонной ценной бумаги выпущенный правительством Индии. Индекс предназначен для измерения эффективности наиболее ликвидных государственных облигаций Индии в сегменте со сроком погашения 5 лет. Индекс пересматривается ежемесячно.

Итак, индекс состоит из одной государственной ценной бумаги. Чтобы иметь право, государственная ценная бумага должна иметь остаточный срок погашения 4-6,5 лет. Подробнее о выборе облигации см. в методологии индекса.

По состоянию на 31 октября 2020 года индекс включает одну облигацию G-Sec. 5,22% GS 2025 (IN0020200112) .

Motilal Oswal 5-летний ETF GSec попытается воспроизвести результаты этого индекса.

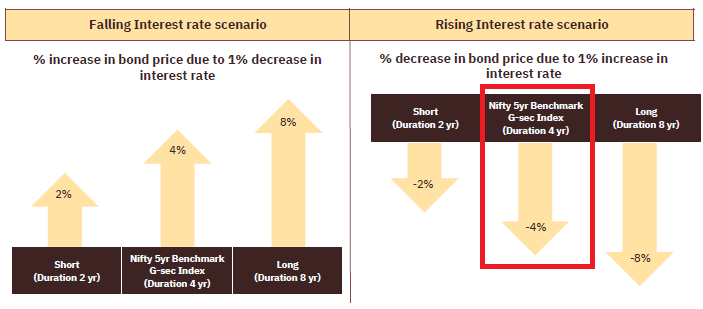

Хотя дюрация 5-летнего индекса GSec (и ETF) будет колебаться (зависит от купонов, доходности и срока погашения базовой облигации), вы можете ожидать, что дюрация составит около 3,5–4. Не очень высоко, но и не слишком низко.

Примечание :если вы подаете заявку в NFO, вам не нужно беспокоиться о транзакционных издержках, ликвидности и разнице между ценой и NAV (по крайней мере, для этапа покупки), поскольку Motilal AMC выдаст их вам напрямую. Если вы являетесь HNI, вы можете напрямую обратиться в AMC за единицей создания (сегодня это будет стоить около 9,5 рупий). И вы можете сделать это даже после NFO. Однако, будучи выданным вам, он становится вашей головной болью, если вы хотите совершить сделку (даже несмотря на то, что Motilal AMC может организовать маркет-мейкинг). Для долгосрочного инвестора в этот ETF транзакционные издержки будут меньше беспокоить.

Брошюра Motilal Oswal 5 year G-Sec ETF сравнивает показатели индекса с банковскими срочными депозитами. Однако разные банки имеют разные ставки FD для разных сроков владения. И даже эти ставки постоянно меняются.

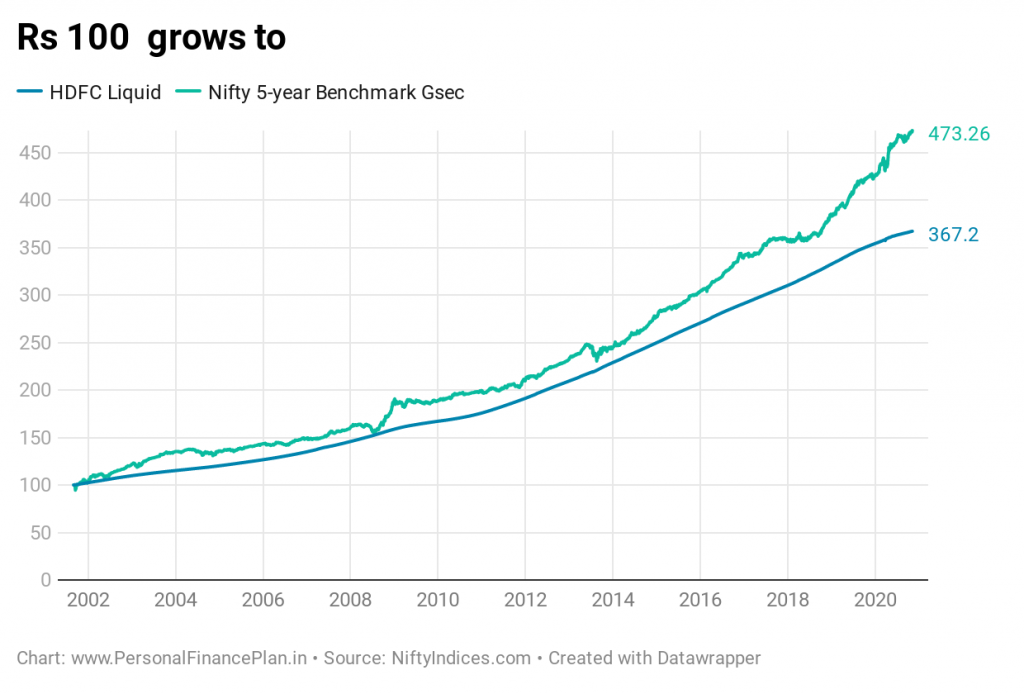

Я подумал, что будет лучше сравнить эффективность со схемой долгового взаимного фонда. Я приобрел HDFC Liquid Fund.

Почему HDFC Liquid?

Я понимаю, что HDFC Liquid не является подходящим выбором. Поскольку ликвидный фонд инвестирует в очень краткосрочные облигации/бумаги (и это обычно означает более низкую доходность), я уже делаю 5-летнюю G-Sec хорошей с точки зрения доходности. Однако HDFC Liquid имеет достаточно долгую ценовую историю. Итак, я просто взял его. Ликвидный фонд будет хорошим ориентиром для сравнения 5-летней волатильности G-sec.

Я бы предпочел добавить 10-летний эталонный индекс для сравнения, но на веб-сайте NiftyIndices были данные только с июня 2018 года.

Хороший 5-летний эталонный тест GSec :среднегодовой темп роста 8,44% в год. (с 1 сентября 2003 г. по 26 ноября 2020 г.).

HDFC Liquid Fund:среднегодовой темп роста 7% в год. (за тот же период)

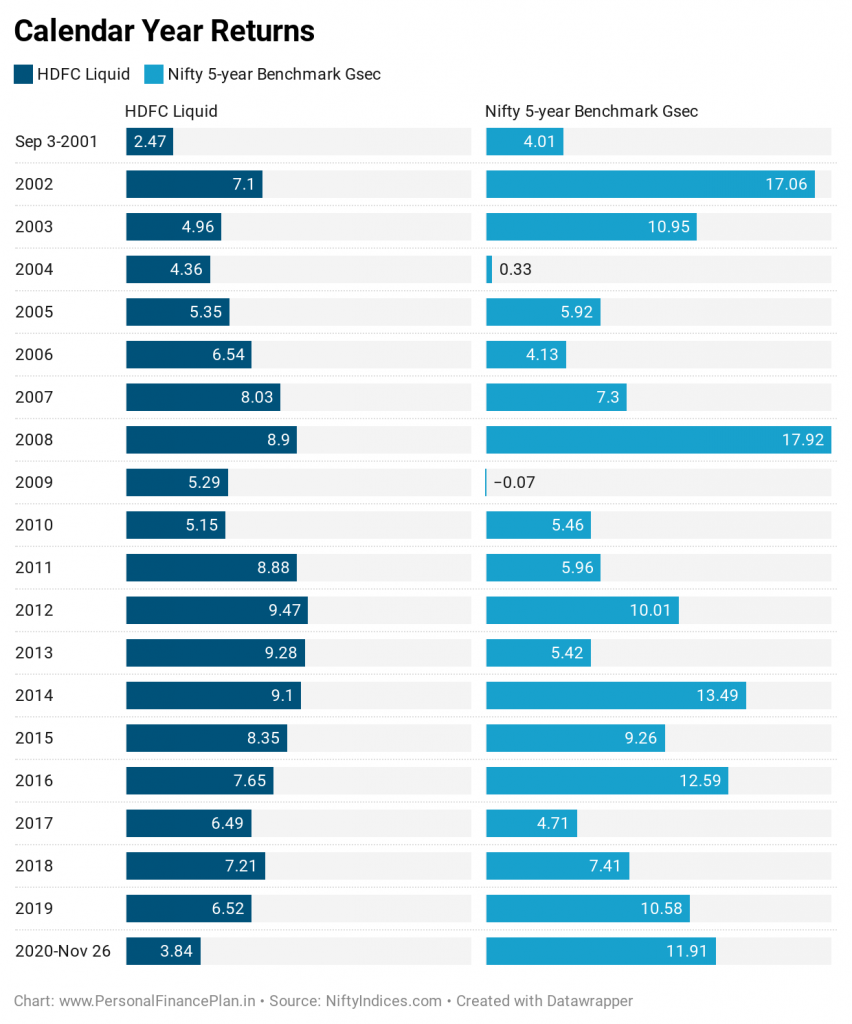

Фонд HDFC Liquid превосходит 5-летний эталонный индекс G-Sec за 7 лет (2004, 2006, 2007, 2009, 2011, 2013 и 2017). Таким образом, такая простая вещь, как ликвидный фонд, превосходит 5-летний эталонный индекс GSec в 7 из 20 лет.

На самом деле, последнее десятилетие (до 2010 года) разница была невелика. Только в этом десятилетии (с 2014 года) процентные ставки значительно снизились. И это привело к таким хорошим результатам этого теста.

Следовательно, если вы сосредоточитесь только на доходности за последние 5 или 10 лет (как это делает брошюра Мотилала Освала), вы не увидите полной картины. Если в ближайшее десятилетие процентные ставки пойдут вверх, то ситуация изменится на противоположную.

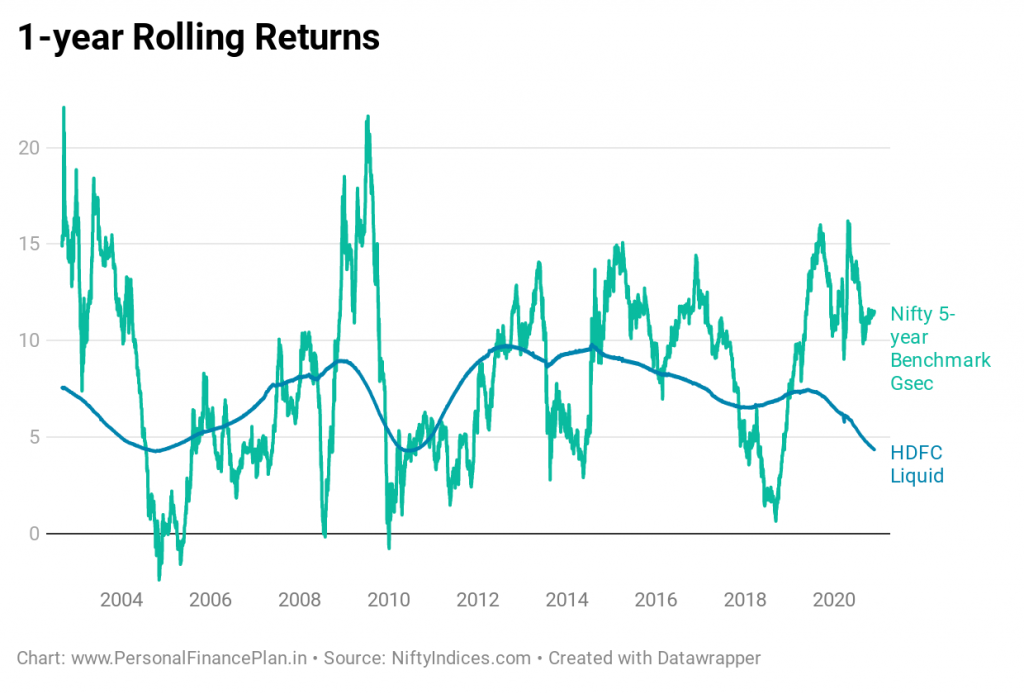

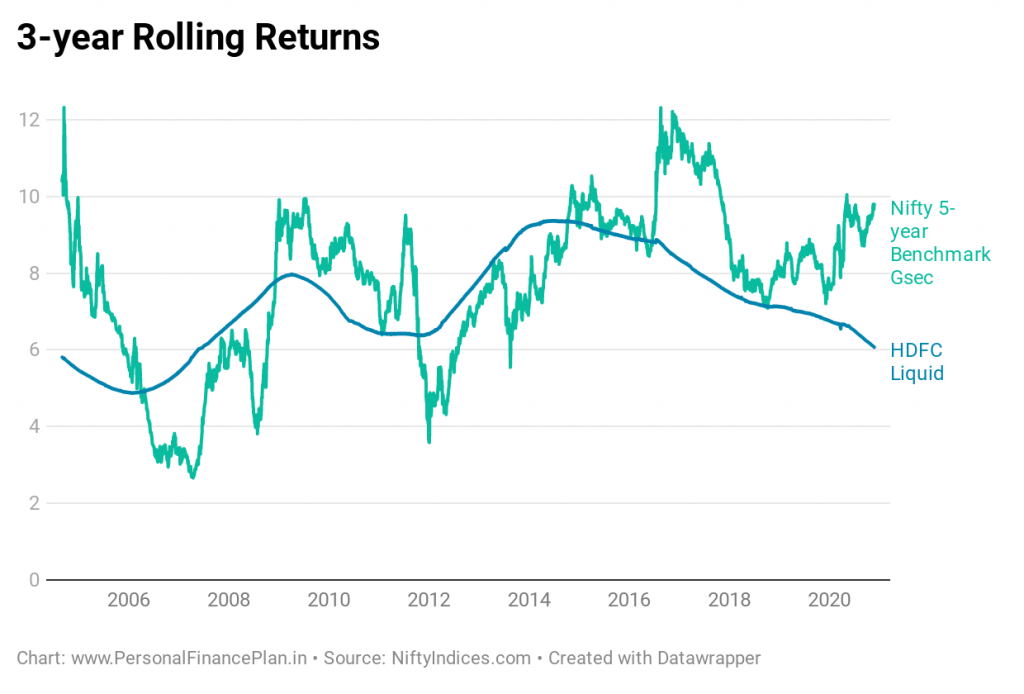

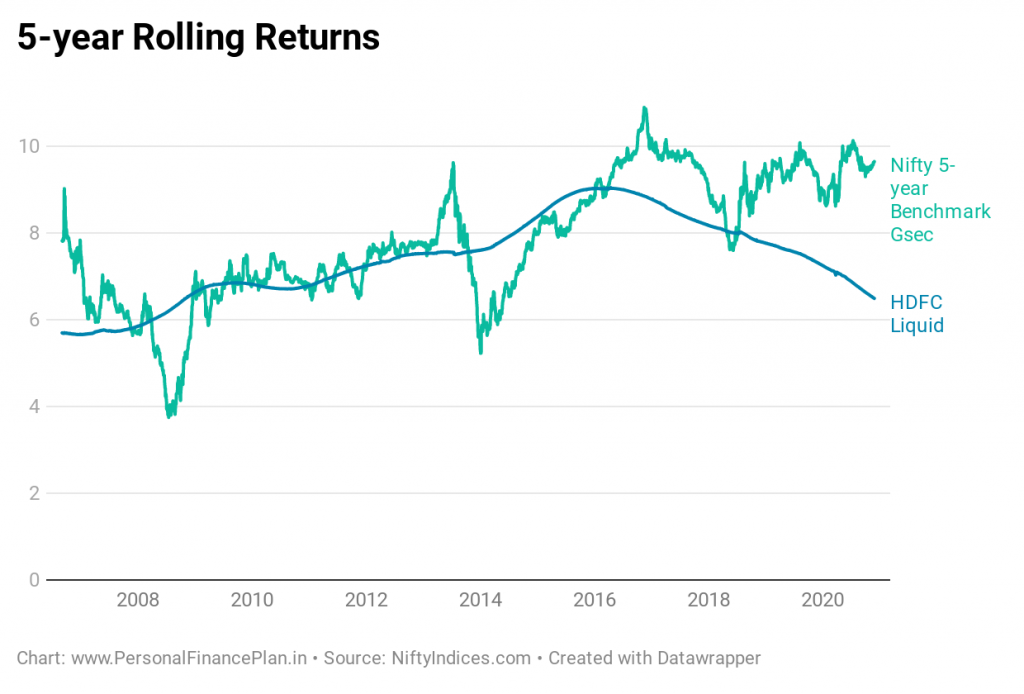

Теперь скользящие возвраты.

Просто взглянув на скользящую доходность, вы можете понять, почему 5-летний ETF Motilal Oswal GSec не может заменить банковские срочные депозиты. Просто посмотрите на волатильность.

Даже в 3-летней и 5-летней скользящей доходности есть длительные периоды, когда 5-летний эталонный индекс GSec отстает от фонда HDFC Liquid.

Очень хорошая производительность, когда процентные ставки идут вниз. Борьба, когда процентные ставки растут.

Как упоминалось ранее, последние 5 или 10 лет прибыли были хорошими, поскольку процентные ставки снижались. Однако вы не можете просто посмотреть на моментальный снимок, чтобы оценить производительность.

Как инвестор, вы должны понимать, что 5-летний ETF Motilal Oswal GSec не является заменой банковского срочного депозита . Этот ETF будет нестабильным, и ваш доход будет зависеть от того, когда вы инвестируете. Ваша доходность будет хорошей во время цикла снижения процентной ставки и не столь хорошей (или даже плохой) во время цикла повышения процентной ставки.

Нормы классификации SEBI в 2017 году уничтожили краткосрочные свинки как категорию MF. SEBI указал только две категории ценных бумаг.

В краткосрочном и среднесрочном золотом фонде ничего не осталось. На мой взгляд, это был пробел.

По крайней мере, этот новый ETF, похоже, заполняет этот пробел (можно ожидать, что многие другие AMC запустят аналогичные продукты). Стоит ли вам инвестировать, это другой вопрос.

По моему мнению, если вы попадаете в налоговую категорию до 20 %, долговые взаимные фонды или долговые ETF не являются очень сильным аргументом в портфеле (в это время, когда инфляция низка, по крайней мере, согласно Стоимость индекса инфляции. Конечно, это может измениться ). Вам лучше придерживаться банковских FD. Если вы находитесь в 30-процентной налоговой категории, то в дело вступают долговые фонды или долговые ETF.

При таком предположении (30% или выше подоходный налог), если вы ищете инвестиции (долговой фонд или ETF) без кредитного риска для своего долгосрочного портфеля с фиксированным доходом и можете жить в условиях приличной волатильности, Вы можете рассмотреть 5-летний ETF Motilal Oswal Gsec для своего долгосрочного портфеля с фиксированным доходом. <сильный> У вас должно быть сильное предпочтение без кредитного риска инвестиции. И помните, эти инвестиции будут нестабильными. . Может проверить ваше терпение, как показывают данные о скользящих возвратах. Пожалуйста, поймите, что на мое предложение также повлияла нехватка простых пассивных продуктов GSec в пространстве долгового фонда. Мое мнение может измениться при наличии дополнительных опций. Этот 5-летний ETF GSec, вероятно, является лучшим выбором, чем фонды ценных бумаг с постоянным сроком погашения.

Кроме того, по моему мнению, вы рассматриваете этот ETF для своего долгосрочного портфеля с фиксированным доходом после того, как исчерпали свои варианты EPF и PPF. .

Если вы можете жить с некоторым кредитным риском, вы можете просто продолжать инвестировать в те ликвидные / сверхкороткие / короткие долговые фонды / долговые фонды денежного рынка, которые инвестируют в ценные бумаги с хорошим кредитным качеством. Кстати, вы можете использовать этот ETF для диверсификации своего портфеля с фиксированным доходом. .

Этот продукт не подходит для краткосрочных инвестиций из-за его волатильности (как мы видели выше).

Даже если вам необходимо инвестировать, я бы посоветовал не спешить с этим продуктом сразу. Предлагаем вам следить за производительностью, ошибками отслеживания и ликвидностью в счетчике ETF в течение следующих 6-12 месяцев, по крайней мере, а затем ответить на звонок.

Обратите внимание на доходность за последние несколько лет. Текущая доходность (по состоянию на октябрь 2020 г.) составляет всего 5,17 % в год. Следовательно, не ждите фейерверков, если процентные ставки не упадут дальше.

Я бы предпочел, чтобы Motilal AMC также запустил Fund-of-Fund (FoF), который инвестирует в этот ETF (так же, как Edelweiss сделала с ETF Bharat Bond).

В FoF вы покупаете у AMC и выкупаете с помощью AMC. Как и любой другой взаимный фонд. Вам не придется покупать/продавать на фондовых биржах.

Таким образом, вы бы избежали проблем, связанных с транзакциями в ETF самостоятельно. В то время как FoF имел бы немного более высокий коэффициент расходов (будет соотношение расходов FoF + коэффициент расходов базового ETF), это было бы очень удобно. FoF NAV также будет иметь встроенную стоимость владения. Легко сравнить производительность с эталоном. ETF будут иметь брокерские расходы и т. д. Таким образом, вы должны добавить комиссию за транзакцию, чтобы получить общую стоимость владения.

В случае FoF будет относительно легче выйти из крупных инвестиций.

Кстати, если вам необходимо инвестировать в FoF, Bharat Bond FoF остается хорошим выбором.

Разница между Bharat Bond ETF (или FoF) и 5-летней Gsec Motilal Oswal:

Вы планируете инвестировать?

Индекс Nifty 5 Year Benchmark GSec:методология

Индекс Nifty 5 Year Benchmark GSec:информационный бюллетень

Изящная индексная страница за 5 лет

Мои взгляды на этот продукт в Business Standard