У среднего американца к 65 годам есть лишь немногим более 200 000 долларов США, отложенных на пенсию. Неудивительно, что 50 % супружеских пар и 70 % отдельных лиц получают 50 % или более своего пенсионного дохода от социального обеспечения.

Но это не обязательно должны быть вы. На самом деле, вам даже не нужно ждать 65 лет, чтобы выйти на пенсию. Возможно, вы сможете выйти на пенсию через 10 лет — через 10 лет от того места, где вы сейчас находитесь. Неважно, 25, 35 или 45 лет, при правильном сочетании дисциплины, целеустремленности и финансовых стратегий вы сможете достичь этой цели.

Многие тысячи других уже сделали это, а значит, сможете и вы. И вы можете сделать это, даже если у вас сейчас нет пенсионных накоплений.

Вот как…

Но сначала давайте коснемся нескольких важных понятий.

Каковы ваши числа? Сумма дохода, которая вам понадобится каждый год, чтобы прожить после выхода на пенсию, и сумма денег, которая вам понадобится в вашем портфеле для получения этого дохода.

Допустим, вы решили, что вам нужно 40 000 долларов в год, чтобы жить на пенсии. Можно определить сумму, которую вам нужно накопить, чтобы обеспечить этот доход.

Это известно как безопасная скорость вывода средств. В основном это теория, но она доказала свою надежность в ряде исследований.

Он утверждает, что если вы будете снимать не более 4 % из своего инвестиционного портфеля каждый год, вы будете получать доход на всю жизнь, а ваш портфель останется нетронутым.

Это работает примерно так:если вы зарабатываете в среднем 7 % своего портфеля на пенсии и снимаете 4 % на расходы на проживание, в портфеле остается 3 % для покрытия инфляции.

Если мы посмотрим на уровень инфляции, начиная с 1990 года, он колебался от 1,1% до 5,3% в год, в среднем чуть менее 3%. За последние 20 лет средний показатель был ближе к 2%. Но поскольку досрочный выход на пенсию повлечет за собой последствия для долгосрочного планирования, возьмем в среднем 3 %.

Инвестирование — это игра на долгосрочных средних показателях, и это работает в вашу пользу.

Вот как:

Средняя доходность акций составляла около 10 % в год, начиная с 1928 года. Она довольно сильно меняется от года к году, но это доход, который вы можете ожидать в течение 20–30 лет.

Между тем, безопасные инвестиции, такие как высокодоходные сберегательные онлайн-счета, в настоящее время приносят от 1% до 2% в год. Но чтобы быть консервативным, давайте возьмем 1,5% для наших расчетов.

Если вы создадите инвестиционный портфель, состоящий из 65 % акций и 35 % высокодоходных онлайн-сбережений, вы можете достичь среднегодовой доходности 7 %.

Вот как это происходит:

65%, вложенные в акции под 10% в год, принесут 6,5% прибыли.

35 %, вложенные в высокодоходные онлайн-сбережения под 1,5 % в год, принесут доход 0,525.

Комбинация этих двух факторов даст средний годовой доход в размере 7,025%. Это позволит вам снимать 4 % каждый год на расходы на проживание и оставлять оставшиеся примерно 3 % в своем портфеле для покрытия инфляции.

Зачем иметь только 65 % акций, если более высокое распределение принесет вам большую прибыль?

Если вы планируете полагаться на свои инвестиции на всю оставшуюся жизнь, вам необходимо обеспечить безопасность своего портфеля. 35%-ное размещение безопасных активов означает, что даже если фондовый рынок сильно пострадает, ваш портфель не упадет вместе с ним.

Еще один важный момент на этом фронте заключается в том, что, хотя сейчас процентные ставки низки по историческим меркам, ситуация может измениться. Если процентные ставки вернутся к 5 %, вклад сбережений в ваш годовой доход будет намного больше, причем без риска.

Теперь, когда вы видите, как механически работает 4% безопасный уровень снятия средств, пришло время определить номер вашего портфеля.

Если вам нужен доход в размере 40 000 долларов, вы можете определить размер своего портфеля, умножив это число на 25. Почему 25? Если вам действительно нравится математика, вы можете разделить 40 000 долларов США на 4%, и вы получите 1 миллион долларов США.

Но для тех из нас, кто не любит математические формулы и вычисления, проще просто умножить свой доход на 25, чтобы получить размер своего портфеля.

Если вы умножите 40 000 долларов на 25, вы получите 1 миллион долларов. Это просто более простой расчет, и он быстро даст вам необходимую сумму портфеля.

Я использовал 40 000 долларов в качестве дохода для выхода на пенсию, но для всех он будет разным. Например, если у вас есть другие источники дохода, которые вы ожидаете сохранить после выхода на пенсию, вам может понадобиться меньше. Но если вы хотите немного больше удовольствия и роскоши в своей жизни, вам, вероятно, понадобится больше.

Я использовал этот номер только в качестве примера. Вы можете придумать число доходов, которое будет работать на вас. Как видно из приведенных выше расчетов, номер вашего портфеля будет определяться вашим доходом.

Вам нужно знать и то, и другое.

Например, если вы считаете, что вам понадобится 50 000 долларов, вам нужно создать портфель на 1,25 миллиона долларов (50 000 X 25). Если вам нужен доход в размере 100 000 долларов США, ваш портфель должен достичь 2,5 млн долларов (100 000 X 25).

Чтобы достичь своей цели, вам нужно работать над достижением трех целей:

Если вы планируете выйти на пенсию через 10 лет, вам нужно посвятить себя всем трем аспектам. Отныне ваш пенсионный доход и цифры портфеля должны служить путеводной звездой. Как вы можете себе представить, выйти на пенсию через 10 лет — это непростая задача. Вы не доберетесь туда, срезав путь. Вам нужно будет выполнить все три задачи, чтобы достичь своей цели. Это потребует стопроцентной отдачи, но это единственный способ добиться этого.

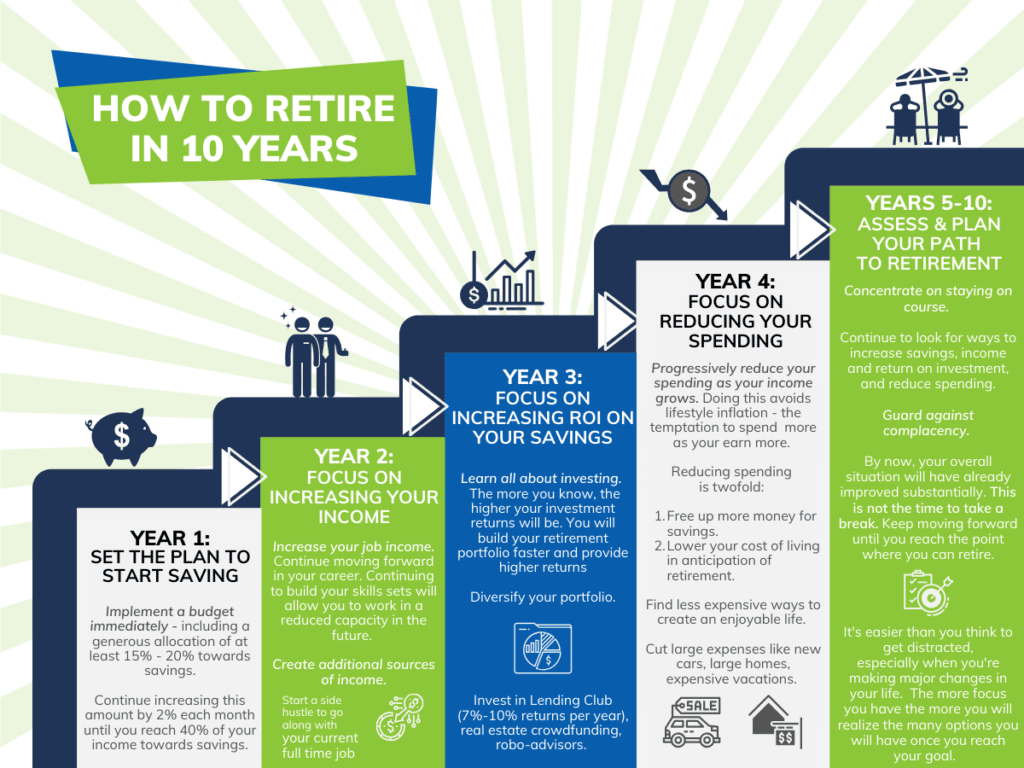

Теперь давайте рассмотрим создание расписания.

Средний человек, вероятно, откладывает от 10% до 15% своей зарплаты до выхода на пенсию. Но если вы надеетесь выйти на пенсию через 10 лет, вам нужно будет откладывать намного больше. Например, 30 %, 40 %, 50 % или даже больше.

Это потребует больших жертв, и это может произойти не сразу. Вот почему вам, возможно, придется посвятить большую часть первого года, чтобы привести этот этап в полное рабочее состояние.

Начать лучше всего с немедленного исполнения бюджета. Если вы никогда не делали этого в прошлом, вам может понадобиться помощь. Вы можете сделать это, выбрав приложение для составления бюджета, которое покажет вам, как это сделать.

Ваш бюджет должен включать щедрые отчисления на сбережения. Вполне возможно, что в начале года вы сможете выделить только 15% или 20%. Не расстраивайтесь — это отличное начало, если вы никогда раньше не экономили.

Но по мере продвижения вперед вам нужно будет увеличивать процент. Например, вы можете начать с откладывания 20% своего дохода. Но вы можете удвоить этот процент, увеличивая его на 2% каждый месяц в течение 10 месяцев. Это даст вам 40%, что может сработать для вас.

Если этого не произойдет, продолжайте постепенно увеличивать сбережения, даже если вам придется перенести их на второй год.

Вы должны знать, что любой, кто стремится к высокому уровню сбережений, обнаружил, что со временем это становится легче. Вот почему так важно начать в первый год.

Это можно сделать двумя способами:увеличить доход от работы или создать дополнительные источники дохода.

Давайте рассмотрим преимущества каждого из них.

К 3-му году вы должны взять на себя обязательство узнать все, что вы можете об инвестировании. Чем больше вы знаете, тем выше будут ваши инвестиции. Это не только позволит вам быстрее создать свой пенсионный портфель, но и может обеспечить более высокую прибыль, когда вы, наконец, выйдете на пенсию.

Есть способы увеличить прибыль, в основном за счет перехода на другие инвестиционные платформы.

Например, если вы хотите резко увеличить свой доход с фиксированным доходом, вложение хотя бы части своего портфеля облигаций в Lending Club может резко увеличить ваш процентный доход. Многие инвесторы сообщают о доходах от 7% до 10% в год.

Вы также можете выделить часть своего портфеля акций на какой-либо тип инвестиций в недвижимость. Это не только обеспечит высокую доходность, но и диверсифицирует ваш портфель в те годы, когда акции не работают хорошо. Платформы краудфандинга в сфере недвижимости, такие как Fundrise, могут обеспечить доход, аналогичный доходу от акций, а иногда и выше. Ознакомьтесь со множеством различных способов инвестирования в недвижимость, чтобы повысить рентабельность инвестиций.

Если вам не очень везет с инвестированием или у вас нет серьезных намерений, попробуйте инвестировать через робота-консультанта. Это автоматизированные онлайн-платформы для инвестиций, которые обеспечивают полное управление портфелем за очень низкую плату. Это включает в себя создание вашего портфеля, его ребалансировку по мере необходимости, реинвестирование дивидендов и даже минимизацию налогов, связанных с инвестициями.

Робо-советник, такой как Betterment, может управлять вашим портфелем за 0,25% в год. Это 250 долларов за портфель в 100 000 долларов или 2500 долларов за портфель в 1 миллион долларов. Но если вы хотите инвестировать с более личным подходом, вы можете рассмотреть личный капитал. Они взимают более высокую комиссию в размере 0,89%, но также предоставляют консультации по финансовому планированию, а также регулярный доступ к живым консультантам по инвестициям.

Сокращение ваших расходов — это стратегия, которую необходимо реализовать в первый год. Но эти сокращения должны быть прогрессивными с каждым годом. И это будет еще более важно по мере роста вашего дохода, поскольку всегда есть соблазн тратить больше, когда вы больше зарабатываете. У этого процесса даже есть название — инфляция образа жизни. Вам нужно избегать этого.

Цель сокращения расходов двояка:

Оба одинаково важны. А вот вторая часть может быть и того больше. Это связано с тем, что досрочный выход на пенсию почти наверняка потребует от вас изменения структуры расходов на всю жизнь.

Например, если вы привыкли жить в большом доме, ездить на машине последней модели и брать дорогие отпуска, вам может потребоваться несколько лет, чтобы избавиться от этих привычек. Иными словами, вам нужно найти менее затратные способы создать приятную жизнь. И вам нужно хорошо это сделать, прежде чем вы, наконец, выйдете на пенсию. К сожалению, выход на пенсию и богатый образ жизни несовместимы.

Сосредоточьтесь на том, как вы можете сократить свои расходы. Вы, наверное, уже догадались, что это гораздо больше, чем вырезание купонов и сокращение подписки на кабельное телевидение. На самом деле, это может потребовать либо сокращения некоторых очень крупных расходов, таких как жилье и транспорт, либо сокращения или устранения десятков более мелких расходов.

Предстоит сделать трудный выбор. В конце концов, сокращение расходов — это что-то вроде денежной диеты. Вам стоит подумать о своей конечной цели — досрочном выходе на пенсию, — чтобы помочь вам принять краткосрочную жертву.

В конечном счете, выход на пенсию — это снижение ваших расходов на жизнь до уровня, при котором вы можете комфортно жить, не работая. Возможно, вам придется регулярно напоминать себе об этом.

На данный момент вы переходите ко второй половине вашей десятилетней подготовки к досрочному выходу на пенсию. Вообще говоря, вы должны сосредоточиться в основном на том, чтобы не сбиться с курса. Но в то же время вам нужно искать способы увеличить сбережения, доход и окупаемость инвестиций, а также сократить расходы.

Возможно, на данном этапе вам не нужно делать ничего радикального в этих областях. Но вы должны быть внимательны к любым идеям или стратегиям, которые могут улучшить вашу производительность в каждом из них. Небольшие улучшения в нескольких стратегиях могут значительно ускорить ваш прогресс. Это должно быть вашей целью на данный момент.

Но, возможно, самым важным будет защита от самоуспокоенности. К настоящему времени ваше общее финансовое положение уже существенно улучшится. Сейчас не время делать перерыв. Продолжайте продвигаться вперед, пока не дойдете до момента, когда вы, наконец, сможете уйти в отставку.

Почему я подчеркиваю важность приверженности цели досрочного выхода на пенсию? Отвлечься проще, чем вы думаете, особенно когда вы вносите серьезные изменения в свою жизнь. Но хотя ранний выход на пенсию, безусловно, возможен, это непросто. Чтобы достичь цели через 10 лет, вам нужно поддерживать фокус лазерного луча.

Это поможет вам реализовать множество вариантов, которые будут открыты для вас, как только вы достигнете цели досрочного выхода на пенсию. У вас не будет необходимости зарабатывать на жизнь, и вы сможете больше наслаждаться жизнью или использовать возможности, которые могут даже сделать вас богатыми.

Это то, что происходит, когда финансовый стресс уходит из вашей жизни. Но прежде чем вы достигнете этой точки, вы должны быть полностью привержены ее достижению.

Как получить работу после звонка, звонка, неявки

Как оценить чистое уменьшение наличных денег

Private Vs. Правительственная собственность на землю

Можем ли мы избежать справедливости и использовать только EPF плюс PPF для пенсионного планирования?

Оптимизируйте свою прибыль, торгуя фьючерсами на ночь