Владельцы малого бизнеса имеют много важнейших приоритетов, таких как развитие своего бизнеса, получение прибыли, управление налогами, а также привлечение и вознаграждение ценных сотрудников. Пенсионный план для малого бизнеса может помочь им в достижении этих целей. Большинство планов для малого бизнеса просты в запуске, недороги в эксплуатации и просты в управлении.

Что такое пенсионный план для малого бизнеса? План малого бизнеса — это план с отсрочкой уплаты налогов, который предлагает пенсионные сбережения для самозанятых лиц и их супругов или владельцев малого бизнеса. Некоторые определяют владельца малого бизнеса как владельца бизнеса с менее чем 10 сотрудниками, но один из предлагаемых нами планов — SIMPLE IRA — можно использовать, если у вас менее 100 сотрудников. Одним из преимуществ плана малого бизнеса является то, что владельцы бизнеса могут вычитать взносы, сделанные на их собственные счета, а также взносы, сделанные от имени сотрудников, в качестве коммерческих расходов.

Кто имеет право создать пенсионный план для малого бизнеса? Любой, кто получил доход от самозанятости, может создать пенсионный план для малого бизнеса. Примеры включают консультантов, независимых подрядчиков, членов совета директоров, владельцев магазинов, торговых представителей с доходом 1099-MISC, врачей, адвокатов, агентов по недвижимости, людей с домашним бизнесом и многих других. Независимо от того, является ли доход от самозанятости основным источником дохода, или человек просто имеет малый бизнес на стороне и продолжает работать на кого-то другого, он имеет право создать пенсионный план для малого бизнеса, используя доход, полученный от того, что он является их собственным босс.

Четыре пенсионных плана для малого бизнеса и индивидуальных предпринимателей включают в себя:индивидуальный план 401(k), который предлагает функцию Roth 401(k), SEP IRA, SIMPLE IRA и планы распределения прибыли.

<раздел>Индивидуальный план 401(k) предназначен для максимизации взносов для самозанятых лиц и супругов, и его обслуживание менее сложное и менее затратное, чем обычный план 401(k). Первое, что нужно понять о программе 401(k) для физического лица, это то, что взносы могут поступать из двух источников.

Как это работает, так это то, что владелец бизнеса откладывает или отказывается от процентной или долларовой суммы своей зарплаты до максимальной суммы в 19 500 долларов. Если вам больше 50 лет, они могут отложить дополнительные 6000 долларов, что в сумме составит 25 500 долларов в плане. Отсрочки по зарплате могут быть использованы для уменьшения доходов и, следовательно, налоговых обязательств. В качестве альтернативы они могут обозначить все или часть отсрочки заработной платы в качестве индивидуального взноса Roth 401(k). В случае взноса Roth взнос не может быть вычтен сейчас, но владелец бизнеса может позже получить не облагаемые налогом квалифицированные распределения. Квалифицированным распределением обычно считается распределение, которое осуществляется после 5-летнего периода владения и после достижения возраста 59,5 лет.

Вторая часть взноса — это вклад компании, также называемый вкладом в участие в прибылях. Эта часть может составлять до 25% от вашего дохода, если бизнес зарегистрирован (или если владельцы бизнеса получают W-2), или 20% от дохода, если они являются индивидуальными владельцами и подают Приложение C. Общая сумма две части взноса (отсрочка заработной платы плюс участие в прибыли) могут составить до 57 000 долларов США на 2020 год (58 000 долларов США на 2021 год). Эти лимиты увеличиваются на 6000 долларов США для лиц старше 50 лет. Этот план позволяет владельцу бизнеса откладывать довольно большую сумму на пенсию.

<раздел>Индивидуальный и Roth Индивидуальный 401 (k) также предлагают функцию кредита, что дает возможность взять кредит в случае неудачи. 50% от остатка средств на счете, до 50 000 долларов США.

Этот план должен быть принят до 31 декабря, чтобы сделать взносы за текущий год. Однако если помимо супруга (супруги) есть сотрудники, работающие полный или неполный рабочий день, владелец малого бизнеса не может установить этот план.

<раздел>Еще один популярный план для малого бизнеса — SEP IRA. SEP IRA очень похожа на традиционную IRA, за исключением того, что она имеет более высокие лимиты дискреционных взносов. Пределы взносов для SEP IRA составляют 25% от дохода (или 20% от дохода, если вы являетесь индивидуальным предпринимателем и подаете Приложение C) до 57 000 долларов США на 2020 год (58 000 долларов США в 2021 году). Взносы, сделанные в SEP IRA, не являются обязательными. Работодатели могут откладывать от 0 до 25% каждый год. Поэтому, если у них хороший год, они могут отложить максимальную сумму. Если, с другой стороны, у них не был такой успешный год, как они надеялись, они могут отложить небольшой процент или даже вообще пропустить год внесения вклада. Имейте в виду, что взносы SEP IRA могут делать только работодатели. Таким образом, какой бы процент от зарплаты владелец бизнеса ни отчислял на свой собственный счет SEP IRA, он также должен отчислять такой же процент от зарплаты подходящего сотрудника на свои счета SEP IRA.

Владельцы бизнеса могут позволить всем сотрудникам участвовать в SEP IRA или они могут указать, что определенный возраст и стаж работы должны быть достигнуты, прежде чем взносы будут вноситься на счета сотрудников. Возрастное ограничение не может превышать 21 год, а требование о трудоустройстве ограничено 3 из последних 5 лет. Как только сотрудники превышают эти требования, владельцы бизнеса обязаны вносить тот же процент заработной платы в свои SEP IRA, что и на свой собственный счет. Этот план должен быть принят до истечения срока подачи налоговых деклараций плюс продления.

<раздел>Для работодателей, которые хотят, чтобы сотрудники помогали финансировать свой собственный пенсионный план, они могут быть заинтересованы в Simple IRA. Простой IRA иногда называют мини-планом 401(k), но он доступен только для компаний, в которых работает менее 100 человек. Взносы вносят как работодатель, так и работник.

Сотрудники откладывают процент от своей зарплаты в Simple IRA, до 13 500 долларов США или 16 500 долларов США, если они старше 50 лет. Взносы на отсрочку заработной платы обычно вычитаются из зарплаты каждого участника во время обычного начисления заработной платы.

Затем работодатель либо уравнивает взносы сотрудников, участвующих в плане, в размере до 3% от заработной платы, либо может сделать выборный взнос в размере 2% всем правомочным сотрудникам, независимо от того, участвуют ли сотрудники в части отсрочки заработной платы. планировать или нет.

<раздел>Одним из преимуществ предоставления соответствующего взноса в размере 3% является то, что работодатель делает взнос только тем работникам, которые вносят взнос за себя. Преимущество невыборного взноса в размере 2% заключается в том, что эти взносы ограничены суммой 5700 долларов США в 2020 году и 5800 долларов США в 2021 году, однако они должны будут вносить взносы за всех имеющих право сотрудников, даже если они не участвуют в части отсрочки заработной платы. план.

1. График распределения прав не может быть наложен на взнос работодателя, а это означает, что даже если сотрудник покидает компанию вскоре после того, как взнос работодателя был зачислен на его счет, деньги по-прежнему принадлежат ему.

2. Если сотрудникам необходимо использовать свой счет в течение первых 2 лет финансирования, любое снятие средств влечет за собой огромный штраф в размере 25% IRS, если сотрудники моложе 59 ½ лет.

<раздел>Этот план должен быть принят до 1 октября для внесения взносов за текущий год.

<раздел>План распределения прибыли имеет те же ограничения взносов, что и SEP IRA, и популярен среди работодателей, чья прибыль имеет тенденцию колебаться из года в год. Предел взноса меньше:57 000 долларов США на 2020 год (58 000 долларов США на 2021 год) или 25% от дохода (20% от дохода, если вы являетесь индивидуальным предпринимателем и подаете Приложение C). Есть несколько различий между планом распределения прибыли и SEP IRA. Во-первых, допускается наделение правами участия в прибылях. Как правило, работник должен отработать определенное количество времени, прежде чем он или она получит права на взносы работодателя в план. Говорят, что льготы плана «присваиваются» в конце этого периода времени. Работодатель может выбрать график наделения правами при составлении плана. Например, они могут потребовать от сотрудников отработать три года, прежде чем они будут полностью наделены полномочиями, или предоставить им определенный процент владения каждый год, пока они не будут полностью наделены полномочиями по истечении шести лет. Если сотрудник уходит до того, как взносы будут полностью переданы, он фактически лишается средств. Эти средства могут быть использованы для будущих взносов на счета других сотрудников.

Еще одно различие между планом распределения прибыли и SEP IRA заключается в том, что работодатель может установить план распределения прибыли, требующий от ваших сотрудников не менее 1000 часов работы в год, прежде чем они будут иметь право на взнос. Это означает, что если есть неполный рабочий день, сезонные или временные работники, которые не работают по крайней мере 20 часов на работе, работодателю не нужно будет делать взнос на их счета. Последнее преимущество плана распределения прибыли по сравнению с SEP IRA заключается в том, что ссуды разрешены для любых сотрудников. 50% от остатка на счете работника в размере до 50 000 долларов США могут быть взяты взаймы.

Этот план должен быть принят до 31 декабря, чтобы сделать взнос за текущий год.

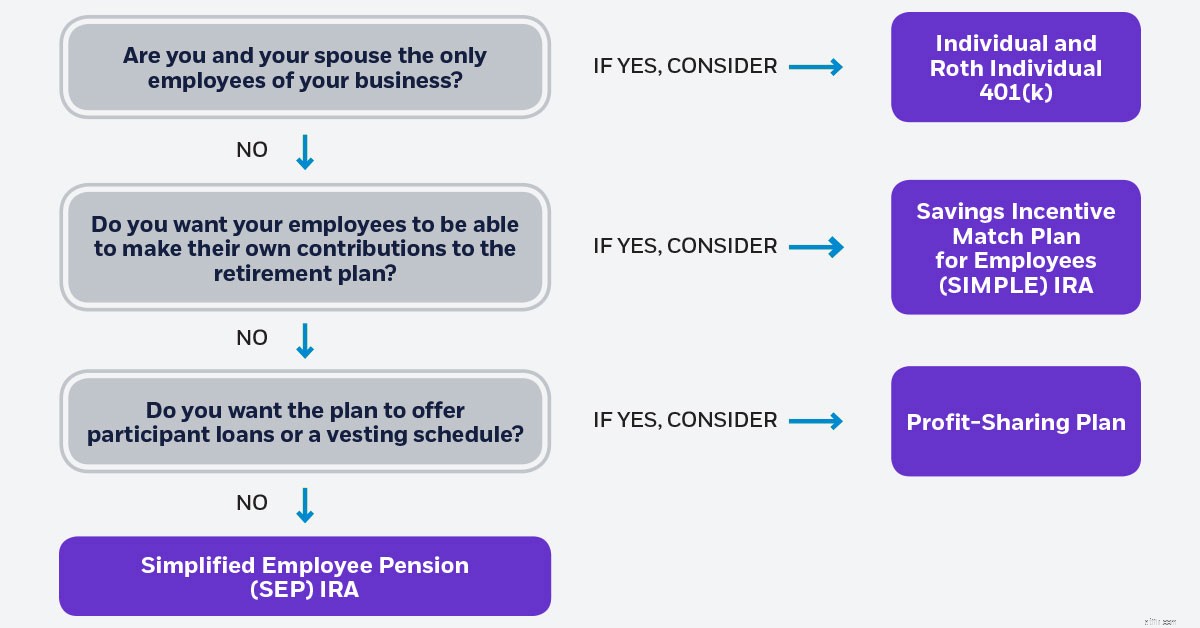

На инфографике ниже показаны некоторые варианты, которые помогут вам найти пенсионный план для малого бизнеса, который может подойти именно вам.

Многие владельцы бизнеса слишком заняты повседневными делами, чтобы думать о пенсионном планировании. Тем не менее, эти планы помогают развивать бизнес и помогают работодателям удерживать и привлекать ценных сотрудников. Пенсионный план, спонсируемый работодателем, часто является одним из важнейших преимуществ, о которых люди спрашивают при рассмотрении нового предложения о работе. Кроме того, некоторые планы имеют функции кредита, что дает возможность взять кредит в случае неудачи. Кроме того, существуют налоговые льготы для владельцев малого бизнеса, которые устанавливают новые планы. Еще одним большим преимуществом является то, что взносы, сделанные на счет работодателя или на счет сотрудников, облагаются налогом. Эти взносы уменьшают налогооблагаемую прибыль бизнеса и обеспечивают рост с отсрочкой налогообложения. Кроме того, лимиты взносов в эти планы намного выше, чем стандартные лимиты взносов в Traditional и Roth IRA. Работодатель малого бизнеса может контролировать, сколько он вносит на свой собственный счет и счета сотрудников, и в большинстве случаев работодатели могут пропустить финансирование в течение одного года, если бизнес не работает так, как ожидалось.

Забудьте про кассу ISA! Почему я покупаю FTSE 100 после падения 2018 года

Арендовать? Своя? Одинокий? Дети? 4 тематических исследования показывают, как новое налоговое законодательств…

Что такое обратный ETF и как заработать на их продаже?

Как написать письмо о прекращении аренды

3 Дивидендные акции FTSE 100 приносят больше, чем акции Lloyds