Ориентированные на доход планы погашения студенческих ссуд, начало которым было положено в 1993 году с погашения условных доходов (ICR), могут сделать ежемесячные выплаты значительно более доступными для многих заемщиков, ограничив выплаты по студенческим ссудам не более чем определенным процентом от дохода. Однако при рассмотрении любого из пяти планов погашения, ориентированного на доход (IDR), очень важно думать не только о том, как заемщики могут управлять ежемесячными расходами на погашение, но и о долгосрочной траектории доходов заемщика. Поскольку выплаты основаны на доходе, те, кто ожидает высоких доходов в будущем, могут не получить выгоду от использования плана IDR; поскольку выплаты увеличиваются пропорционально уровню дохода (и в зависимости от процентной ставки (ставок) по выплачиваемым ссудам), заемщику может быть лучше поддерживать более низкие ежемесячные платежи, чем быстро погашать ссуду более высокими платежами. Это делает решение о выборе плана IDR потенциально сложным, тем более что многие планы погашения для федеральных студенческих ссуд не только ограничивают ежемесячные выплаты относительно дохода, но также могут фактически вызвать списание остатка по ссуде через определенное количество лет.

Соответственно, первая линия действий для заемщиков, решающих проблему задолженности по студенческому кредиту и стратегии его потенциального погашения, - это определить конкретную цель:выплатить ссуду (-ы) в кратчайшие сроки и минимизировать процентные расходы попутно или просить прощения по кредиту и минимизировать общую сумму платежей попутно (чтобы получить максимальную сумму прощения в конце периода прощения). Как только цель станет ясной, планировщики могут изучить доступные варианты погашения.

Для тех, кто ищет пути прощения ссуды, часто предпочтительны планы РДЭ, которые ограничивают текущие платежные обязательства, поскольку даже если они приводят к отрицательной амортизации ссуд (поскольку начисление процентов по студенческим ссудам может значительно опережать требуемый платеж, если у заемщика есть относительно низкий доход), что в конечном итоге просто максимизирует прощение. С другой стороны, прощение долгов может быть не лучшим решением; если заемщик все же придерживается этого плана РДЭ на всем протяжении прощения (обычно 20 или 25 лет), прощенные суммы могут рассматриваться как доход для целей налогообложения (что для некоторых заемщиков может фактически привести к тому, что общие затраты будут намного выше, чем то, что они бы заплатили, если бы фактически уплатили остаток по кредиту до 0 долларов!)

В конечном счете, ключевым моментом является тщательный выбор стратегии погашения, так как стремление управлять денежным потоком домохозяйства часто влечет за собой минимизацию платежей, которые максимизируют прощение, но последствия прощения и растущие обязательства по выплате подоходного налога в результате прощения и растущих обязательств по погашению по мере роста дохода могут иногда приводить к увеличению общего объема заимствований. затрат, чем простая погашение кредита в кратчайшие сроки!

Райан Фрайлич - CFP, основатель компании Deliberate Finances, занимающейся платным финансовым планированием и специализирующейся на работе с парами в возрасте от 30 до 30 лет, а также с педагогами и некоммерческими работниками. До того, как стать планировщиком, Райан сам был учителем, а затем работал над развитием организации чартерной школы в качестве директора по талантам и кадрам. Учитывая их возраст и род занятий, студенческие ссуды являются приоритетом для большинства его клиентов, поэтому он потратил много часов, пытаясь найти правильные способы предоставить клиентам информацию об их вариантах студенческой ссуды. Вы можете найти его в Twitter, написать ему по адресу ryan@deliberatefinances.com или практически на любом фестивале в Новом Орлеане, где подают вкусные блюда и напитки.

Федеральное правительство десятилетиями предоставляло ссуды на цели образования в рамках множества различных программ, которые обычно различаются в зависимости от того, когда ссуда была взята, кто взял ссуду и цели ссуды. В то время как Федеральная программа ссуды на семейное образование (FFEL) была наиболее распространенным источником ссуд до 2010 года, Закон о согласовании в области здравоохранения и образования с тех пор свернул эту программу. Все ссуды федерального правительства сегодня предоставляются через программу прямых ссуд Уильяма Д. Форда, которую часто называют просто «Прямые ссуды».

Традиционно, когда заемщик с прямой ссудой и / или ссудой FFEL покидает школу, обычно существует 6-месячный льготный период, в течение которого выплаты по ссуде не подлежат оплате. Однако после 6-месячного льготного периода заемщики переводятся на 10-летний стандартный план погашения, по которому ежемесячные платежи основаны на непогашенной задолженности, амортизированной в течение 120 месяцев с применимыми процентными ставками.

Однако многие заемщики не могут позволить себе платежи, установленные в соответствии с 10-летним стандартным сроком погашения. Признавая, что, особенно в контексте студенческих ссуд, трудно иным образом определить, каким будет `` разумное '' (или выполнимое) обязательство по погашению, когда ссуда (и обязательства по оплате) будут приняты до того, как заемщик закончит школу и узнает, на какой работе он получат (и какой доход) в первую очередь. Учитывая эту неопределенность, правительство ввело планы погашения, ориентированного на доход (IDR), в качестве еще одного варианта для облегчения приемлемых условий погашения.

Планы погашения, ориентированного на доход (IDR), имеют одну и ту же предпосылку:вместо того, чтобы просто устанавливать обязательство по погашению кредита на основе процентной ставки и заданного периода амортизации, обязательство по погашению рассчитывается вместо этого как процент от дискреционного дохода заемщика ( обычно на основе скорректированного валового дохода и федеральных нормативов бедности).

Соответственно, студенческий кредит заемщики, реализующие планы РДЭ, должны ежегодно подавать документы для повторного подтверждения своего дохода (и размера семьи), а их ежемесячные выплаты по ссуде впоследствии корректируются соответствующим образом в зависимости от уровня их дохода. Это не только помогает гарантировать, что сами обязательства по выплате студенческих ссуд остаются «выполнимыми» для семьи, но также позволяет тем, кто в противном случае может не выплатить свои ссуды, поддерживать свои ссуды в хорошем состоянии и сохранять свои кредитные рейтинги.

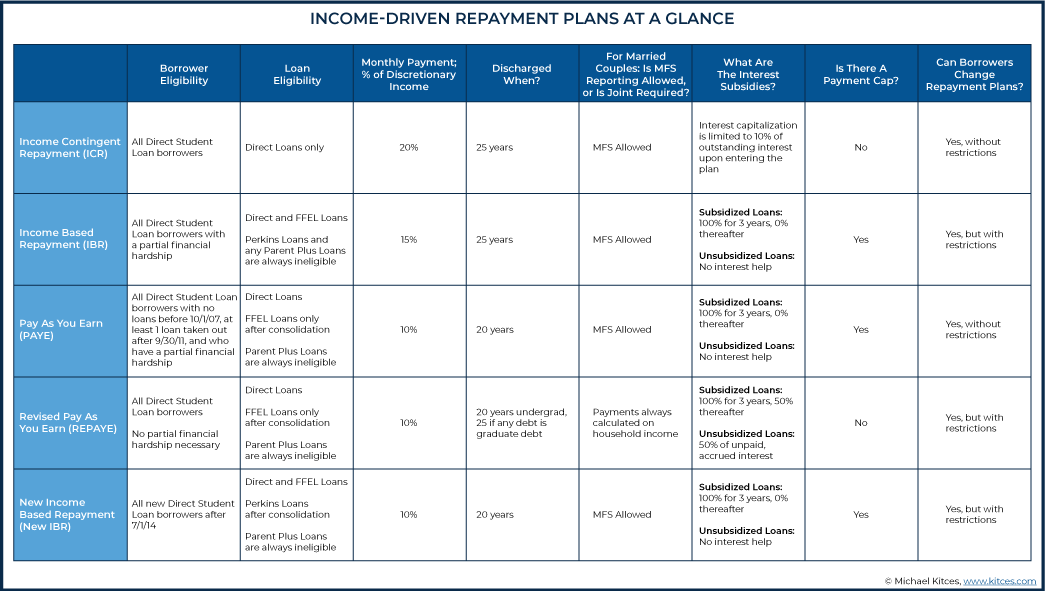

Однако на практике отдельные правила для различных планов IDR значительно различаются, и выбор лучшего плана IDR может быть проблемой, потому что каждый из планов погашения различается по восьми различным ключевым критериям:

Давайте рассмотрим каждый вариант плана IDR и их правила по каждому из вышеупомянутых критериев.

План погашения условного дохода (ICR) возник в 1993 году как один из первых планов IDR. Примечательно, что поскольку другие планы РДЭ стали более щедрыми для заемщиков с тех пор, как этот план впервые появился, сегодня план погашения почти никогда не является предпочтительным.

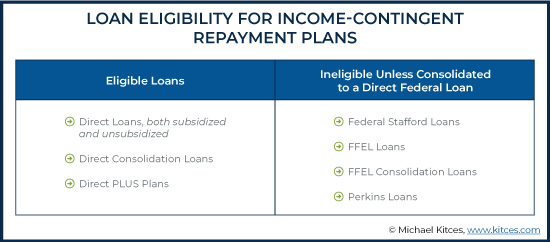

Например, ICR требует наивысшего ежемесячного платежа по ссуде IDR, обеспечивает самый низкий уровень капитализации процентов по планам погашения и разрешает погашение только прямых ссуд (в то время как ссуды Federal Stafford, ссуды FFEL, ссуды для консолидации FFEL и ссуды Perkins не подходят для типы ссуд для ICR, они могут соответствовать требованиям, если они объединены в Прямой федеральный заем).

К счастью, поскольку ICR не имеет ограничений на изменение планов, заемщикам относительно просто выбрать более выгодные планы погашения (хотя всякий раз, когда заемщик меняет планы погашения, любые невыплаченные проценты капитализируются).

При этом, несмотря на то, что ICR является наименее щедрым планом, доступным в настоящее время, больше людей могут иметь право на этот план по сравнению с другими планами IDR, поскольку для ICR нет требований к доходу.

Ежегодная сумма платежа для ICR определяется путем расчета 20% дискреционного дохода заемщика (который, только для ICR, определяется как скорректированный валовой доход минус 100% федеральной черты бедности для размера семьи заемщика).

Хотя технически можно использовать другой расчет, который основывает сумму платежа на 12-летней фиксированной ссуде, скорректированной с учетом дохода заемщика, сумма с использованием этого метода всегда больше, чем первый вариант выше, поэтому на практике этот расчет является никогда не использовался.

Однако суммы погашения по ICR не являются статичными, и по мере увеличения дохода ежемесячные платежи ICR также увеличиваются, нет ограничение на то, насколько они могут увеличиться. Таким образом, ICR может быть не лучшим вариантом для заемщиков, которые ожидают, что их доходы резко вырастут в течение срока действия ссуд.

В то время как планы ICR изначально не позволяли состоящим в браке заемщикам сообщать о своем доходе в одиночку, отдельно от остальной части их семьи, с тех пор в план были внесены поправки, позволяющие использовать доход, указанный в налоговой декларации MFS.

После 25 лет выплат по плану ICR непогашенная задолженность по ссуде будет прощена. Это прощение считается налогооблагаемым доходом в размере прощенной суммы (включая оставшуюся основную сумму и любые проценты, начисленные по ссуде).

План ICR не предлагает никакого субсидирования процентов, кроме капитализации до 10% любых невыплаченных процентов по займам при первоначальном включении в план (которые добавляются к основному остатку займа).

Планы погашения, основанные на доходе (IBR), были созданы в 2007 году как план погашения на основе потребностей, впервые вводя требование частичного финансового положения. Впервые заемщики смогли начать пользоваться планами IBR в июле 2009 года.

Согласно веб-сайту studentloans.gov, «частичные финансовые трудности» определяются следующим образом:

Примечательно, что в планах IBR «частичные финансовые трудности» не определяются как нечто большее, чем выплаты настолько высоки, что заемщику в первую очередь потребуется ограничение в процентах от дохода, и оно получит выгоду от него.

Кроме того, поскольку «финансовые затруднения» IBR для получения права на участие в программе определяются как выплаты, которые превышают только 15% дискреционного дохода (для IBR и всех планов погашения, кроме ICR, дискреционный доход - это разница между AGI и 150% соответствующей федеральной черты бедности. ), по сравнению с планом ICR, который ограничивает выплаты в размере 20% от дискреционного дохода, любой, кто имеет право на ICR и более новый план IBR, обычно выбирает план IBR.

Как отмечалось ранее, заемщики, использующие планы IBR, должны испытывать частичные финансовые трудности. Здесь можно найти два полезных инструмента для определения квалификации и сумм погашения:

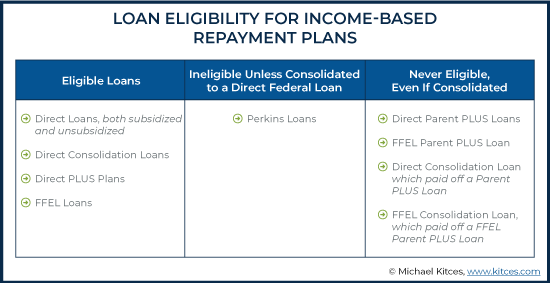

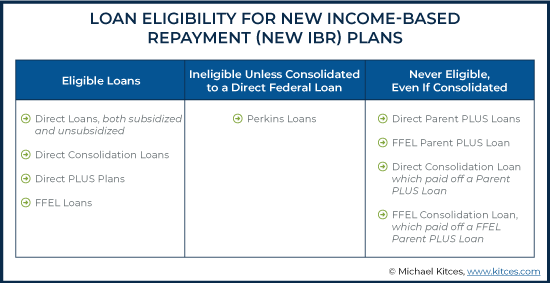

Как субсидируемые, так и несубсидированные прямые ссуды, ссуды с прямой консолидацией, планы Direct PLUS и ссуды FFEL имеют право на участие в плане IBR. Займы Perkins могут иметь право на участие, если они консолидированы в Прямой заем, тогда как любые займы Parent PLUS никогда не имеют права, даже если они консолидированы в Прямой заем (что означает, что Прямые займы консолидации и Консолидационные займы FFEL, которые были использованы для погашения Parent PLUS Заем не будет соответствовать планам IBR).

Формула для годовых сумм платежей IBR очень похожа на формулу платежей ICR, за исключением того, что она основана только на 15% дискреционного дохода заемщика и использует 150% черты бедности (вместо 100% для ICR) для расчета дискреционный уровень дохода.

Кроме того, выплаты по планам IBR не могут быть больше, чем сумма, которую заемщик заплатил бы при переходе по 10-летнему стандартному плану на момент вступления в IBR. Это ограничивает риск того, что доход кого-то резко вырастет в будущем, только для того, чтобы его будущие требования к платежам также увеличились.

Планы IBR также позволяют заемщикам сообщать о своих доходах отдельно от других доходов домохозяйств, что означает, что они могут помочь заемщикам, состоящим в браке, подать заявление о статусе MFS, чтобы их пороговое значение процентного дохода применялось к более низкой базе дохода только одного супруга.

Невыплаченная задолженность по кредитам в рамках IBR прощается через 25 лет выплат. Как и во всех других планах IDR, прощенные суммы считаются налогооблагаемым доходом.

Что касается субсидирования процентов, Департамент образования (DOE) покрывает все невыплаченные начисленные проценты за первые 3 года по субсидированным займам. По несубсидируемым займам и субсидированным займам сверх первых 3 лет проценты не субсидируются.

Заемщики, решившие перейти с плана IBR на другой план погашения, должны помнить о некоторых ограничениях. А именно, им необходимо будет заключить 10-летний стандартный план погашения как минимум на 1 месяц или произвести по крайней мере один сокращенный платеж по отсрочке (когда заемщик может перевести свой кредит в статус «воздержания», который фактически временно уменьшает сумму платежа по ссуде, а затем произвести один платеж в период отсрочки платежа перед переходом на свой новый план IDR). Сокращенный платеж за отсрочку платежа может быть согласован со службой поддержки ссуды и потенциально может быть очень низким. Кроме того, всякий раз, когда заемщик меняет план погашения, все невыплаченные проценты капитализируются.

Плата по мере поступления (PAYE) стала доступна для правомочных заемщиков в октябре 2012 года с намерением предложить некоторое облегчение новым заемщикам, столкнувшимся с резким ростом расходов на обучение в колледже (хотя эта функция была недоступна для многих предыдущих заемщиков).

Как и план IBR, PAYE также требует, чтобы заемщики испытывали частичные финансовые трудности (опять же, определяемые как выплаты по студенческим займам, превышающие указанные пороговые значения в процентах от дохода). Кроме того, у заемщиков не должно быть непогашенного остатка студенческой ссуды по состоянию на 1 октября 2007 года и по крайней мере одна федеральная студенческая ссуда, которая была выплачена после 1 октября 2011 года (т. Е. Они должны были стать заемщиками студенческой ссуды совсем недавно).

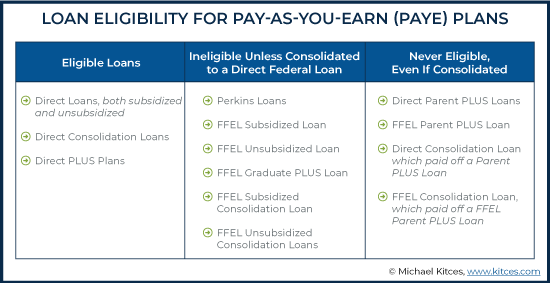

Планы погашения PAYE включают как субсидируемые, так и несубсидированные прямые ссуды, прямые консолидированные ссуды и планы Direct PLUS. Хотя ссуды Perkins и все ссуды FFEL не соответствуют критериям, они могут соответствовать критериям, если они консолидированы в прямой федеральный заем. В дополнение к ссудам FFEL Parent PLUS, прямые ссуды Parent PLUS и ссуды прямой консолидации, которые погасили ссуду Parent PLUS, также никогда не имеют права на получение Планы PAYE.

Ежегодные суммы платежей PAYE равны 10% дискреционного дохода заемщика, что ниже, чем ICR (20% дискреционного дохода) и IBR (15% дискреционного дохода). Как и в случае с платежами IBR, суммы платежей по плану PAYE не могут быть больше суммы, которую заемщик заплатил бы при переходе по 10-летнему стандартному плану на момент перехода в PAYE. Это снова ограничивает риск того, что чей-то резко вырастет только для того, чтобы его размер платежа также увеличился.

Подобно ICR и IBR, заемщики PAYE могут сообщать о доходах отдельно, используя статус регистрации MFS.

Для PAYE непогашенные остатки по кредиту прощаются после 20 лет выплат, в отличие от более длительного 25-летнего периода прощения как в планах ICR, так и в планах IBR. Общая сумма прощения будет считаться налогооблагаемым доходом.

Субсидия по процентам такая же, как и для заемщиков, использующих IBR - для субсидированных кредитов Министерство образования (DOE) покрывает все невыплаченные начисленные проценты за первые 3 года. По несубсидируемым займам (и субсидированным займам сверх первых 3 лет) проценты не субсидируются.

Заемщики могут легко перейти на другие федеральные планы погашения, поскольку для этого нет никаких ограничений (например, отказ от планов ICR), а также нет требования переходить на 10-летний стандартный план на какой-либо период времени. Однако всякий раз, когда заемщик меняет план погашения, все невыплаченные проценты капитализируются.

Пересмотренный план Pay As You Earn (REPAYE) стал доступен заемщикам в декабре 2015 года и расширил список правомочных заемщиков, которые смогли воспользоваться щедрыми условиями PAYE (по крайней мере, по сравнению с планами ICR и IBR, которые одновременно имеют более высокие суммы платежей и более длительные периоды прощения, чем PAYE).

Однако у REPAYE есть некоторые существенные недостатки по сравнению с PAYE. В частности, REPAYE - это единственный план погашения, который не позволяет состоящим в браке заемщикам сообщать о своем индивидуальном доходе отдельно от дохода своей семьи. Даже если заемщик подает налоговую декларацию, используя статус MFS, выплаты будут основываться на общем доходе семьи. Это делает REPAYE менее привлекательным для заемщиков, супруги которых зарабатывают значительно больше, чем они.

В отличие от плана PAYE, который доступен только для «более новых» заемщиков студенческих ссуд (тех, кто выплачивает с 2011 года), REPAYE доступен всем Заемщики федеральных студенческих ссуд, независимо от того, когда они взяли ссуду или испытывают ли они частичные финансовые трудности. Это означает, что заемщики, которые не имеют права на план PAYE из-за того, что у них есть ссуды до 2011 года, все равно могут переключиться на план погашения REPAYE.

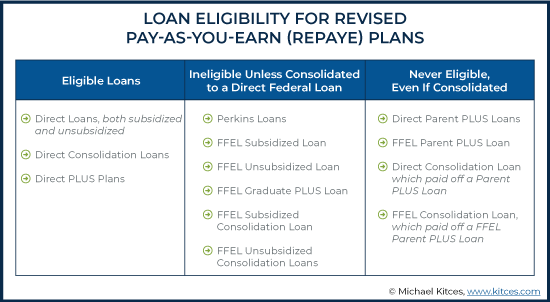

Ссуды, которые соответствуют критериям (и не соответствуют критериям) для PAYE, идентичны ссудам для REPAYE.

Суммы платежей REPAYE такие же, как и суммы PAYE (10% от дискреционного дохода заемщика). Однако, в отличие от PAYE, ограничений на количество платежей, которые могут быть увеличены, не существует, поэтому платежи могут вырасти намного больше, чем они были бы ограничены для заемщиков по другим планам погашения. Это делает REPAYE риском для заемщиков, которые имеют значительно более высокую будущую доходность (и, таким образом, видят, что их будущие платежные обязательства растут вместе с их будущим доходом, что ограничивает их способность нести остаток, который при желании может быть прощен в будущем).

Для планов REPAYE непогашенные остатки по ссуде прощаются после 20 лет выплат (например, PAYE), если все ссуды являются ссудами для студентов бакалавриата. Однако, если есть какие-либо ссуды для выпускников, период прощения составляет 25 лет (как IBR и ICR). Эти прощенные суммы считаются налогооблагаемым доходом.

Субсидии по процентам для планов REPAYE расширены и более щедры, чем субсидии по другим планам погашения. В отношении субсидируемых прямых ссуд Департамент образования продолжает покрывать 100% невыплаченных начисленных процентов в течение первых 3 лет после вступления в план REPAYE. Хотя это также относится к планам PAYE и IBR (как исходным, так и новым планам IBR), уникальность REPAYE заключается в том, что через три года Министерство образования продолжает субсидировать 50% невыплаченных процентов по кредиту, тогда как другие планы ( за исключением ICR, который не субсидирует проценты после включения в план) не предлагает субсидирования процентов по истечении трех лет. Кроме того, планы REPAYE будут субсидировать 50% невыплаченных начисленных процентов по прямым кредитам, которые не субсидируются, в отличие от других планов, которые не предоставляют помощи по процентам по несубсидированным кредитам.

Кроме того, переключиться с REPAYE на другой план погашения не так просто, как выйти из PAYE (который не имеет ограничений). Заемщики, выходящие из REPAYE, сталкиваются с теми же ограничениями, что и заемщики, выходящие из IBR; а именно, они должны заключить 10-летний стандартный план на срок не менее 1 месяца или произвести хотя бы один сокращенный платеж за воздержание. Опять же, уменьшенная сумма платежа по отсрочке платежа может быть согласована со службой поддержки ссуды и потенциально может быть очень низкой.

Во всех случаях, когда заемщик меняет план погашения, невыплаченные проценты капитализируются.

Новый план IBR был принят как часть Закона о согласовании в сфере здравоохранения и образования 2010 года и стал доступен в 2014 году. Он сочетает в себе некоторые из наиболее щедрых аспектов каждого из ранее доступных планов за счет снижения требуемой оплаты и сокращения сроков прощения и разрешение использовать налоговый статус MFS.

Однако, несмотря на то, что это наиболее удобный план для заемщиков, очень немногие люди имеют на него право, поскольку это только имеют право на получение недавних заемщиков студенческих ссуд и не могут быть заменены теми, у кого есть старые студенческие ссуды. Новые планы IBR предназначены только для заемщиков, у которых не было остатка по ссуде на 1 июля 2014 года, но предусматривают погашение тех же ссуд, что и по старому плану IBR.

Новые платежи IBR отличаются от старых платежей IBR тем, что для них требуется более низкий процент дохода; в то время как старый план IBR основан на 15% дискреционного дохода заемщика, новые суммы платежей IBR составляют лишь 10% дискреционного дохода заемщика (то же самое, что и суммы платежей PAYE и REPAYE). Как и старые планы IBR, новые планы IBR не могут быть больше, чем то, что заемщик заплатил бы при переходе по 10-летнему стандартному плану в момент, когда они вступили в план, что ограничивает риск резкого увеличения сумм погашения с увеличением уровня дохода.

Для планов New IBR непогашенные остатки по кредиту прощаются после 20 лет выплат, что меньше 25 лет, необходимых для старого IBR. Это прощение считается налогооблагаемым доходом.

Что касается процентных субсидий, они остаются такими же, как и в первоначальном плане IBR. Департамент образования покроет все невыплаченные начисленные проценты за первые 3 года по субсидированным займам. По несубсидированным кредитам, а также по субсидированным кредитам сверх первых 3 лет помощь по процентам не предоставляется.

For borrowers who wish to switch out of New IBR, they must enter into a 10-Year Standard plan for at least 1 month or make at least one reduced forbearance payment, which can be negotiated with the loan servicer (and can potentially be very low). Any outstanding, unpaid interest when switching plans will be capitalized.

Given all the variation in rules across IDR plans, required minimum payments can vary significantly depending on the situation.

Let’s look at an example.

Corey the Attorney

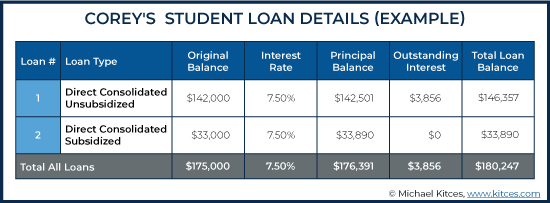

Corey is a young attorney with a current student loan balance consisting of $176,391 principal + $3,856 interest =$180,247 at a 7.5% annual interest rate.

After graduating, Corey could not afford the required payments under the 10-Year Standard Plan and switched to a REPAYE plan. Upon doing so, his outstanding loan interest was capitalized and added to his principal balance.

Corey suspects that REPAYE might not be the best plan for him, and seeks help from his financial advisor to determine what his best course of action would be to manage his loan repayments most effectively.

Corey earns an annual salary of $120,000. After his 401(k) contributions and other payroll deductions, his AGI is $105,000. Based on the state in which Corey lives, 150% of his Poverty Line (for a family size of 1) is $18,735, which means his discretionary income is $105,000 - $18,735 =$86,265.

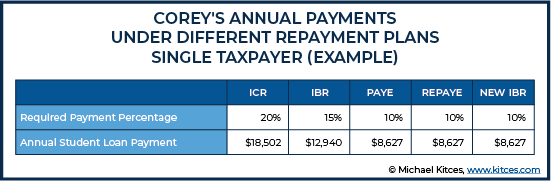

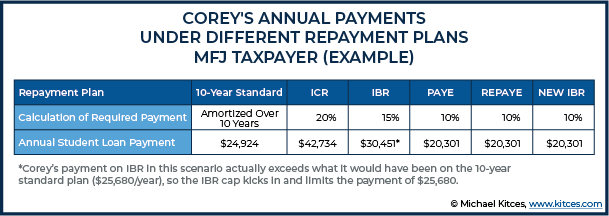

Under Corey’s original 10-Year Standard Repayment plan, Corey was required to make annual payments of $24,924. Under the IDR plans, however, his monthly payments would be significantly lower, with forgiveness of the outstanding balance after 20-25 years.

The table below shows Corey’s annual payments for each of the IDR plans:

The range of payments available to Cory across the plans is substantial, more than $8,600 in the first year alone (between $17,253 for ICR and $8,627 for PAYE, REPAYE, and the New IBR plans), assuming that he is eligible for all options, which may not always be the case. Notably, as the plans become more current, they also become more generous with lower payment obligations.

Corey has indicated that he plans to marry and adopt a child in the next year and that his soon-to-be spouse currently has an AGI of $130,000. With the larger income and larger family size, his options are updated as follows, assuming the family will be filing their taxes jointly:

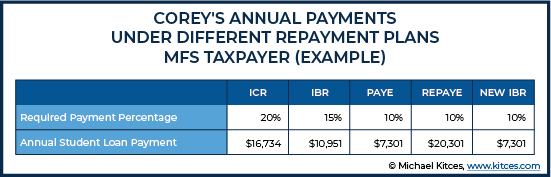

While the gap between IBR and the other options is starting to grow, using MFS as a tax-filing status can reduce his payments for some of the plans even further. If Corey were to use an MFS Status, his options would be as follows:

Here we see where the inability to use MFS with REPAYE can be harmful to someone who is about to get married, as staying on REPAYE would require joint income to be used to calculate discretionary income, resulting in a substantially higher required payment.

While the New IBR option is very appealing, upon checking Corey’s loan records, his advisor discovers that some of his loans originated before 2014, which excludes him from eligibility as borrowers using New IBR may not have any loan balances prior to July 2014.

Thus, payments on IDR plans for Corey will initially range from $7,301 (under PAYE filing MFS) to $42,734 (using ICR filing MFJ) in annual payments. While this would be the expected range for at least the first few years of the repayment plan, life events pertaining to family size, tax filing status, and income levels can come up that may impact Corey’s student loan repayment amounts.

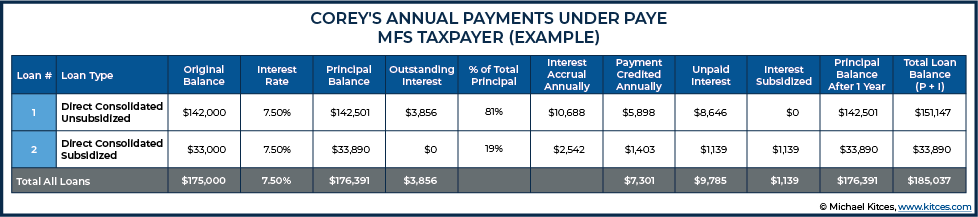

At first glance, it seems clear that Corey should use PAYE and file MFS next year since that would produce the lowest possible monthly payment. But that could have a significant downside since interest accrual will be larger every year than the required payments if he were to choose PAYE. Which plays out into what is known as “negative amortization”, where the principal-and-interest balance amortizes higher as the excess unpaid interest accrues and compounds.

Under normal student loan rules, required payments get split and applied to loans in proportion to the total balance owed. So, in this case, the required payment of $7,301 annually will be applied 81% to the unsubsidized loan, and 19% to the subsidized loan.

If Corey elects to use PAYE and MFS as a tax status, he’ll see his smaller, subsidized student loan principal stay steady in years 1-3 due to the PAYE interest subsidy, but the larger, unsubsidized loan balance will have grown, and his payments of $7,301 this year will have resulted in a balance $4,790 greater than a year ago. Beyond the first 3 years, the interest subsidy is lost, and he’ll see his balance grow for both of the loans.

If his future income growth is low, this plan might make sense, as it would keep his monthly payments low. Using assumptions of 3% income growth and federal poverty level growth, and staying on this exact plan for 20 years, the total principal + interest at forgiveness is $315,395. If we apply a 30% effective tax rate, he will incur just under $95,000 of taxes. If we add the $95,000 of taxes to the $196,000 of payments he made over 20 years, we get to a total loan cost of $290,786.

Corey’s financial advisor compares these numbers to privately refinancing the debt to get a better interest rate. If Corey is approved for a 15-year loan at a 5% interest rate, his monthly payments would be $1,425 with a total loan cost of $256,568. With the help of his advisor, Corey determines that the monthly payment amount under this refinanced loan can be comfortably paid amongst other goals and chooses to pursue the 15-year private refinance option. Under this plan, Corey will pay down the debt sooner (15 years, versus 20 years under PAYE filing MFS until forgiveness) and will pay less in total costs along the way. In addition, he can eliminate the uncertainty (and anxiety) of seeing a constantly growing loan balance, and actually see progress to $0 being made along the way.

Negative amortization isn’t necessarily a deal-breaker. It goes back to whether the intention is to pay off the loan in full, or, to go for some form of forgiveness. In reality, for those who do plan to aim for forgiveness, it actually makes sense for the borrower to do everything they can to minimize AGI, not only resulting in lower student loan payments but also having a higher balance forgiven. This can make sense both for Public Service Loan Forgiveness (PSLF), where the balance is forgiven after 120 payments (10 years) and is not taxable and also for a borrower going towards the 20- or 25-year forgiveness available under one of the IDR plans.

I regularly see people who make $50,000 - $70,000 per year with loan balances over $100,000. For a resident physician, who will see their income dramatically rise, an IDR plan (usually PAYE or REPAYE) makes sense to make payments manageable while in residency, even if it means a small amount of negative amortization on their loans. Their ability to repay the loans once they have their full doctor salary means that going for long-term forgiveness rarely makes sense, but the IDR plan can help them manage cash flow during the tight income years as a resident for a relatively modest cost (of negatively amortized interest).

Many borrowers with early-career income levels similar to a resident may not have the same expectations for substantial long-term earnings growth in their future. For these individuals, pursuing long-term forgiveness using an IDR plan may be a more advantageous option. In other words, negative amortization isn’t just used to incur a small amount of interest to be repaid in the future when income rises, but a potentially larger amount of negatively amortizing interest that will ultimately be forgiven altogether.

Давайте посмотрим на другой пример.

Shannon the Acupuncturist

Shannon is a 28-year-old who runs her own acupuncture business. Other important details about her situation include:

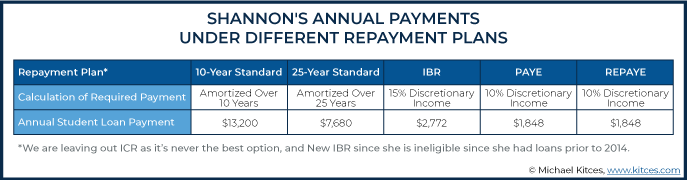

Here are her repayment options:

The 10-Year Standard plan would require her to pay $13,200 annually (over $1,100/month), which is clearly not feasible. She could instead choose to repay with a 25-Year Standard Repayment plan, but Shannon would end up paying nearly $192,000 over that time and the $640 monthly payment would also be infeasible unless she stopped contributing to retirement accounts.

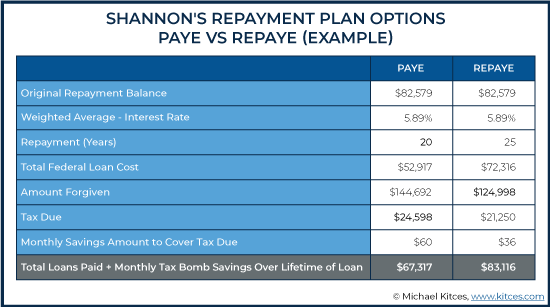

Since she is eligible for PAYE and REPAYE, neither IBR nor ICR makes sense, as each has higher required payments. So, she will decide between PAYE or REPAYE, each of which requires her to pay 10% of her Discretionary Income, or $154 per month at her current income level.

The interest subsidies on REPAYE are better, as while both PAYE and REPAYE will subsidize 100% of Shannon's unpaid interest on her loan during the first three years of the plan, REPAYE will continue to subsidize 50% of unpaid interest afterward whereas PAYE will not subsidize interest after three years. Thus, the growth of Shannon’s balance due to an increasing interest balance will be limited with REPAYE.

Using PAYE, however, will result in loan forgiveness in 20 years instead of in 25 years under REPAYE.

Either way, the so-called ‘tax bomb’ must also be accounted for, since the forgiven loan balance will be treated as taxable income received in the year the loan is forgiven. Borrowers pursuing any IDR plan should plan to cover that tax, and in this case, Shannon can do so with relatively small monthly contributions to a taxable account.

To sum it all up, to repay her loans in full on a 25-Year Standard Repayment plan, Shannon likely would have to pay $640 per month, at a total repayment cost of $192,000.

On REPAYE, she would start with payments of $154/month based on her Discretionary Income and, factoring for inflation, top out in 25 years at $343/month. She would owe a total repayment amount of $72,316 in loan costs + $21,250 in taxes =$93,566.

If she chooses PAYE, she would have starting payments of $154/month (also rising to $295 with AGI growth over 20 years), with a total repayment amount of $52,917 in student loan costs + $24,598 in taxes =$77,515. She would also finish in 20 years (versus 25 years on REPAYE).

Assuming all goes as planned, PAYE appears to be the better choice, as even though REPAYE provides more favorable interest subsidies, Shannon’s ability to have the loan forgiven 5 years earlier produces the superior result.

But what if her situation changes, as life does tend to happen that way?

If Shannon got married, and her spouse made substantially more than her, she may have to use MFS to keep her payments lower, and thus lose out on any income tax benefits available filing as MFJ.

Shannon also runs the risk of having to repay a higher balance in the future if she switches careers; in this situation, using PAYE for the 20-year forgiveness benefit would no longer make sense. Say she takes a new job resulting in AGI of $110,000 annually, and she takes that job 5 years into being on the PAYE plan.

Instead of repaying the original balance she had at the outset of opting into the PAYE plan, she would need to pay back an even higher balance due to growth during the years on PAYE, when payments were smaller than interest accrual resulting in negative amortization. As her salary rises, her payments would also rise so substantially (up to $747 here), that her total repayment cost to stay on PAYE for 15 additional years would actually be more than it would be to simply pay the loan off.

If she decides to reverse course and pay off the loan balance instead of waiting for forgiveness, she might instead benefit from a private refinance if she can get a lower interest rate, since that now once again becomes a factor in total repayment costs.

In the end, IDR plans have only been recently introduced, and as such, there is very little historical precedent regarding their efficacy for relieving student loan debt, particularly with respect to the income tax ramifications of student loan debt forgiveness. As in practice, ICR has rarely been used for loan forgiveness (difficult as the percentage-of-income payment thresholds were typically high enough to cause the loan to be repaid before forgiveness anyway), and the other IDR plans have all been rolled out in the past decade.

Accordingly, we won’t see a critical mass of borrowers reaching the end of a 20- or 25-year forgiveness period until around 2032 (PAYE) and 2034 (IBR). And will then have to contend for the first time, en masse, with the tax consequences of such forgiveness. Though forgiven loan amounts are taxable income at the Federal level, it is notable that Minnesota has passed a law excluding the forgiven amount from state taxes.

Similar to other areas of financial planning, it’s prudent to plan under the assumption that current law will remain the same, but also to be cognizant that future legislation may change the impact of taxable forgiveness. By planning for taxation of forgiven student loan debt, advisors can help their clients prepare to pay off a potential tax bomb; if the laws do change to eliminate the ‘tax bomb’, clients will have excess savings in a taxable account to use or invest as they please.

IDR plans are complex but offer many potential benefits to borrowers with Federal student loans. Thus, it is critical for advisors to understand the various rules around each plan to recognize when they might be useful for their clients carrying student debt. The benefits vary significantly, and depending on a borrower’s situation, IDR plans may not even make sense in the first place. But for some, using these plans will offer substantial savings over their lifetimes. Despite the uncertainty surrounding these repayment plans, they remain a crucial tool for planners to consider when assessing both a client’s current-day loan payments and the total cost of their student loan debt over a lifetime.

Обвал рынка:через 5 лет мне предстояло уйти на пенсию, что мне делать?

Добро пожаловать в основы блокчейна

Наихудшие вещи, которые нужно держать в кошельке

Плохие новости для суперэкономных

Великолепное постановление IRS, которое может привести к банкротству малых предприятий, взявших ссуды в рамка…