Ведение своего бизнеса — это большой труд. Последнее, о чем вы хотите беспокоиться, — это дорогостоящая ошибка, связанная с оплошностью, связанной с расчетом заработной платы. Фактически, 40 % малых предприятий получают штраф в среднем на 850 долларов США в год за ненадлежащую уплату налогов, связанных с заработной платой, так что это немаловажно.

Для многих начинающих владельцев бизнеса принято думать о налогах на бизнес как о налогах на доходы физических лиц. Другими словами, я заплачу налоги в конце года (или в апреле!).

Но знаете ли вы, что вам, вероятно, придется платить налоги круглый год? Налоговое управление США и руководящий орган каждого штата регулируют график уплаты налогов, и этот график различается в зависимости от штата. Кроме того, частота ваших налоговых платежей также зависит от частоты вашей заработной платы (например, ежемесячно, раз в две недели).

Еще одна ошибка — несоответствие налоговых платежей графикам заработной платы ваших сотрудников. Например, если ваш бизнес ежемесячно выплачивает заработную плату для большинства ваших сотрудников и раз в полгода для других. Вместо того, чтобы платить налоги в соответствии с периодом оплаты труда работника, вы платите налоги ежемесячно за всех. Поскольку вы не сопоставляете свои налоги с периодом выплаты, вы можете подвергнуться риску налоговых штрафов. Чтобы защитить свой бизнес, передайте начисление заработной платы стороннему поставщику или бухгалтеру.

Вы начинаете свой бизнес, и друг помогает с некоторыми дизайнерскими работами. Сначала она приходит и уходит, когда ей заблагорассудится, но ваш бизнес набирает обороты. Теперь она приходит более регулярно и использует рабочее место, которое вы для нее создали, и рабочий компьютер. Ваш друг является сотрудником или подрядчиком?

Неправильная классификация вашего работника может быть дорогостоящей ошибкой по нескольким направлениям. Если ваш подрядчик на самом деле является сотрудником, возможно, вы недоплачиваете налоги с заработной платы. В среднем сотрудники могут стоить на 25–30 % больше, чем подрядчики.

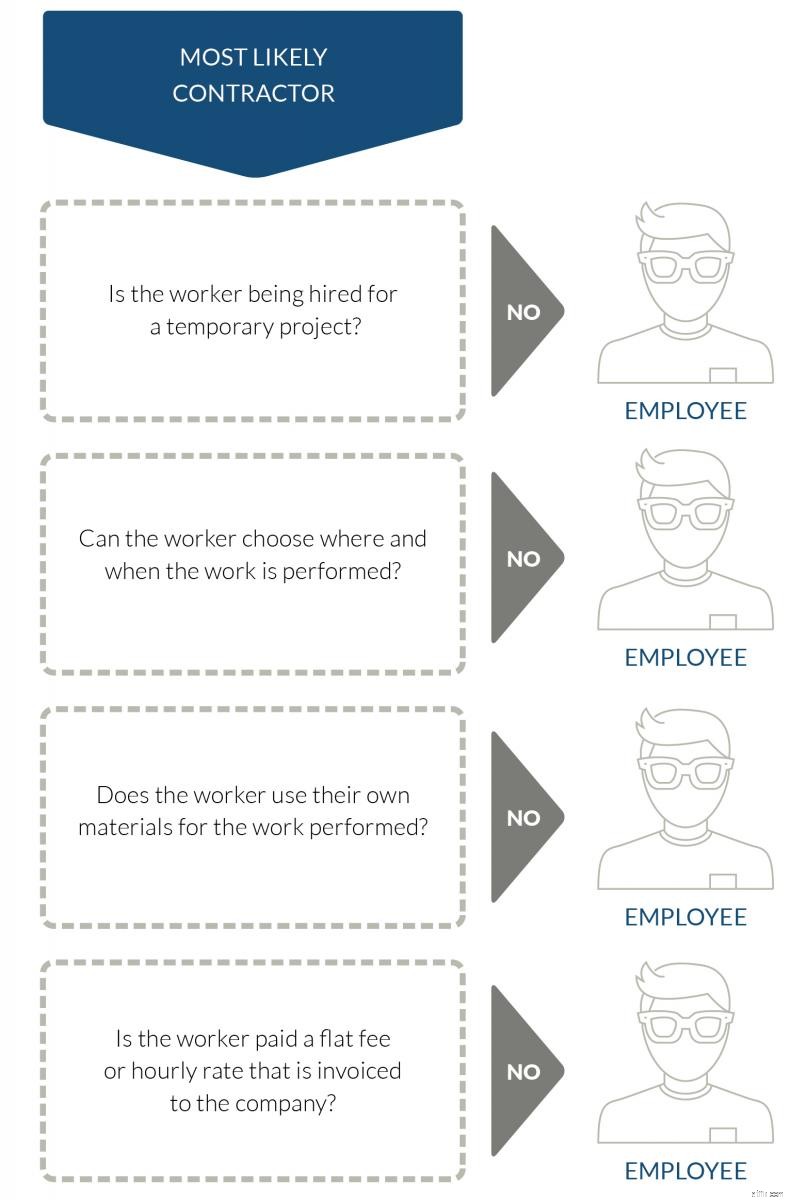

Кроме того, почти 30% сотрудников ошибочно классифицируются как подрядчики. Министерство труда принимает жесткие меры против работодателей, ошибочно классифицирующих сотрудников как подрядчиков. Используйте этот удобный контрольный список, чтобы узнать, является ли ваш работник наемным работником или подрядчиком.

На самом деле, хорошая отчетность может помочь вам управлять своим бизнесом или избежать дорогостоящих юридических штрафов. Для начисления заработной платы вы по закону обязаны хранить определенные документы в файле:

Форма I-9 :каждый сотрудник должен заполнить форму I-9, чтобы подтвердить, что он или она имеет законное право работать в США. Вам не нужно подавать форму, но вы должны хранить ее в файле (цифровая копия отлично подойдет) в течение всего срока работы сотрудника и как минимум 3 года с даты приема на работу или 1 год со срока дата, в зависимости от того, что больше.

При желании вы можете проверить статус работы сотрудника в Интернете с помощью e-Verify.

Форма W-4 :Вашему сотруднику также необходимо будет заполнить форму W-4, чтобы определить удерживаемый им налог (Примечание:вы не можете сделать это от его имени). Форму W-4 не нужно никуда подавать, но по закону каждая компания обязана хранить форму W-4 каждого сотрудника в течение как минимум четырех лет.

Только современные поставщики заработной платы, такие как Gusto, управляют вашими удерживаемыми налогами от имени вас и вашего сотрудника.

Новые отчеты о найме для штатов :В каждом штате есть отдел, который сообщает о ваших новых сотрудниках. Обычно вы указываете имя сотрудника, адрес и номер социального страхования. В зависимости от штата у вас может быть от нескольких дней до 90 дней, чтобы предоставить эту информацию штату. Дополнительную информацию можно найти на веб-сайте местного государственного налога, труда и рабочей силы. В Калифорнии, например, сотрудник должен заполнить форму DE-34. К счастью, ваш поставщик платежных ведомостей должен иметь возможность автоматически подавать такие документы, как DE-34, от вашего имени.

Вы заняты ведением своего бизнеса, но налоговый штраф может действительно отвлечь ваш бизнес. Чтобы получить помощь, мы предлагаем обратиться к онлайн-провайдеру, предоставляющему полный спектр услуг по расчету заработной платы.