Так происходит все время.

Новые инвесторы знакомятся с фондовым рынком, изучают пару финансовых коэффициентов и погружаются в рынок, думая, что они король горы, только для того, чтобы вернуться из своего инвестиционного погружения, покрытого шрамами от акул, которых они не ожидали, или суровых царапины кораллов на их спинах.

У них может быть рыба, а может и нет, но в любом случае они могли бы избежать таких неприятных ситуаций, если бы были более осведомлены о некоторых используемых соотношениях, а отношение цены к прибыли является одним из таких показателей.

Слишком часто мы видим, как люди уделяют слишком большое внимание соотношению цены к прибыли. Небольшое знание опасно, поскольку вселяет необоснованное доверие в руки дилетанта.

Так же, как вы не вступили бы в схватку на ножах с мастером ножевого искусства без многолетнего обучения, вам не следует инвестировать в рынки с просто элементарное понимание того, как работает коэффициент PE, и всех его тонкостей.

Эта статья направлена на повышение уровня новичка, который может неправильно использовать коэффициент PE, до опытного инвестора с тонкими нюансами, который лучше понимает, как использовать коэффициент PE для получения большей прибыли и избежания убытков.

Начнем с признания слона в комнате.

Низкая цена заработка - это хорошо. Но это не должно быть единственным соображением, как утверждали многие.

В 1976 году Бенджамин Грэм, отец стоимостного инвестирования и наставник Уоррена Баффета, сделал простое заявление, подкрепленное доказательствами, обнаруженными как во время его жизни, так и после него, которое изменило курс инвестирования в том виде, в каком вы, вероятно, знаете его сегодня.

Предложенный Грэмом инвестиционный подход заключался в том, что инвестор должен владеть не менее чем 30 акциями с соотношением цены к прибыли менее 10, и отношение долга к собственному капиталу менее 50%. Затем инвестор должен держать эти акции до тех пор, пока они не вернут 50%, или, в случае неудачи, продать их 2 года независимо от даты покупки.

Хотя стратегия Бенджамина Грэма работала в течение 50 лет до 1976 года, исследователи скептически относились к ее возможностям в различных условиях и с распространением технологий.

Вот почему они это проверили.

И то, что они обнаружили, их удивило.

На первый взгляд безумная стратегия Бенджамина Грэма оказалась лучше, чем S&P 500 с 1976 г. по 2010 г., демонстрируя доходность выше рыночной на протяжении всех великих потрясений, с которыми мы столкнулись в 20-м веке.

Поэтому неудивительно, что большинство инвесторов соблазняются мультипликаторами от низкой цены к прибыли.

Охота на акции с низкой ценой, кратной прибыли, - неплохой вариант. Характерной и проблемной частью всего этого является то, что инвесторы каким-то образом, казалось, забыли важные другие части стратегии Грэма.

Вся эта задняя часть стратегии, похоже, была бездумно неуместна в бесконечной охоте за низкой ценой, кратной прибыли.

Где-то, как-то по ходу дела, инвесторы, кажется, потеряли голову.

Я сравниваю это с греблей на лодке по озеру и наблюдением, как красивая русалка подплывает к вам, соблазняя вас шепотом блаженства и удовлетворения.

Ваша логическая голова не работает, когда вы наклоняетесь, мечтаете продать эти дешевые акции втрое дороже, чем вы заплатили, и отправляетесь в шикарный отпуск на Французской Ривьере, вкладывая в нее свой инвестиционный капитал.

А затем, когда вы наклоняетесь, это происходит.

И именно в этот момент вы понимаете, что русалка собирается съесть вашу голову к обеду, точно так же, как фондовый рынок собирается забрать ваши деньги на пенсию на Французскую Ривьеру, потому что вы охотились по низкой цене. Заработок кратный.

Вывод :Соотношение цены и дохода лучше всего сравнить с зарплатой человека. Вы не станете владеть человеком на основе его зарплаты, не убедившись, что он не имеет кучу долгов.

Вы также не хотите иметь человека, который постоянно тратит деньги на свои ежемесячные увлечения. То же самое и с компаниями. Вы хотите владеть хорошо управляемой компанией с низким уровнем долга и хорошим денежным потоком. Все остальное недопустимо .

Помимо русалок, которые ловят головы, и инвесторов, заманиваемых низкой ценой к мультипликаторам прибыли, прибыль самой компании… просто не совсем точный показатель.

Позвольте мне использовать простую аналогию, чтобы объяснить, что я имею в виду под словами « не чистые ».

Представьте себе работающего человека как компанию. Его зарплата - это его заработок. Возьмите его зарплату за вычетом его расходов, счетов, новой обуви, нового бизнес-курса или чего-то еще, что ему может понадобиться, чтобы оставаться конкурентоспособным на рынке труда, и что останется, это его ... сбережения, также известные как свободный денежный поток для компании.

А теперь представим, что таких наемных работников двое, Том и Джерри.

Они оба зарабатывают по 10 тысяч долларов. Множитель цены к прибыли в этот момент времени покажет, что они оба похожи.

Но Том мог бы потратить 4000 долларов в месяц на перелеты через всю Азию, чтобы заключить сделки и заработать эту зарплату в размере 10000 долларов, тогда как Джерри просто работает в местном офисе.

В чем разница?

Свободный денежный поток у Джерри на 4000 долларов больше, чем у Тома.

И соотношение цены и качества к прибыли бы этого ни в малейшей степени не отразило бы.

Инвесторы, которые смотрят исключительно на прибыль, не смогут отличить «компанию» высокого качества, такую как Джерри, от «компании» более низкого качества, как Том.

Если вы хотите получить чистую метрику, вместо этого посмотрите на цену свободного денежного потока компании.

Вывод :Прибыль не отражает истинную стоимость компании. Скорее, это просто показатель того, насколько он может быть дорогим или дешевым по сравнению с аналогами. Если два предприятия работают в одном секторе и похожи во всех других аспектах, за исключением их цены на прибыль, Вы должны почти во всех случаях, за исключением чрезвычайных счетов, выбирать акции с более низкой ценой для прибыли.

Прибыль, вероятно, является наиболее ощутимым показателем создания стоимости для акционера. Более высокие доходы почти всегда приводят к более высоким ценам на акции, что всегда приводит к счастливым акционерам.

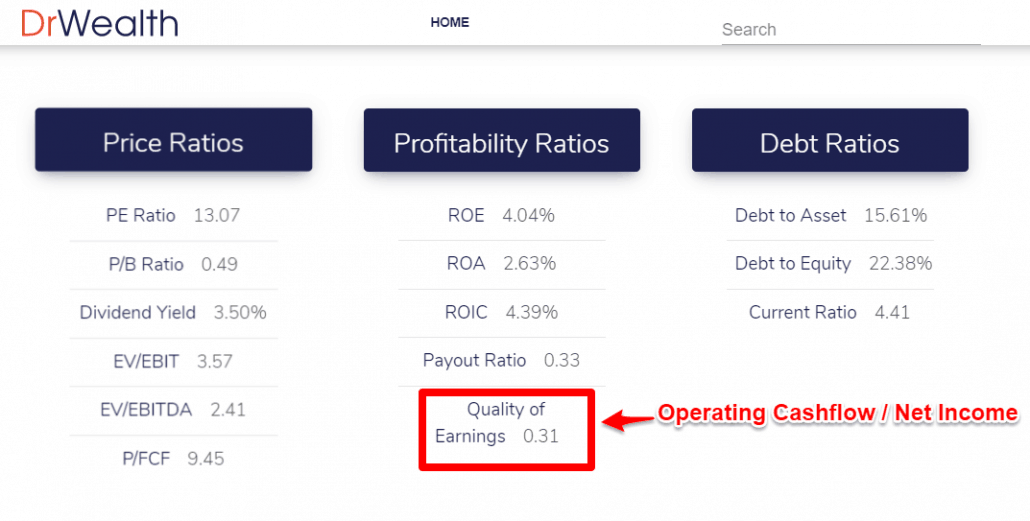

Качество доходов отвечает на все эти вопросы.

Формула : Качество прибыли =операционный денежный поток / чистая прибыль

Операционный денежный поток - это общая сумма всех денежных потоков, поступающих в бизнес и выходящих из него. А чистая прибыль - это… ну, общая прибыль.

С логической точки зрения операционный денежный поток всегда должен быть больше чистой прибыли. Точно так же, как ваша зарплата всегда больше, чем ваши сбережения.

А не наоборот.

Вот почему так важно понять качество прибыли в качестве примера, и почему мы фактически приложили усилия, чтобы отобразить его на странице данных нашей компании для акций.

Как показывает практика, мы хотим, чтобы качество доходов компании было в пределах нормального диапазона для бизнеса, в котором она работает.

Что на земле я имею в виду?

Вот пример.

Другими словами, качество доходов компании должно отражать и использоваться в качестве критерия для бизнеса компании по сравнению с аналогичными компаниями.

Соотношение цена / прибыль всегда следует рассматривать вместе с качеством прибыли.

Таким образом, у акций низкая цена для прибыли. Низкая задолженность. Большой свободный денежный поток.

Что теперь? Вы можете инвестировать?

Ответ по-прежнему нет!

Вероятно, вы просмотрели финансовую отчетность за год. А теперь посмотрите на финансовую отчетность за последние 5 лет и выясните, насколько упорно компания смогла получать прибыль, которой она располагает сегодня.

Раскрасьте картину. Посмотрите прошлое компании. Посмотрите, насколько последовательным оно было.

Почему?

В бизнесе есть основные повторяющиеся операции и непрофильные или единовременные операции.

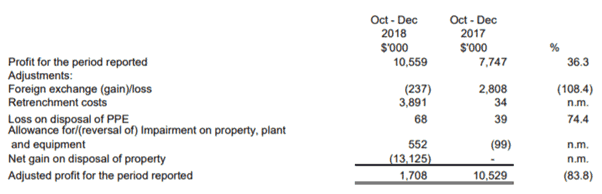

Полагаться на нескорректированную прибыль для прогнозирования темпов ее роста было бы катастрофой. Взгляните на финансовые показатели Sunningdale Tech после вычета разовых корректировок.

Мы видим, что вместо улучшения Q на 36,3% скорректированная прибыль фактически упала на 83,8%!

Это привело бы к тому, что ничего не подозревающий инвестор, смотрящий исключительно на прибыль, рассчитал гораздо более низкий коэффициент P / E.

Инвесторам необходимо приспособиться к разовым событиям и срокам, а также оценить устойчивость прибыли по сравнению с однократными скачками прибыли. Деньги делаются на компаниях с сильной долгосрочной прибылью на протяжении всех видов деловых циклов. Такие предприятия способны увеличивать или увеличивать стоимость компании и, следовательно, акционерную стоимость.

Наиболее распространенное заблуждение при использовании коэффициента P / E состоит в том, что 10-кратная прибыль всегда дешевле 20-кратной прибыли.

Это вопиющая чушь.

При использовании этого коэффициента инвестор должен учитывать другие факторы, такие как будущий рост компании или то, столкнется ли компания с проблемами в ближайшем будущем.

Посмотрите на Singapore Press Holdings (SGX:T39), его коэффициент P / E снизился с высокого уровня 25x до 13x в настоящее время.

Означает ли это сжатие, что эта компания становится дешевле?

Смена парадигмы в медиаиндустрии привела к снижению доходов и прибыли SPH.

Поскольку инвесторы понимают, что их проблемы сохранятся в ближайшей или среднесрочной перспективе, цена акций в результате будет продолжать снижаться.

С другой стороны, мы видели особые случаи, когда инвестирование в компании с низким коэффициентом P / E может принести огромные выгоды.

Примером может служить знаменитая инвестиция Мониша Пабрая в Fiat Chrysler, когда он торговался по 8 долларов США.

Он прогнозировал, что менеджмент Fiat увеличит прибыль примерно до 4,50 долларов США на акцию в 2018 году, что при текущих ценах приведет к коэффициенту P / E, равному 2.

Кроме того, руководство будет выделять часть своего бизнеса, чтобы получить прибыль для акционеров.

Таким образом, стратегия Мониша Пабрая «орлом я выигрываю, решкой не сильно теряю» позволила ему получить огромную прибыль, и к 2021 году он сможет окупить все свои вложения за счет выплаченных дивидендов. только от компании.

То, что акции дешевы по номинальной стоимости, не означает, что вы должны их покупать. Однако это не означает, что коэффициенты оценки не имеют значения при оценке акций. Чтобы избежать ошибок, связанных с получением цены и прибыли прямо из финансовой отчетности, вот альтернативный коэффициент, который вы могли бы использовать.

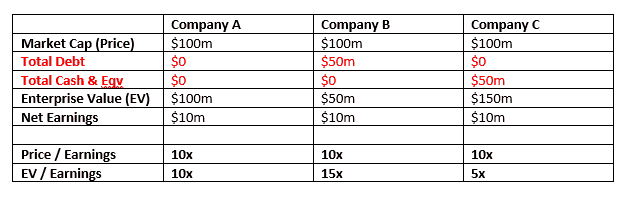

Один из способов рассмотреть денежные средства и долг - это посмотреть на «EnterpriseValue», а не на рыночную капитализацию, где;

Давайте взглянем на приведенную ниже таблицу для лучшего понимания.

При обычном соотношении P / E все 3 компании оцениваются в 10 раз, а при использовании EV учитываются долги и наличные, что дает более проницательную оценку.

Для определения чистой прибыли мы будем использовать операционную прибыль компании, или EBIT, чтобы исключить все разовые статьи и рассматривать только основные текущие бизнес-операции компании.

EBIT обеспечивает лучшее представление о финансовом состоянии компании, удаляя капитальные вложения и переменные финансирования, и учитывает только те расходы, которые необходимы для поддержания работы бизнеса.

Мы рассмотрели надежность отношения P / E и то, что они точно представляют. К настоящему времени должно быть ясно, что инвестирование в акции на основе коэффициента P / E не является разумной стратегией.

Хотя это может быть своего рода ранним признаком того, что акция может быть украдена, инвесторам следует потратить время, чтобы полностью понять бизнес, прежде чем рассматривать его оценку.

При стоимостном инвестировании мы не должны основывать свой тезис только на оценке.

Цена - это не ценность.

Мы не должны сосредотачиваться в первую очередь на цене, а потом на качестве бизнеса.

В заключение я хотел бы оставить вас с этой статьей Polen Captial под названием « Замечательные компании по справедливой цене », В котором изучалась взаимосвязь между сильным ростом прибыли и коэффициентами P / E и их влияние на будущие рейтинги P / E.

Ваше здоровье.