Для тех, кто не понимает, кредитное плечо - это просто заем денег у вашего брокера для инвестирования в фондовые рынки.

Люди обычно не считают, что рычаги воздействия имеют защитный характер. Идея занять деньги для инвестирования по своей природе считается агрессивным действием.

Это правда. Кредитное плечо было и остается палкой о двух концах.

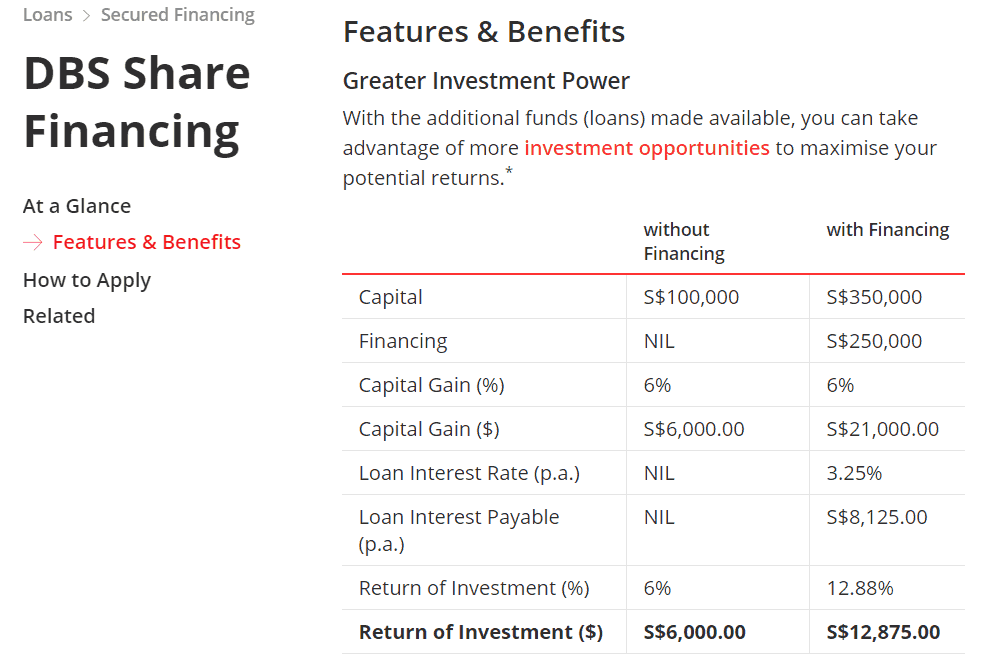

DBS Bank неплохо проиллюстрировал преимущества наличия дополнительного капитала.

Но ты также следует помнить, что кредитное плечо работает в обоих направлениях:вы можете как выиграть, так и проиграть.

И выигрываете, или проигрываете, вы должны вернуть брокеру то, что вы должны.

Так чем же «защитный» портфель с кредитным плечом?

Для инвесторов с меньшими суммами капитала может быть неприятно диверсифицировать свои инвестиционные активы.

Предположим, что новичок, инвестирующий в дивидендную доходность DIY, имеет несколько концентрированных позиций в сингапурских акциях голубых фишек (таких как DBS или ViCom).

Занимая деньги у брокера, он может увеличить количество принадлежащих ему акций, не вкладывая дополнительных средств.

Хотя можно утверждать, что счетчики, которые выберет этот инвестор, все еще могут иметь эффект увеличения рисков, которые он принимает, если бы этот инвестор использовал более стабильный счетчик, такой как привилегированные акции DBS 4,7%, он мог бы пользоваться значительно увеличила доходность с меньшим соответствующим увеличением волатильности.

Добавив привилегированную акцию в свой портфель акций, его залог также может лучше сохранять свою стоимость от колебаний на фондовых рынках, снижая его общий рыночный риск.

Таким образом, ключевым моментом является использование добавленных денежных средств из вашей учетной записи с кредитным плечом для выбора более высокого качественные акции и соответствующим образом диверсифицировать.

Проблемы с правами - это проклятие для розничных инвесторов REIT.

Проблемы с правами часто сопровождаются временным падением цены акций, поскольку инвесторы решают наказать руководство REIT. Также возникает вопрос о том, как получить денежные средства, необходимые для участия в выпуске прав.

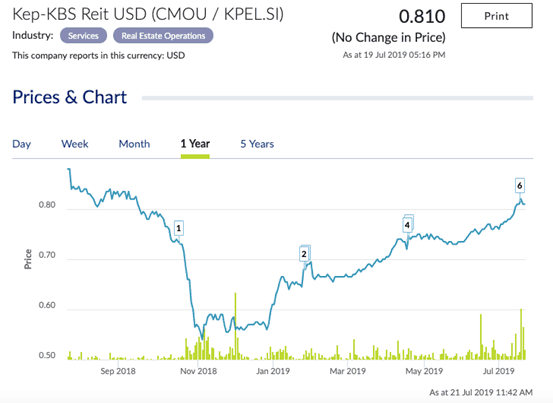

В случае с Kep-KBS US REIT менеджеры решили вопрос о правах в прошлом году в октябре. Цены упали, когда было сделано объявление, но люди, которые участвовали в этом упражнении, сегодня увидят довольно значительный прирост, о чем свидетельствует диаграмма ниже:

Наличие маржинального портфеля фактически означает наличие кредитной линии для участия в выпусках прав.

У вас есть возможность воспользоваться своими правами на покупку большего количества REIT без увеличения капитала на вашем счете.

Это удобно для инвесторов, у которых на банковских счетах нет наличных. Вам просто нужно будет терпеть более высокий коэффициент маржи на счете в течение следующих нескольких месяцев.

Иногда инвестор, как в случае с REIT Lep-KBS в США, может даже продать права со скромной прибылью после того, как акции восстановятся от последствий выпуска прав.

Таким образом, кредитное плечо позволяет вам извлекать выгоду из неприятных ситуаций, если вы знаете, что делаете.

Многие защитные высокодоходные инвесторы REIT обнаруживают, что терпят REIT с серьезными опасениями, поскольку это единственный способ получить более высокую доходность.

Lippo Mapletree Indonesia Retail Trust обеспечивает доходность выше 8% из-за опасений по поводу спонсора и политических рисков, связанных с Индонезией. Soildbuild REIT, еще один REIT, обеспечивающий высокую доходность, имеет арендную плату от одного из своих ключевых арендаторов NK Ingredients.

Инвестор, который зациклен на более высокой доходности, будет иметь портфель, состоящий из REIT, таких как упомянутые ранее, и, возможно, потребуется внимательно следить за своими инвестициями.

Кредитное плечо позволяет тому же инвестору занять позицию на хорошо управляемом счетчике, не жертвуя высокой доходностью.

Один из возможных вариантов - это надежно управляемый счетчик Frasers Logistics and Industrial Trusts, который приносит инвестору без кредитного плеча около 5,8%. Использование заемных средств с множителем капитала 2 и комиссией за финансирование 3,5% может дать доходность ( 5,8% x2–3,5%) или 8,1%.

REIT, который обычно не находит места в высокодоходном портфеле REIT, теперь является долгожданным дополнением к маржинальному счету.

Различные академические теории предполагают, что использование более безопасного портфеля дает более высокую доходность, чем портфель без заемных средств, состоящий из рискованных акций.

Несмотря на эти защитные качества, которыми обладают инвесторы, использующие заемные средства.

Кредитное плечо остается опасным делом, к которому должны стремиться только инвесторы, хорошо осознающие риск, который они берут на себя со своими портфелями. Даже для опытного инвестора случайный маржинальный вызов на плохом рынке может быть неизбежен.

Ключевым компонентом успешного инвестирования с использованием заемных средств является разработка портфеля, который эмпирически имеет более высокую доходность и меньший риск, чем традиционная стратегия, такая как инвестирование в STI ETF.

Кредитное плечо рискованно, но при правильном применении и правильных ходах на шахматной доске оно гораздо менее рискованно, чем предполагалось ранее.

Выше я дал некоторое количество идей относительно того, как справляться с такими перемещениями и приложениями. А именно

Тем не менее, я не буду винить некоторых из вас в том, что у вас есть еще вопросы.

Это все вопросы, на которые я отвечаю во время вводного мастер-класса по раннему выходу на пенсию. Вы можете зарегистрироваться здесь.

Если нет, то я надеюсь, что статья была информативной для вас, читателей, при принятии решения о том, как лучше всего подойти к обоюдоострому мечу - рычагу.