Мы как люди от природы отвращены к боли. Если мы обожжем руки о плиту, мы научимся никогда больше не класть руки на плиту.

Это одна из причин того, почему так сложно стать успешным долгосрочным инвестором - в течение длительного периода времени вероятность того, что кто-то потеряет деньги, почти предрешена. Никто никогда не заходил на рынки и не терял на этом деньги.

Такая проблема усугубляется, если вы задумаетесь о том, как провести мастер-класс по раннему выходу на пенсию. Выход на пенсию влечет за собой долгосрочную зависимость от дивидендов / облигаций, когда пенсионер почти всегда остается безработным по своему выбору или по обстоятельствам. Это означает, что потери на фондовом рынке могут восприниматься как еще более тревожные или болезненные.

Итак, как мы можем гарантировать, что учащиеся смогут противостоять или, по крайней мере, смягчить негативное воздействие терять деньги, когда почти полная уверенность в том, что чем дольше они остаются на рынке?

Ответ на такой вопрос можно найти в простом приложении статистики и психологии производительности .

В психологии перформанса понятие самоэффективности, разработанное психологом Альбертом Бандурой в 1971 году, определяется как убеждение в своих способностях организовывать и выполнять действия, необходимые для достижения заданных достижений.

Идеальный участник курса - это тот, кто может организовать и выполнить инвестиционный план - после посещения курса, человек должен иметь возможность составить портфель, из которого в конечном итоге можно будет получать дивиденды в течение трех месяцев после посещения занятия.

Самый большой источник самоэффективности - это опыт мастерства , Именно здесь успешный опыт выполнения задачи приводит к положительному опыту, который, в свою очередь, укрепляет убеждения человека в эффективности, которые побуждают к дальнейшим действиям.

Представьте, что вы впервые катались на велосипеде, научились плавать или научились подниматься по лестнице как малыш. Каждый раз, когда вы успешно выполняли такие действия, вы накапливали опыт, который придавал вам большую уверенность в выполнении будущих действий.

Таким образом, начинающий инвестор может. « уровень выше », Если он или она сможет получить достаточно положительного опыта, чтобы побудить его читать и посвятить больше исследований финансовым рынкам.

Имея это в виду, давайте рассмотрим процесс обучения розничного инвестора-самоучки, который решает проверить воду с помощью STI ETF . . При тестировании в этом месяце, фонд Straits Times Index, торгуемый на бирже вернул 6,61% с полудисперсностью 10,87% за последние 10 лет.

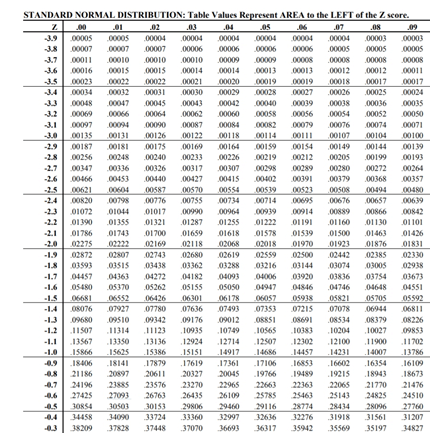

Если вы помните, как использовать таблицу нормального распределения на уроках статистики в средней школе, используя Z-балл -6,61 / 10,87 или приблизительно -0,61, вероятность убытков в первый год составляет 27,09%. как инвестор.

Это означает, что для каждой группы самообучающихся существует 27,09% вероятности того, что их уверенность может поколебаться, когда они начнут инвестировать.

Значительное количество этих новичков может перестать инвестировать после этого, потому что мы эволюционировали от наших предков с отвращением к потерям. Человеческая природа заключается в том, чтобы сдаваться на фондовом рынке после того, как он обгорел после одной или двух неудачных сделок.

Это причина того, почему стартовый портфель не может позволить себе перейти на рыночную доходность. Показатель отсева может быть больше, чем четверть людей, которые попробуют.

Но опытный розничный инвестор может добиться большего.

Если вы научитесь использовать голубые фишки с высокой дивидендной доходностью при инвестировании в местные голубые фишки. Включение в короткий список 15 акций голубых фишек, дающих самую высокую дивидендную доходность, может дать лучшую доходность в 8,4% с полуверсией в 10,79%.

При Z-балле -8,8 / 10,79 мы получаем -0,82 . Обратившись к таблице, мы можем снизить вероятность потери денег до 20,6%. Я бы взял это 7% -ное преимущество, чтобы не терять деньги каждый день недели - в этом нет обратной стороны. В этом прелесть понимания того, как смотреть на рынки статистически. Субъективность снижена.

Это гораздо лучший способ развить самоэффективность для начинающих инвесторов. Дополнительное преимущество в виде дивидендов, поступающих на ваш банковский счет, также может поднять моральный дух.

Начинающим инвесторам нужен портфель акций, который сведет к минимуму шансы потерять деньги в любой конкретный год, чтобы предотвратить вероятность того, что они уйдут раньше времени - в противном случае они никогда не станут успешными долгосрочными инвесторами, и их плата за обучение будет выплачиваться зря. В конце концов, мы не можем помочь им инвестировать.

Мастер-класс ERM использует первоклассную стратегию, которая была протестирована на исторических данных и вернула 15,58% с полуверсией. 8,63% за последние 10 лет. Таким образом, показатель Z становится -1,81 ( результат -15,58 / 8,63 ). Это означает, что ваши шансы потерять деньги снижаются до 3 с половиной раз из каждых 100 раз.

Кроме того, эта модель дает дивидендную доходность 6,37% . производит приятный выброс дофамина, который может побудить вас предпринимать дальнейшие действия раз в квартал.

Таким образом, дизайн курса - это междисциплинарное дело. Конечная цель при разработке курса - развить самоэффективность начинающих розничных инвесторов, чтобы у них была мотивация для продвижения своего финансового мастерства на более высокий уровень.

Однако шансы на самоэффективность ограничены статистическими характеристиками портфеля новичков, который будет развернут на рынках.

Самостоятельное обучение и экспериментирование - это хорошо, но подход, который предоставляет начинающему инвестору более безопасный стартовый портфель, даст вам больше миль на пути к более высокому финансовому опыту.

Хороший курс также позволяет вам развить большую самоэффективность, косвенно переживая успехи ваших одноклассников, а также мягкие подталкивания и убеждения инструктора.

Как минимум, по крайней мере, вы узнали бы из этой статьи, что таблицы, которые вы использовали для ссылки на экзаменах уровня H2 по математике A, имеют практическое применение при разработке инвестиционного портфеля.

Если вы хотите узнать больше о мастер-классе по досрочному выходу на пенсию, вы можете сделать это здесь.