В предыдущем посте я рассказал, как NRI могут инвестировать в взаимные фонды и с какими проблемами они сталкиваются при инвестировании в Индию. В этом посте мы рассмотрим налогообложение взаимных фондов для NRI (нерезидентов).

Есть несколько незначительных отличий.

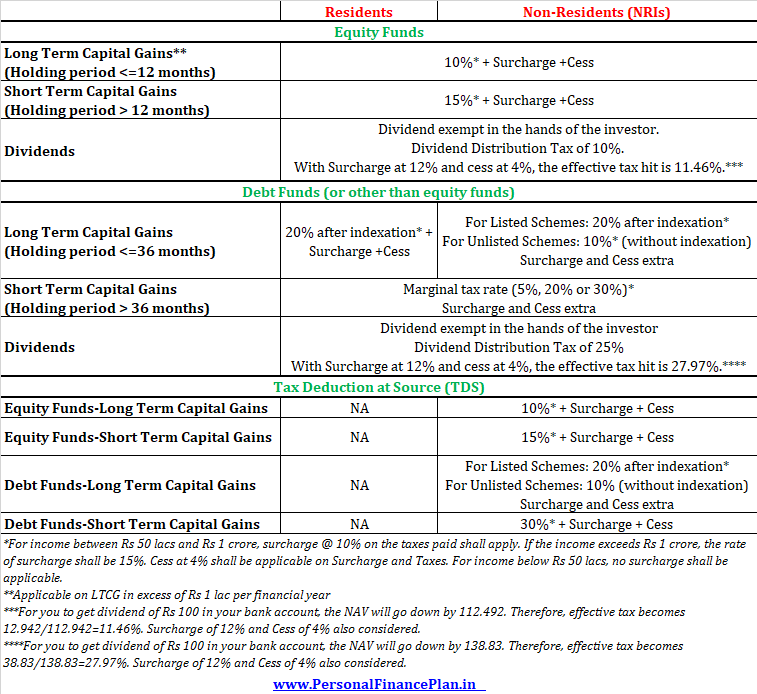

Для резидентов LTCG (период владения> 3 лет) облагается налогом по ставке 20 % после индексации.

Для нерезидентов налоговый режим зависит от того, включены ли паи взаимных фондов в список или нет.

Для перечисленных паев (закрытых фондов, FMP и т. д.) LTCG облагается налогом по ставке 20 % после индексации. Для незарегистрированных единиц LTCG облагается налогом по фиксированной ставке 10% (без учета индексации) . Теперь большинство фондов, в которые мы инвестируем, являются открытыми фондами, и эти фонды не перечислены. Таким образом, индексация NRI в случае открытых долговых фондов не дает никаких преимуществ.

Если резидент продает паи HDFC Liquid Fund и зарабатывает LTCG в размере 40 000 рупий, он должен будет заплатить LTCG по ставке 20% после индексации. С другой стороны, NRI должен будет заплатить налог LTCG по ставке 10% (4000 рупий) на такую прибыль.

Дополнительную информацию об этом см. в разделе 112 Закона о подоходном налоге.

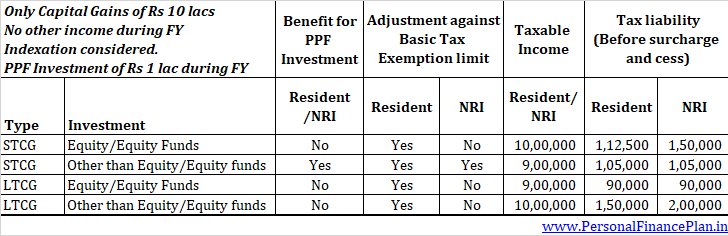

Для резидента, если общий доход (до включения прироста капитала) падает ниже минимального предела освобождения от налогообложения, долгосрочный/краткосрочный прирост капитала может быть уменьшен на сумму такого дефицита. .

В случае с нерезидентами вышеуказанное может быть сделано только для получения краткосрочной прибыли от неакционерных фондов (долговых фондов, золотых фондов и т. д.). Долгосрочный прирост капитала от продажи долевых/долговых фондов или STCG от продажи долевых фондов не может быть пересмотрен в сторону понижения, даже если ваш общий доход не достигает минимального предела освобождения от налогообложения.

Кстати, минимальный предел освобождения от уплаты налогов для нерезидентов составляет 2,5 лака рупий независимо от возраста.

Легче объяснить это на примере.

Этот аспект подробно обсуждается в этом посте.

Для резидентов КУА (паевые инвестиционные фонды) не удерживают налог у источника. Нет TDS на прирост капитала для резидентов.

В случае NRI выплаты (и полученный в результате прирост капитала) подлежат TDS.

Для STCG в фонды акций (срок владения <=1 год) , TDS с такой прибыли вычитается в размере 15%.

Для LTCG по фондам акций (период владения> 1 года) , TDS по такой прибыли вычитается в размере 10%. Несмотря на то, что такой LTCG освобождается от суммы 1 лака рупий в год, TDS на эту прибыль все равно будет составлять 10%. Причина в том, что AMC не знает о других ваших LTCG.

Для STCG по заемным средствам (кроме фондов акций, срок владения <=3 года) , TDS по такой прибыли вычитается в размере 30%. Несмотря на то, что такая прибыль облагается налогом по вашей предельной ставке, а ваша предельная ставка может быть ниже 30%, TDS все равно вычитается по ставке 30%. AMC не знает о вашей предельной ставке подоходного налога.

Для LTCG по заемным средствам (кроме фондов акций, срок владения> 3 лет) , TDS с такой прибыли вычитается в размере 10 % или 20 % после индексации.

Если превышение налога было вычтено с помощью TDS, вы можете потребовать его обратно при подаче налоговой декларации.

Подробнее о TDS о приросте капитала для NRI см. в этой публикации.

<ч />Налогообложение дивидендов одинаково для резидентов и нерезидентов.

Дивиденды, выплачиваемые из взаимных фондов, освобождаются от налога как для резидентов, так и для нерезидентов.

Только то, что КУА удерживает налог на распределение дивидендов (DDT) перед выплатой дивидендов инвесторам.

DDT составляет 10 % в случае фондов акций и 25 % в случае заемных средств. Надбавка в размере 12 % и скидка в размере 4 % (2019 финансовый год) применяются к DDT.

Поскольку DDT рассчитывается на валовой основе, фактический налоговый доход немного выше, чем указанные выше ставки.

Подробнее о том, как рассчитывается DDT и имеет ли смысл инвестировать в дивиденды по схемам MF, см. этот пост.

В этом посте я упомянул о налогообложении в Индии. В зависимости от налогового законодательства в стране вашего проживания, прирост капитала и дивиденды от инвестиций MF в Индии также могут облагаться налогами. Если у Индии есть DTAA со страной вашего проживания, вы можете получить кредит на налоги, уплаченные в Индии.

Отказ от ответственности :Я не налоговый эксперт. Вам рекомендуется проконсультироваться с дипломированным бухгалтером, прежде чем действовать в соответствии с информацией, предоставленной в сообщении.