Индекс на основе факторов — это индекс, в котором такие параметры, как волатильность, импульс, альфа, ROE, PB, PE и т. д., используются для построения индекса вместо рыночной капитализации. Это один из способов снизить риск концентрации в традиционных индексах, таких как Nifty и Sensex. Взаимные фонды средней капитализации изо всех сил пытались превзойти индекс NIFTY Midcap150 Quality 50.

Объявление: Доступен новый семинар: Как составить долгосрочный инвестиционный портфель — руководство для начинающих. Вы можете зарегистрироваться через эту форму .

В то время как Nifty 100 состоит из 100 крупнейших компаний на основе полной рыночной капитализации из NIFTY 500, индекс Nifty Midcap 150 представляет следующие 150 компаний (компании, занимающие места 101–250) на основе полной рыночной капитализации из NIFTY 500.

Индекс NIFTY Midcap150 Quality 50 выбирает 50 компаний из индекса Nifty Midcap 150 на основе «показателя качества». Оценка представляет собой более высокую прибыльность, более низкий уровень кредитного плеча и более стабильный доход от вселенной Nifty Midcap 150.

Постоянные читатели могут знать, что мы уже обсуждали различные типы этих индексов ранее:(1) Насколько хороши 10 лучших акций NIFTY Quality Low-Volatility 30 Index? (2) Являются ли индексы Nifty Smart Beta (стратегические) лучше, чем Nifty Next 50? (3) Посмотрите мой доклад об инвестировании в акции с низкой волатильностью в Индии

Согласно методологическому документу, равный вес придается рентабельности собственного капитала (последний финансовый год), заемному капиталу (последний финансовый год) и изменчивости роста прибыли на акцию за последние пять лет. Коэффициент отношения долга к собственному капиталу не используется для акций финансовых услуг.

Показатель качества определяется как 0,33 * Z-показатель ROE + 0,33 * – (Z-показатель D/E) + 0,33* – (Z-показатель изменчивости роста EPS). Здесь Z-баллы означают, насколько конкретный фактор отклоняется от среднего значения, деленного на стандартное отклонение.

Индекс взвешивается как квадратный корень из рыночной капитализации акций в свободном обращении, умноженный на показатель качества. Каждая акция может иметь максимальную долю в 5 % или в пять раз больше ее веса в родительском индексе.

Индекс качества сравнивается ниже с момента создания и 1 февраля 2018 года с Nifty MIdcap 150.

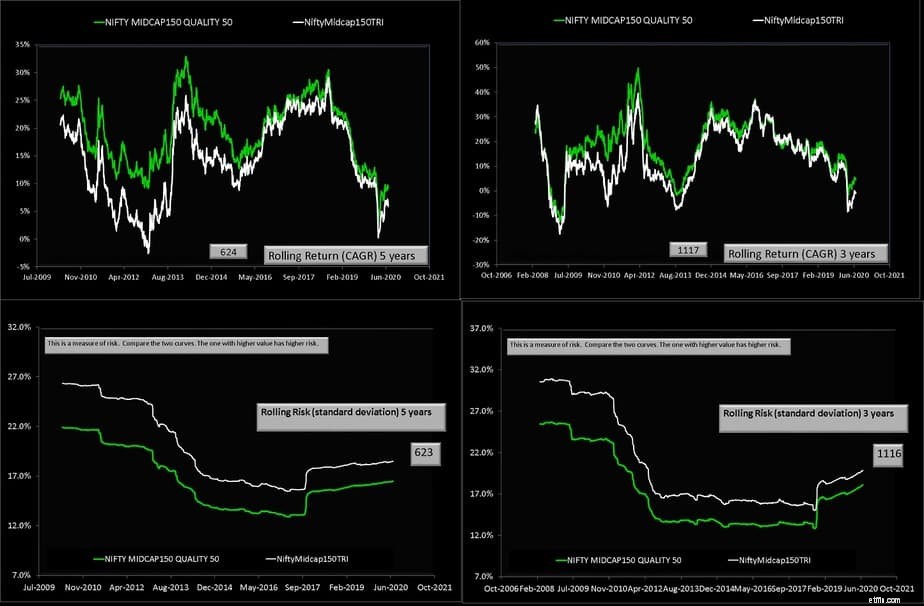

Ниже показаны скользящая доходность и скользящее стандартное отклонение за пять лет (слева) и за три года (справа). Даже в периоды, когда индекс качества не превосходил родительский индекс, он был менее волатильным (чем ниже стандартное отклонение, тем ниже волатильность).

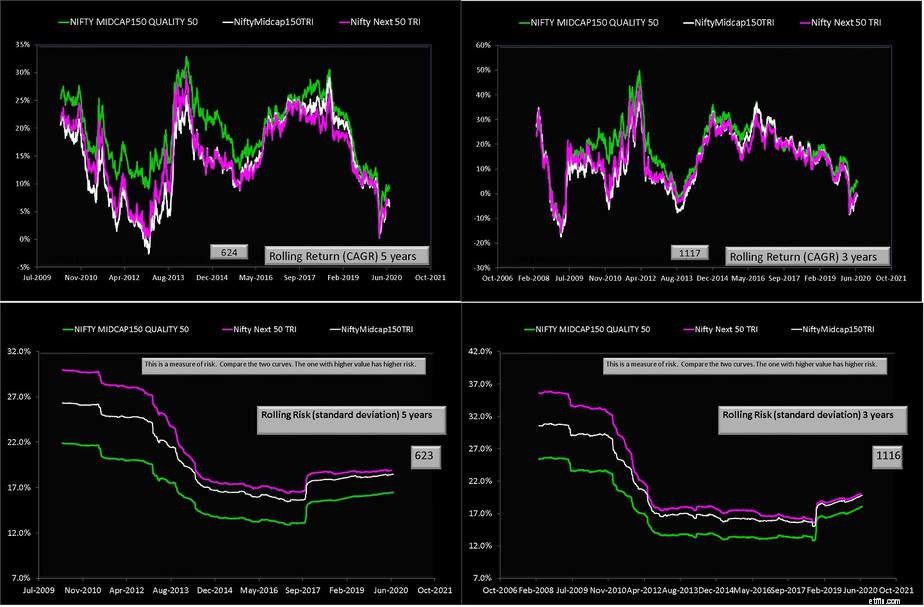

Индекс качества средней капитализации также показал хорошие результаты по сравнению с NIfty Next 50 TRI.

В приведенной ниже таблице показано, насколько низкими оказались фонды средней капитализации по сравнению с индексом NIFTY Midcap150 Quality 50 за пять и три года.

ФондКоличество записей со скользящей доходностью (5 лет)Количество раз, когда фонд превзошел индекс (5 лет)Опережающая доходность Оценка стабильности (5 лет)Схема развивающихся фондов Kotak – Рост – Прямой62349980%Фонд средней капитализации L&T –Прямой план-рост62443670%DSP Фонд средней капитализации — Прямой план роста62428145%Фонд средней капитализации Invesco India — Прямой план роста62425240%UTI Фонд средней капитализации — Вариант роста62519231% HDFC Фонд возможностей средней капитализации — Прямой план роста62519131% Фонд средней капитализации оси — Прямой план роста62417328% Franklin India Prima Fund — Прямой рост62513722% Фонд средней капитализации Sundaram — Прямой план — Вариант роста6246210% SBI Magnum MIDCAP FUND — ПРЯМОЙ ПЛАН — РОСТ624163% Фонд Motilal Oswal Midcap 30 (MOF30) — Прямой план — Вариант роста33882% Фонд роста средней капитализации Tata – Прямой план-рост62451%Taurus Discovery (Midcap) Fund-Прямой план-вариант роста62500%Aditya Birla Sun Life Midcap Fund – Рост – Прямой план62400%BNP Paribas Mid Cap Fund – Прямой план-вариант роста62400%Reliance Growth Fund – Прямой план — план роста — вариант роста62400% Фонд средней капитализации Baroda — план B (прямой) — вариант роста61900% Фонд средней капитализации Quant — вариант роста — прямой план61900% DHFL Pramerica Midcap Opportunities Fund — план прямого роста — вариант роста 39500% фонда доходность (3 года)Количество раз, когда фонд превосходил индекс (3 года)Скользящая доходность выше показателя стабильности (3 года)Фонд средней капитализации L&T – Прямой план – рост111465259 %Kotak Emerging Equity Scheme – Рост – прямой111348644 % Фонд средней капитализации Sundaram - Прямой план – Вариант роста111447843%Фонд средней капитализации BNP Paribas – Прямой план – Вариант роста111446642%Фонд возможностей средней капитализации HDFC -Прямой план – Вариант роста111546141%Franklin India Prima Fund – Прямой – Рост111545341%SBI Magnum MIDCAP FUND – ПРЯМОЙ ПЛАН – РОСТ111443939% DSP Midcap Fund – Прямой план – Рост111443439%Invesco India Midcap Fund – Прямой план – Вариант роста111442238%Tata Midcap Growth Fund – Прямой план роста111440636%UTI Midcap Fund – Вариант роста – Прямой111538034 %Aditya Birla Sun Life Midcap Fund – Рост – Прямой план111437233%Axis Midcap Fund – Прямой план – Рост111434331%Motilal Oswal Midcap Fund 30 (MOF30) – Прямой план – Вариант роста82816119%Taurus Discovery (Midcap) Fund – Прямой план – Вариант роста111511210% Фонд роста Reliance — прямой план План роста — вариант роста111400% Фонд средней капитализации Baroda — план B (прямой) — вариант роста110900% Фонд средней капитализации Quant — вариант роста — прямой план110800% DHFL Pramerica Midcap Opportunities Fund — прямой план — вариант роста88500% BOI AXA ФОНД СРЕДНЕЙ И МАЛОЙ КАПИТАЛЫ — ПРЯМОЙ ПЛАН РОСТА23900% Фонд средней капитализации Edelweiss — Прямой план — Вариант роста15800% IDBI Фонд средней капитализации Прямой рост11100% Mahindra Unnati Emerging Business Yojana — Прямой план — Рост000%Что это значит? Хотя способ создания шорт-листа является спорным, учитывая короткую торговую историю (короче, чем данные обратного прогноза), это, безусловно, дает пищу для размышлений о том, что простой автоматизированный шорт-лист акций средней капитализации оказался сложным для активных инвесторов. управляющих фондами бить. Хотя интеллектуальный анализ данных при построении индекса представляет собой проблему, в его нынешнем виде индекс NIFTY Midcap150 Quality 50 является хорошим кандидатом на пассивный взаимный фонд.

Поскольку только трем взаимным фондам со средней капитализацией удалось стабильно превзойти Nifty Next 50, и только шести взаимным фондам со средней капитализацией удалось превзойти Nifty Midcap 150 за последние 5 лет, инвесторам пора задаться вопросом, нужны ли активные фонды со средней капитализацией для их портфелей.

Как пенсионеры могут избежать неожиданного федерального налогового штрафа в 2019 году

Бесплатное приложение поможет вам избежать или восстановиться после кражи личных данных

Как финансируется AARP?

Как купить акцию на фондовой бирже? Пошаговое объяснение!

Как лучше инвестировать путем ребалансировки