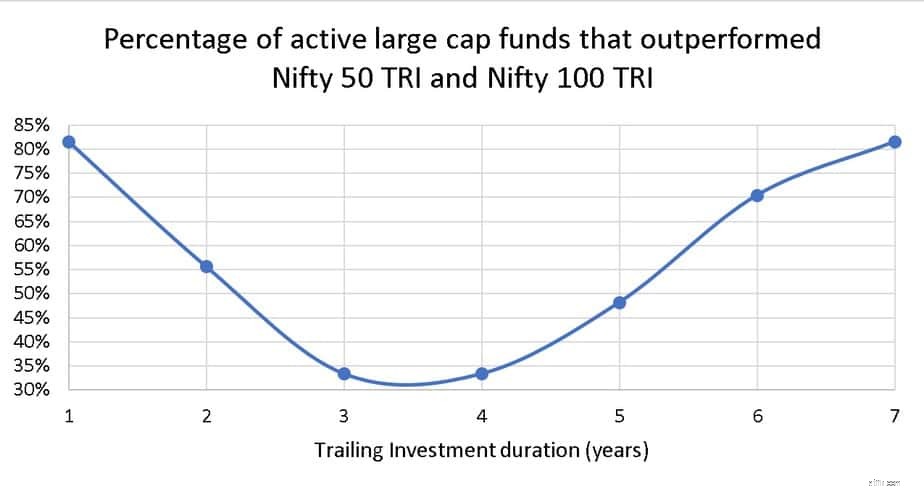

После обвала рынка в феврале-марте 2020 года 80% активных взаимных фондов с большой капитализацией превзошли индексы совокупной доходности Nifty 50 и Nifty 100. Вероятно, это связано с двухлетним дисбалансом между акциями Индекса, который был разрушен из-за краха. Отчет об эффективности активных фондов с большой капитализацией. Они вернулись? Будут ли они лучше в будущем?

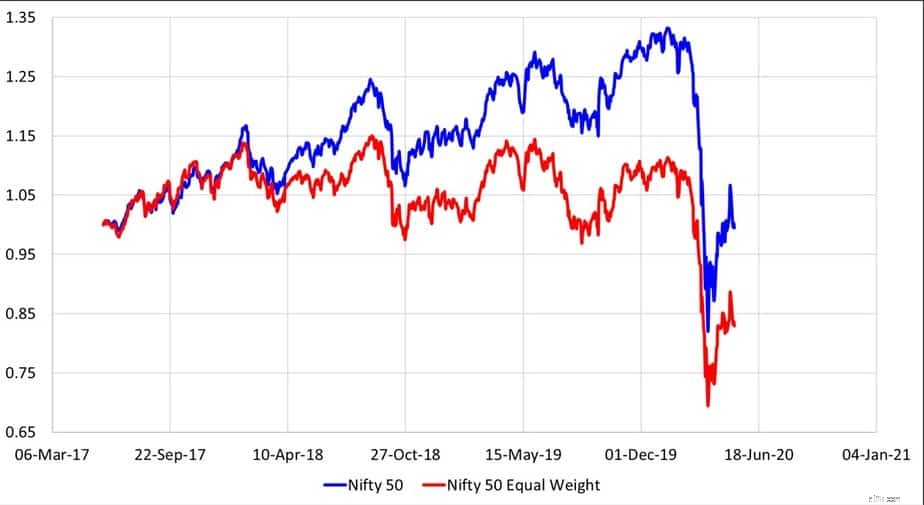

После 1 февраля 2018 года фондовый рынок пошел в двух разных направлениях. Несколько акций с наибольшим весом в Nifty/Sensex выросли, в то время как остальная часть рынка – оставшиеся акции Nifty, Nifty Next 50, средние и малые капитализации – начали снижаться. В результате стало заметно превосходство нескольких активно управляемых взаимных фондов, особенно в категории компаний с большой капитализацией. Сейчас эта тенденция, похоже, изменилась.

Если бы вы проверили доходность за прошлый год в категории компаний с большой капитализацией всего несколько месяцев назад, индексные фонды Sensex и Nifty доминировали бы в таблице (до февраля 2018 года фонды Nifty Next 50 были на первом месте). Сегодня все эти индексные фонды ближе к концу таблицы.

Все скользящие доходности были рассчитаны по состоянию на 15 мая 2020 года. Мы рассмотрели эти 27 активных фондов с большой капитализацией:

За последние семь лет 22 из 27 (81%) фондов превзошли Nifty и Nifty 100 TRI. Обратите внимание, что все возвраты указаны после расходов. . И за последний год 22 из 27 фондов (не одних и тех же!) опережали оба индекса. Вот что произошло в середине!

Очевидно, что переоценка нескольких акций NIfty (которых мы не видели по крайней мере с 2000-х годов) и последующая коррекция повлияли на то, насколько хорошо активные фонды работали до и после краха.

Что это значит для инвестора? Означает ли это, что активные фонды с большой капитализацией вернулись?

Нет . В декабре 2018 года только фонды Five Large Cap с комфортом превзошли Nifty 100, и это было тщательное исследование, основанное на скользящей доходности. Используя тот же критерий в Скринере эффективности взаимных фондов акций за май 2020 г., мы получаем только три фонда!

Даже если мы используем обычные фонды с большой капитализацией и исследуем период с апреля 2006 г. по декабрь 2017 г. (до появления этой однородности рынка), только фонд 9/22 постоянно превосходил NIfty 100 TRI в течение 3, 5, 7 и 10 лет (более 70% все точки данных скользящего возврата).

Таким образом, очевидно, что даже до принятия SEBI мандата «80 % от Nifty 100» активные фонды с большой капитализацией не могли превзойти Nifty 100.

Тогда почему вы путаете нас с данными? Такие данные всегда будут. Кто-то из Yes Bank, кто-то из Vedanta, какой-то индексный фонд движется вверх по звездной лестнице, вниз и т. д. Если вы выбрали индексные фонды, потому что они превзойдут активные фонды «в долгосрочной перспективе», то вы, вероятно, будете разочарованы, по крайней мере, из-за время от времени.

Выберите пассивные средства только из-за дополнительного риска в активных фондах - риск потери производительности, риск изменения звездного рейтинга, риск потери управляющим фондом, риск ухода управляющего фондом. Если вы думаете, что получите более высокую прибыль от индексных фондов, то поведенческие риски могут саботировать ваши инвестиции!

https://www.youtube.com/watch?v=7oVE-V4ohuw