Паевые инвестиционные фонды с малой капитализацией - странные создания. Они предложат впечатляющее счастье, за которым следует такое же количество печали в кратчайшие сроки. По этой причине я предпочитаю фонды со средней капитализацией с правильным количеством периодических (или систематических, постоянных) вложений в акции с малой капитализацией. Поскольку многие инвесторы, особенно те, кто любит вкладывать средства на основе краткосрочных результатов, предпочитают паевые инвестиционные фонды с малой капитализацией, я думаю, что для оценки их результатов необходим соответствующий эталонный показатель.

На этой неделе мы рассмотрим эффективность малых капиталовложений в нескольких статьях. Если мы ограничимся Nifty 500, то вселенная акций с малой капитализацией как минимум в 2,5 раза больше, чем вселенная с большой капитализацией (100 компаний с наибольшей рыночной капитализацией). ”По сравнению с большими крышками.

По сути, это означает, что управляющий фондом с малой капитализацией может превзойти индекс с большей легкостью, чем управляющий фондом с большой капитализацией. Я согласен. Однако выбор активного фонда с малой капитализацией также должен обеспечивать защиту от рыночных падений (обратная сторона). Самый простой способ сделать это - тактически увеличивать или уменьшать риски со средней (или большой) капитализацией или всегда вести себя как мультикаповый фонд с малой капитализацией.

Как показало это исследование, странно, но факт! Как паевые инвестиционные фонды превзошли индекс, защита от убытков имеет решающее значение для повышения доходности. Поэтому я бы предпочел судить о фонде с малой капитализацией с индексом малой капитализации + средней капитализации, чем о чистом индексе малой капитализации. Причина довольно проста:индекс midsmallcap упадет меньше, чем индекс малой капитализации, чтобы мы могли лучше проверить эффективность фондов во время простоя рынка. В конце концов, фонд с малой капитализацией, ограничивающий убытки, обеспечит более спокойный сон держателям паев.

Ранее мы развеяли миф о том, что акции с малой (или средней) капитализацией лучше, чем с большой капитализацией «в долгосрочной перспективе»:Фонды с большой или средней капитализацией против фондов с малой капитализацией:что лучше для долгосрочного инвестирования?

https://www.youtube.com/watch?v=G_p_3xn02_cЯ надеюсь, что представленные здесь результаты также подтвердят тот факт, что одного воздействия на компанию со средней капитализацией достаточно, а исключительно с малой капитализацией слишком рискованно, чтобы заслуживать рассмотрения.

Индекс Nifty Small Cap 250 TRI Он состоит из 250 акций малой капитализации или нижней половины Nifty 500.

Индекс Nifty Mid Cap 150 TRI Это 150 акций со средней капитализацией, исключая 100 лучших акций с большой капитализацией из Nifty 100 и нижние 250 акций

Индекс Nifty MidSmallcap 400 TRI Это смесь двух вышеуказанных индексов или, другими словами, Nifty 500 - Nifty 100. Это также взвешенный по капитализации индекс, в отличие от NIfty LargeMidcap 250, у которого 50% Nifty 100 и 50% Nifty Midcap 150.

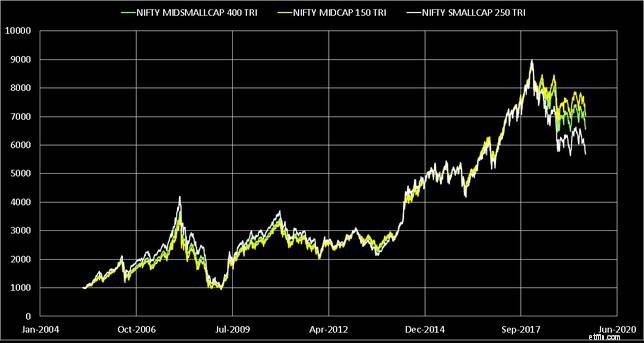

Индекс Nifty Small Cap 250 TRI против Индекса Nifty Small Cap 150 TRI против Индекса Nifty MidSmallcap 400 TRI Изменение цен

Обратите внимание на то, насколько упал индекс smallcap с января 2018 года. Сравнение эффективности активных фондов малой капитализации с индексом MidSmallCap покажет насколько хорошо фонд управляет рисками (и вознаграждением тоже, см. ниже).

Обратите внимание на то, насколько упал индекс smallcap с января 2018 года. Сравнение эффективности активных фондов малой капитализации с индексом MidSmallCap покажет насколько хорошо фонд управляет рисками (и вознаграждением тоже, см. ниже).

Естественный вопрос, который нужно задать в первую очередь, заключается в том, что, поскольку индекс капитализации Nifty MidSmall не является смешанным индексом, как он будет работать по сравнению с сочетанием 50% Midcap и 50% Smallcap. Вы можете создать свои индексы смешивания с помощью этого простого метода:

https://www.youtube.com/watch?v=lhAW32JMy9U

Как ни странно, смесь 50:50 Mid:Small cap идентична Nifty MidSmallcap, поэтому последнего достаточно для сравнение.

Как ни странно, смесь 50:50 Mid:Small cap идентична Nifty MidSmallcap, поэтому последнего достаточно для сравнение.

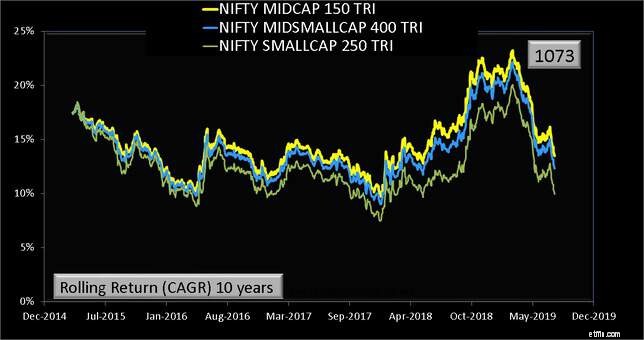

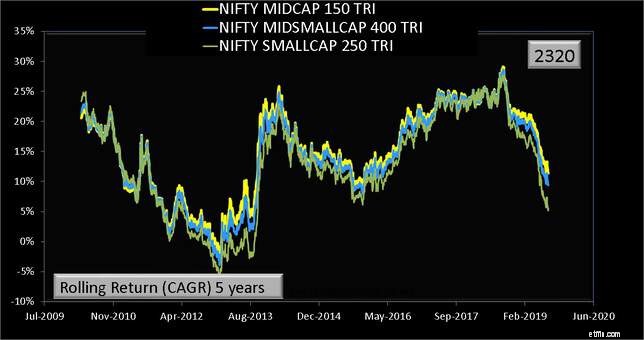

Теперь давайте сравним доходность за каждые возможные 10, 7, 5 и три года.

Заметили ли вы, что индекс Smallcap значительно уступает индексам Midsmallcap и Midcap большую часть времени в течение 10,7,5 лет? Через три года он ближе, но во время падений индекс малой капитализации отстает. И что?

Как инвестор (если у меня были фонды с малой капитализацией) Я ожидаю, что мой управляющий фондом с малой капитализацией будет постоянно побеждать индекс Nifty Midcap 150. Я бы лучше спал, если бы мой фонд малой капитализации упал ниже индекса средней капитализации. Вот почему я плачу за управление.

Как аналитик Я ожидаю, что управляющий фондом малой капитализации будет по крайней мере постоянно побеждать индекс Nifty Midsmallcap, поскольку он обеспечивает лучшую защиту от убытков, чем индекс smallcap.

Вы говорите, что все в порядке? Покажите мне, пожалуйста, список фондов с малой капитализацией, которые хорошо зарекомендовали себя по сравнению с индексами Midcap и Smallmidcap. Я сделаю это в следующей части этого поста.