Одна из самых грубых реалий 2020 года заключается в том, как могут укусить кредитные риски в долговых фондах. Теперь инвесторы спрашивают:« нет капитала, нет кредитного риска, дайте мне безопасный вариант инвестирования, эффективный с точки зрения налогообложения . » В этом контексте мы исследуем Quantum Dynamic Bond Fund и выясним, предпочтете ли вы его облигациям RBI.

Приведем несколько фактов о фонде.

Quantum Dynamic Bond Fund - долговой фонд с инвестиционной целью

для получения дохода и прироста капитала за счет активного управления портфелем, состоящим из краткосрочных и долгосрочных долговых обязательств и инструментов денежного рынка.

Инвестиционная цель кажется всеобъемлющей. Однако фонд уполномочен избегать кредитных рисков.

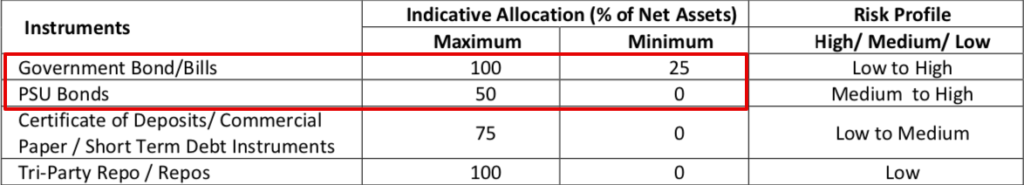

Идеальное распределение активов фонда дает нам лучшее представление о том, куда он может инвестировать.

Однозначно стоит отметить исключение корпоративных облигаций из таблицы распределения активов.

На самом деле фонд гордится тем, что не берет на себя никаких кредитных рисков. Инвестиционная сфера Quantum Dynamic Bond Fund ограничена государственными ценными бумагами, облигациями PSU с рейтингом AAA / AA и инструментами денежного рынка.

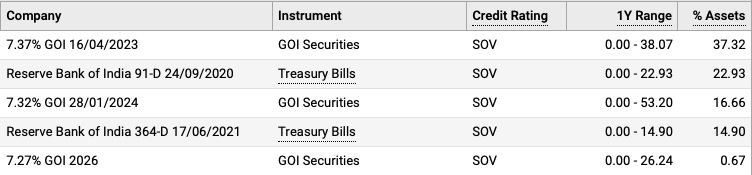

Я проверил полугодовые портфели с 2017 по июнь 2020 года и обнаружил, что это действительно так. Фонд никогда не инвестировал, кроме облигаций с самым высоким рейтингом, государственных ценных бумаг, казначейских векселей и инструментов денежного рынка.

Фонд также работает с очень консервативным подходом, который заставил его полностью переключиться на портфель G-Sec / T-Bill после марта 2020 года. В настоящее время в портфеле нет даже одной облигации PSU.

Это самый большой плюс фонда - он полностью исключает кредитный риск.

Итак, как это работает для фонда?

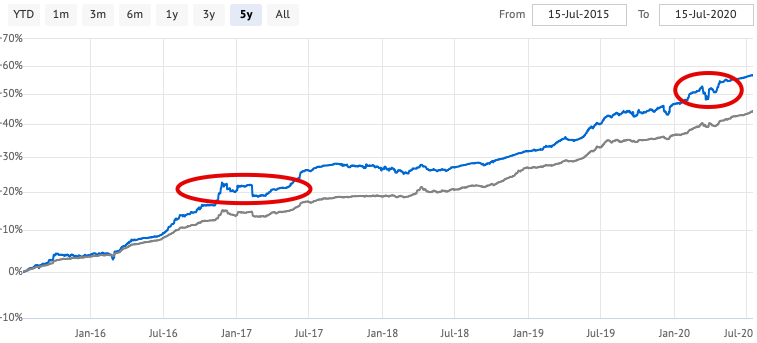

Вот 5-летний график движения чистой стоимости активов Quantum Dynamic Bond Fund ( синяя линия ).

Хорошее наблюдение! Фонд не берет на себя кредитных рисков, это факт.

Отсутствие кредитного риска означает, что фонд вряд ли столкнется с дефолтами в портфеле. Кроме того, в случае понижения рейтинга ценной бумаги маловероятно, что она будет перемещена в боковой карман в портфеле. Каждое из этих событий может привести к безвозвратной потере ценности.

Все мы знаем сагу о фондах Франклина Темплтона.

Итак, почему тогда взлеты и падения?

Это подводит нас к важной характеристике фонда - динамической облигации. Хотя фонд не принимает на себя никаких кредитных рисков, он имеет право изменять структуру своего портфеля на основе своей оценки среды процентных ставок.

Если он ожидает снижения процентных ставок, он будет удерживать долгосрочные государственные облигации и попытается получить прибыль от прироста капитала. Если он ожидает повышения процентных ставок, он будет удерживать краткосрочные государственные облигации или казначейские векселя и ждать повышения процентных ставок, чтобы обеспечить высокую доходность.

Динамический характер делает фонд чувствительным к процентной ставке. Бывают случаи, когда изменение процентных ставок оказывает влияние на фонд, и его чистая чистая стоимость страдает. Так работает бухгалтерский учет.

Большинство динамичных фондов облигаций, а также долгосрочные облигации будут иметь неустойчивое движение, в первую очередь из-за чувствительности портфеля к процентной ставке.

Справедливый вопрос. Да, это возможно.

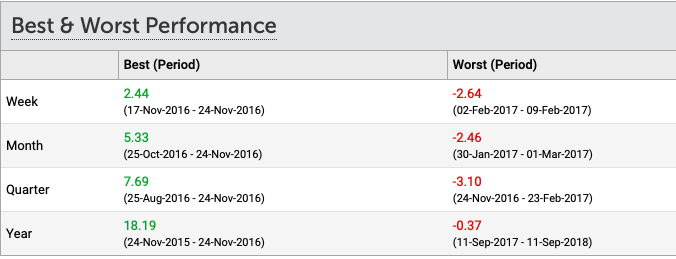

Вы должны иметь в виду, что с динамическими фондами облигаций ваш временной горизонт должен составлять 3 года или более. В этот период времени стратегия может быть реализована, и вы вряд ли заметите негативное влияние на портфель.

Если вы посмотрите на следующие лучшие и худшие результаты для фонда, вы увидите, как он работает.

В марте 2020 года чистая стоимость капитала фонда снизилась на 2,67%, однако она была восстановлена в течение нескольких дней. См. Ту же диаграмму NAV выше.

Если вас не беспокоят налоги и вы не хотите, чтобы стоимость ваших инвестиций (пусть и временно) снизилась, вам следует придерживаться облигаций RBI и аналогичных некотируемых вариантов инвестиций с фиксированным доходом.

Одним из наиболее важных аспектов фонда является то, что он не принимает никаких кредитных рисков и инвестирует только в суверенные ценные бумаги / ценные бумаги PSU.

Я упоминаю об этом, чтобы убедиться, что вы соответствующим образом оцениваете свои ожидания по доходам.

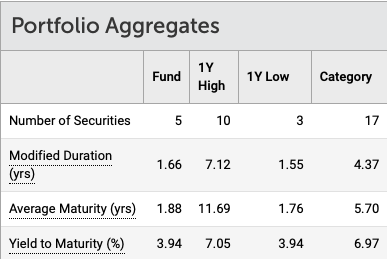

В настоящее время фонд имеет как краткосрочные, так и долгосрочные инвестиции. Чувствительность к процентной ставке, измеряемая с помощью модифицированной дюрации и вызывающая волатильность, также низкая (намного ниже, чем у других аналогичных фондов облигаций).

Если вы посмотрите на доходность к погашению, фонд может обеспечить доходность от 4% до 5% в течение 3-5 лет. Фонд может попытаться получить некоторую прибыль из-за колебаний процентных ставок, чтобы достичь вышеуказанного числа.

Помните, что за 3 года владения долговые фонды получают выгоду от индексации инфляции затрат, из-за чего вы платите гораздо более низкий налог на долгосрочный прирост капитала.

Если предположить, что инфляция сохраняется так же, как и доходность, вы фактически будете платить почти нулевой налог.

Если вы ищете инвестицию с нулевым кредитным риском, более высокой налоговой эффективностью и период владения от 3 до 5 лет, Quantum Dynamic Bond Fund может найти место в вашем портфеле. Однако вы должны быть готовы к небольшой нестабильности.

Типичный вариант использования - это парковка долгосрочных средств на случай чрезвычайной ситуации. Первые 6–12 месяцев вашего портфеля на случай чрезвычайных ситуаций должны быть в инвестициях с меньшей продолжительностью. Кроме того, вы можете рассмотреть возможность использования этого фонда.

Другой вариант использования - сделать это частью вашего долгосрочного распределения активов с фиксированным доходом.

Если у вас возникнут дополнительные вопросы, я с радостью на них отвечу. Пожалуйста, присылайте.