Споры о регулярном и прямом планах продолжаются. Обе стороны активно комментируют достоинства соответствующих вариантов.

Что это даст вам, инвестору?

Некоторые из вас были очень уверены в себе и перевели свои активы из обычных планов в прямые. Вы не очень довольны добавленной стоимостью вашего дистрибьютора / консультанта и чувствуете, что можете сделать свою работу лучше, если сделаете это самостоятельно.

Есть и другие, которые все еще продолжают вкладывать свои инвестиции в обычные планы. Некоторые даже не подозревают, что в их портфолио есть регулярные планы.

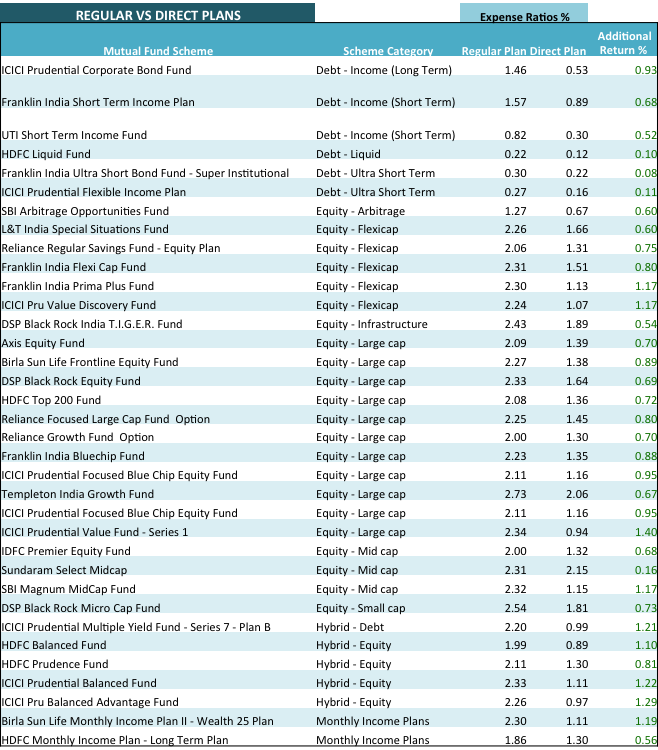

Вот таблица, которую вы хотели бы видеть. Таблица включает средства по категориям и сравнивает соотношение расходов по обычным планам и по прямым планам.

Разница между двумя коэффициентами расходов составляет ваш дополнительный доход . (последний столбец), если вы инвестируете или переходите на прямой план.

Некоторые наблюдения из приведенной выше таблицы :

Если вы выбрали обычные планы, @ ставка комиссии 0,75%, рупий. 37 500 пойдут вашему дистрибьютору. Когда вы составляете прямые планы, вы должны полагаться на собственное исследование и выбор, и в этом случае вы экономите все расходы и увеличиваете свои доходы.

В качестве альтернативы вы можете нанять зарегистрированного инвестиционного консультанта SEBI только за плату и заплатить отдельную плату за консультацию. Хорошо то, что, поскольку вы инвестируете в прямые планы, с ваших инвестиций не выплачиваются комиссии, и, следовательно, вы получаете более высокую прибыль.

Самое приятное то, что вы вместе со своим консультантом можете решить, какая плата за консультационные услуги является правильной. Решение не принимает третья сторона, а именно паевой инвестиционный фонд, в который вы инвестируете, как в обычных планах.

Самым большим преимуществом модели «совет + прямые планы» является то, что вы согласовываете интересы своего консультанта со своими целями. В модели, основанной на комиссии (обычные планы), дистрибьютор получает комиссию от паевых инвестиционных фондов. Интересы дистрибьюторов могут не совпадать с вашими целями.

Наконец, как кто-то сказал, никто не может служить двум господам.

Если вы инвестировали через свой банк, вы инвестировали в обычные планы.

Если ваш агент ничего не взимает с вас, значит, вы инвестировали в обычные планы.

Если ваш агент / дистрибьютор / консультант не сообщил вам явно, в какой план вы получаете инвестиции, значит, вы тоже инвестировали в обычные планы.

Проверьте выписку со своего счета. В каждом инвестиционном фонде, в который вы вложили, должно быть указано «Прямой». Это только тогда, когда вы инвестировали в прямые планы.

Примечание :Вы можете загрузить свой портфель паевых инвестиционных фондов на Unovest и просмотреть Отчет об экономии . , Который сообщает вам, сколько вы, вероятно, платите в виде комиссионных.

В отличие от других финансовых продуктов, в паевых инвестиционных фондах комиссии не выплачиваются с суммы инвестиций. Скорее они выплачиваются в виде% от стоимости вашего фонда каждый квартал на постоянной основе. Слово для этого - комиссии за отслеживание . .

Даже если вы перестанете пользоваться услугами дистрибьютора, но код в ваших инвестициях по-прежнему принадлежит тому же дистрибьютору, он / она продолжит получать комиссию за отслеживание этих инвестиций.

Переход с обычного плана на прямой - это как обычная сделка по обмену / продаже, так и по новой покупке.

Однако вы должны иметь в виду, что если вы продаете или меняете фонд акций менее чем за 1 год владения, вы понесете краткосрочный налог на прирост капитала в размере 15,45%. По прошествии 1 года с паевых инвестиционных фондов будет взиматься НУЛЕВОЙ налог на долгосрочный прирост капитала.

В случае заемных средств срок отсечения составляет 3 года. Менее чем за 3 года - это краткосрочный прирост капитала, который облагается налогом по ставке вашего подоходного налога. Если вы продадите через 3 года, вы получите выгоду от индексации и уплатите 20% налог с прибыли после индексации ваших затрат. Это может значительно снизить ваши налоговые обязательства.

Подробнее :Выбор варианта роста и дивидендов - Налогообложение долговых паевых инвестиционных фондов

Примечание. Вы можете использовать Отчет о переходе на Unovest чтобы узнать, какие из ваших паевых инвестиционных фондов свободны от прироста капитала и выходных нагрузок, и вы можете переключиться на прямые планы. Вы также можете использовать БЕСПЛАТНУЮ возможность онлайн-транзакций на Unovest, чтобы совершать транзакции и отслеживать их с помощью дополнительных отчетов.

У вас есть еще вопросы о планах Direct? Отправьте его нам или отметьте в комментариях. Будем рады ответить.