Ваш работодатель не хочет заниматься пенсионным бизнесом. Это слишком дорого. Низкие процентные ставки вынуждают работодателей увеличивать размер пенсионных взносов или инвестировать в более рискованные активы, чтобы обеспечить предполагаемую доходность своих планов.

По этой причине работодатели предлагают единовременный выкуп. Компания хочет, чтобы вы выкупили ее, чтобы они могли выйти из пенсионного бизнеса и сэкономить деньги. Вы можете взять единовременную пенсию и без уплаты налогов перевести ее в IRA.

Но как вы оцениваете одноразовое единовременное пособие по сравнению с возможностью пожизненных выплат, которые предлагает пенсия?

Стоит ли брать это или оставить? Вот один из подходов, которые я использую при оценке пенсионного предложения клиента:

Начните с расчета внутренней нормы доходности (IRR) пенсии. IRR сообщает вам норму прибыли, которую вам нужно будет превзойти, инвестировав единовременную сумму, чтобы было разумно ее взять. Вот шаги в Excel:

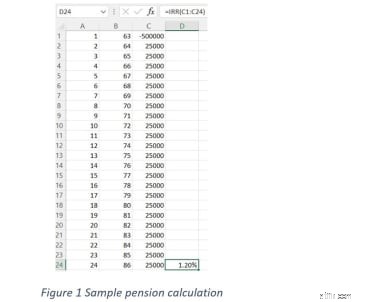

Чтобы увидеть, как все это работает, давайте рассмотрим пример. На Рисунке 1 я сравниваю предложение единовременной выплаты в размере 500 тысяч долларов со 100% -ной совместной пенсией по случаю потери кормильца, которая составляет 25 тысяч долларов в год. Индивидуальные инвесторы используют выплату единовременной пенсии. Формула в этом случае дает внутреннюю норму доходности 1,20%.

Что означает эта IRR в 1,2%? Это означает, что если бы вы дожили до 86 лет, вам нужно было бы ежегодно получать доход в размере 1,2% от вашей единовременной выплаты, чтобы соответствовать той сумме, которую ваша пенсия выплачивала бы в течение того же периода времени.

Чтобы увидеть IRR при разной продолжительности жизни, попробуйте ввести формулу в столбце D в разные строки. Убедитесь, что диапазон ячеек в формуле IRR всегда начинается с ячейки паушальной суммы в столбце C и заканчивается желаемым возрастом. Например, =IRR (C1:C18) будет формулой, используемой для возраста 80 лет в столбце D.

Чем дольше вы живете, тем больший доход будет приносить ваша пенсия - и тем выше доход, который вам нужно будет получить в одиночку с вашей единовременной выплатой, чтобы соответствовать ей. Это имеет смысл, потому что со временем вы получаете больше денег, возвращаемых вам в виде пенсионных выплат. В моем примере истинная IRR немного выше, поскольку технически мы не можем взять единовременную выплату до 65, а не до 64, но то, как мы установили ее здесь, упрощает просмотр.

Еще два способа выполнить математические вычисления: Другой подход - рассчитать коэффициент пенсионного дохода (PIR). PIR - это годовой вывод средств, деленный на единовременную выплату. Значение PIR, превышающее 5%, может быть трудно воспроизвести в IRA.

Наконец, знайте точку безубыточности. Если вы выбрали вариант пенсии, сколько времени потребуется, чтобы получить полную сумму единовременной выплаты? В этом примере при 25 тысячах долларов в год потребуется 20 лет, чтобы вернуть единовременную выплату в 500 тысяч долларов. Двадцать лет для 65-летнего - это долгий срок, чтобы получить все свои деньги.

В нашем примере в возрасте 86 лет доходность составляет 1,20%. При такой низкой доходности я предпочел бы получить единовременную выплату и инвестировать в диверсифицированный портфель акций и облигаций. Так обстоит дело с большинством рассматриваемых мной пенсий.

Некоторые пенсионеры более консервативны. Консервативные инвесторы могут не доверять фондовому рынку. Другие могут посчитать, что у них достаточно активов, подверженных риску с их 401 (k), и они могут не захотеть рисковать с пенсией. Эти инвесторы высоко оценивают годовой поток пенсионных доходов и, возможно, не захотят пытаться превзойти IRR пенсии.

Потеря покупательной способности

На мой взгляд, получение традиционного совместного дохода и пенсии по случаю потери кормильца выглядит хорошо только в первый год, а затем теряет свой блеск, потому что после этого инфляция усиливается. Пенсионный доход обычно бывает равным:вы постепенно теряете покупательную способность по мере роста цен. В нашем примере 25 тысяч долларов пенсионного дохода в первый год примерно равняются 15 тысячам долларов через 25 лет при уровне инфляции 2%. Потеря покупательной способности - важный компромисс, который необходимо понять. Возможно, вы в будущем пожалеете о выплате годовой пенсии, если она не будет соответствовать вашему уровню жизни.

С другой стороны, в дальнейшем ваши расходы могут уменьшиться. Если вы менее активны, вам может потребоваться меньший доход. (Если не требуется серьезное заболевание, такое как длительный уход, который требует больших затрат.) Если у вас есть другие активы, растущие на фондовом рынке, которые могут компенсировать потерю покупательной способности пенсии, это тоже помогает. Некоторые пенсии обеспечивают доход с поправкой на инфляцию, что очень ценно.

Нет доступа к принципалу

Если вы решите получать пенсионный доход, вы не сможете получать больше или меньше денег ни за один год. Если вы возьмете единовременную выплату, то сможете. Если вы решите взять единовременную выплату, вы можете пропустить снятие денег или взять больше на время отпуска или чрезвычайной ситуации. У вас больше контроля над единовременной выплатой.

Конечно, больший контроль может означать больше проблем. Будете ли вы использовать единовременную выплату для покупки лодки, роскошных отпусков каждый год или просто потратите все это слишком рано? Как писал Шекспир:«Самому себе будь правдивым». Вы должны быть честны с собой. Экономикам может быть лучше взять пенсию или купить аннуитет на единовременную выплату, если это помогает при составлении ежемесячного бюджета. Финансовый консультант тоже может помочь. Независимые отношения со своими деньгами могут быть всем, что вам нужно, чтобы не использовать единовременную выплату в качестве банкомата.

Без наследования

Последний компромисс:насколько вы цените, оставив пенсионный актив семье? Большинство пенсионеров, с которыми я разговариваю, думают, что это важно, но это не единственная движущая сила в их принятии решений. Тем не менее, почти все, с кем я разговариваю, согласны с тем, что это трагедия, если мама и папа одновременно попадают в пресловутую авиакатастрофу через три года после выхода на пенсию, не оставляя детям ничего, потому что пенсионный доход прекращается. По крайней мере, с переводом единовременной выплаты в IRA ваши дети могут унаследовать остаток.

Другое решение - максимизация пенсии. Максимизация пенсий - это покупка страхования жизни с выплатой прямой пенсии. Выплата пожизненной пенсии обеспечивает наибольший доход, но доход прекращается после смерти. Максимизация пенсии использует дополнительные выплаты из постоянной пенсии для покупки страхования жизни. Пособие по страхованию жизни в случае смерти «заменяет» потерянный пенсионный доход в случае смерти. Математика лучше всего подходит для молодых и здоровых людей, потому что тарифы на страхование жизни зависят от возраста и истории болезни.

У пенсионного дохода есть достоинства - поймите меня правильно. Исследования показали, что пенсионеры, у которых есть гарантированный источник дохода при выходе на пенсию, меньше беспокоятся и больше удовлетворены пенсией. Однако вы должны понимать математику на Рисунке 1 и компромиссы, перечисленные выше, чтобы принять мудрое решение.

Это действительно зависит от вашей ситуации и размера пенсий. Рис. 2 - это полезный способ начать работу:

Обведите один элемент в столбце A или B, который идентифицирует вас.

Столбец А

Столбец B

Ценю доступ к принципалу

Ценю уверенность в доходе

Я хочу кое-что оставить детям

С детьми все в порядке, или их хватает где-то еще.

Я ценю потенциальный рост IRA и понимаю, что на этом пути могут возникнуть убытки.

Я не согласен с риском на пенсии. Мне неприятно видеть, что баланс моего счета уменьшается.

Я ценю возможность получать больший доход в хорошие годы на фондовом рынке, зная, что должен получать меньше, если счет падает.

Я оцениваю гарантированный доход независимо от того, что делают рынки акций и облигаций.

Пенсия - небольшая сумма по сравнению с моим собственным капиталом.

Пенсия - это все, что у меня есть.

У меня есть другие источники надежного дохода (арендная плата, гонорары, пенсия супруга)

У меня нет или очень мало гарантированного дохода на пенсии.

Я в целом нормально отношусь к риску, зная, что могу получить вознаграждение.

Я такой же консервативный инвестор, как и они!

Если в столбце B вы обвели больше, чем в столбец A, вы цените пенсионный доход больше, чем вложение единовременной суммы. Это нормально, нет правильного или неправильного решения, это личный выбор! Если вы обведете больше в столбце A, значит, вы спокойно относитесь к риску и, вероятно, уже имеете диверсифицированный портфель на фондовом рынке. Столбец A Людям следует подумать о том, чтобы выбрать вариант единовременной выплаты и создать инвестиционный портфель, который, надеюсь, их переживет.

Если вы находитесь где-то между столбцом A и столбцом B, вы можете оценить, используя единовременную сумму для покупки аннуитета в IRA. Определенные аннуитеты обеспечивают стабильный ежемесячный поток доходов, который может отражать пенсионные выплаты, но при этом позволяет получить доступ к основной сумме. Это беспроигрышный вариант для тех, кто ценит гарантированный доход, но все же хочет оставить баланс на счет детей. Есть еще много чего, что нужно учитывать, чтобы понять, подходит ли вам стратегия аннуитета. Я рекомендую вам обратиться к квалифицированному независимому специалисту по финансовому планированию.

Решение о том, как получать пенсию - пожизненную, солидарную или единовременную - непросто. Каждая пенсия, как и ситуация каждого человека, уникальна. И выбор, который вы делаете, вы застряли. Это безвозвратно, сказывается на вашем выходе на пенсию и на вашем супруге. Никакого давления!

С учетом веса решения, на мой взгляд, решение о том, брать ли пенсию или единовременную выплату, требует тщательного и тщательного анализа различных компромиссов, рисков и возможностей. Я предлагаю обратиться за советом к независимому финансовому консультанту, который несет перед вами фидуциарную ответственность и имеет опыт в этой области. Позвони мне, если я тебе понадоблюсь.

За помощь в анализе вариантов пенсии напишите мне или подпишитесь на мой блог для получения дополнительных сведений о планировании выхода на пенсию.