Если вы хотите отслеживать свой прогресс в достижении цели, скорее всего, есть приложение, которое может сделать это за вас. Например, вы можете отслеживать свои шаги, посылки, свой рацион и даже местонахождение своей семьи.

Но когда дело касается пенсионных сбережений, сколько времени вы тратите на отслеживание своего прогресса? И в какой момент жизни стоит обратить внимание?

Планирование выхода на пенсию может быть пугающим в любом возрасте, особенно в начале карьеры. Когда выход на пенсию кажется таким далеким будущим, его трудно планировать с учетом такого количества конкурирующих приоритетов в настоящем. Например, в дополнение к обычным счетам у вас могут быть студенческие ссуды для погашения. Или вы, возможно, пытаетесь сэкономить, чтобы купить дом или сэкономить на учебе своих детей в колледже.

Тем не менее, независимо от вашего возраста, важно неуклонно продвигаться к сбережению. Более того, если вы подведете итоги своего положения, это поможет вам планировать с большим намерением, исходя из вашей ситуации.

Существует множество исследований, показывающих, что люди склонны полагаться на приблизительные оценки или практические правила, когда дело доходит до финансовых решений.

Имея это в виду, многие финансовые компании публикуют контрольные показатели сбережений, которые показывают идеальные уровни сбережений в разном возрасте по отношению к индивидуальному доходу. Контрольный показатель сбережений не заменяет всестороннее планирование, но это быстрый способ определить, на правильном ли вы пути. Это намного лучше, чем альтернатива, которую некоторые используют - слепое предположение! Что еще более важно, это может стать катализатором действий и начать экономить больше.

Однако, чтобы эталонный тест был полезным, он должен быть реалистичным. Слишком низкая цель может вызвать ложное чувство уверенности; слишком высокая установка может отпугнуть людей от каких-либо действий. Статьи о целях пенсионных сбережений вызвали оживленную дискуссию о разумности этих целей.

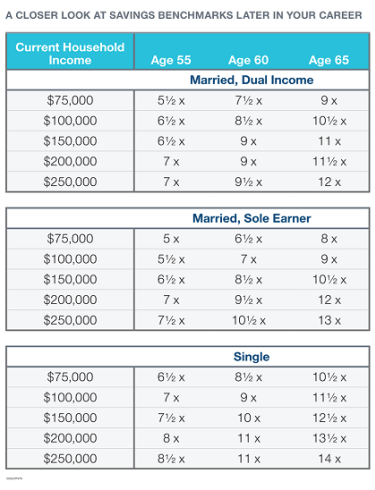

В прошлом году мы с коллегами пересмотрели методику расчета достижимых ориентиров. Мы начали с целью:определить количество активов, необходимых к 65 годам. Хотя это число зависит от множества факторов, доход является самым большим. Поскольку люди с более высоким доходом будут получать меньшую часть своего дохода при выходе на пенсию из Социального обеспечения, им, как правило, требуется больше активов по сравнению с их доходом. По нашим оценкам, большинству людей, желающих выйти на пенсию в возрасте около 65 лет, следует стремиться к активам, которые в 8–14 раз превышают их валовой доход до пенсии.

Исходя из этого, мы определили ориентиры сбережений для других возрастов, основываясь на разумной траектории доходов и нормы сбережений. Мы не предполагали, что все начнут откладывать рекомендованные нами 15% своего дохода сразу после получения первой зарплаты. Скорее, наш гипотетический инвестор начинает экономить 6% в возрасте 25 лет и увеличивает сбережения на 1 процентный пункт каждый год, пока не достигнет необходимого уровня. Мы обнаружили, что 15% годового дохода (включая любые взносы работодателя) является приемлемым уровнем сбережений для многих людей, но мы рекомендуем, чтобы люди с более высоким доходом стремились превышать 15%.

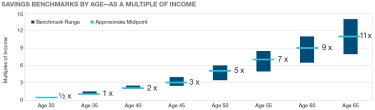

Учитывая все это, вот некоторые ориентиры сбережений для людей в следующих возрастных группах:

Основные допущения:Доход домохозяйства вырастет на 5% до 45 лет и на 3% (предполагаемый уровень инфляции) после этого. Доходность инвестиций до выхода на пенсию составляет 7% до вычета налогов, а сбережения растут без учета налогов. Человек выходит на пенсию в возрасте 65 лет и начинает снимать 4% активов (ставка, предназначенная для поддержания стабильных расходов с поправкой на инфляцию в течение 30-летнего выхода на пенсию). Ориентировочные диапазоны сбережений основаны на отдельных лицах или парах с текущим семейным доходом от 75 000 до 250 000 долларов. Целевые коэффициенты при выходе на пенсию отражают предполагаемые потребности в расходах при выходе на пенсию (включая снижение на 5% от предпенсионного уровня), налоги и пособия по социальному обеспечению на основе быстрого калькулятора ssa.gov. Дополнительные сведения см. В разделе «Мои пенсионные сбережения»?

Итак, чтобы ответить на вопрос, мы считаем, что разумной целью является накопление для пенсии в полтора-два раза больше вашего дохода к 35 годам. Это достижимая цель для тех, кто начинает откладывать в 25 лет. Например, 35-летняя женщина, зарабатывающая 60 000 долларов, будет на правильном пути, если она сэкономит от 60 до 90 000 долларов.

По мере того, как вы становитесь старше, диапазон становится шире, поэтому мы также предоставляем более подробные оценки для людей, приближающихся к пенсии. Это помогает найти реалистичную цель в зависимости от возраста и семейного положения, что влияет на размер пособий по социальному обеспечению.

Смысл тестов не в том, чтобы заставить вас чувствовать себя превосходным или неполноценным. Он должен побуждать к действию в сочетании с ориентиром, информирующим об этих действиях, даже если для этого нужно оставаться в курсе. Если вы не на правильном пути, не отчаивайтесь. Меньше сосредотачивайтесь на недостатке и больше на дополнительных шагах, которые вы можете предпринять, чтобы исправить ситуацию:

Используйте эти эталоны сбережений, чтобы более комфортно планировать выход на пенсию. Затем выйдите за рамки практического правила, чтобы полностью понять свои потенциальные пенсионные расходы и источники дохода. Помимо сбережений, подумайте о том, на что вы откладываете и как вы планируете проводить свое время после многих лет напряженной работы. В конце концов, именно по этой причине вы в первую очередь экономите.