Правило №1 Уоррена Баффета для инвестирования:«Никогда не теряйте деньги!» Мы все пытаемся понять, как получить максимальную прибыль при наименьшем приемлемом риске, но риски, возникающие на финансовых рынках «раз в жизни», в наши дни возникают регулярно.

Я инвестирую в рынки более 16 лет, 5 из них как профессиональный трейдер. Я закончил колледж в самый разгар краха доткомов, и мне посчастливилось получить свою первую работу в качестве банкира. Я торговал во время финансового кризиса и Великой рецессии, а сейчас пытаюсь ориентироваться на этом рынке, напоминающем депрессию, вызванную пандемией. Как и многие из вас, я не знаю, что делать.

Со времен моей торговли я научился намного лучше не терять деньги, и я хочу немного рассказать о том, как я это делаю, применяя стратегию инвестирования со штангой. Некоторым это может показаться ультраконсервативным, но я считаю, что на самом деле это снижает риск и позволяет мне быть очень агрессивным, когда придет время.

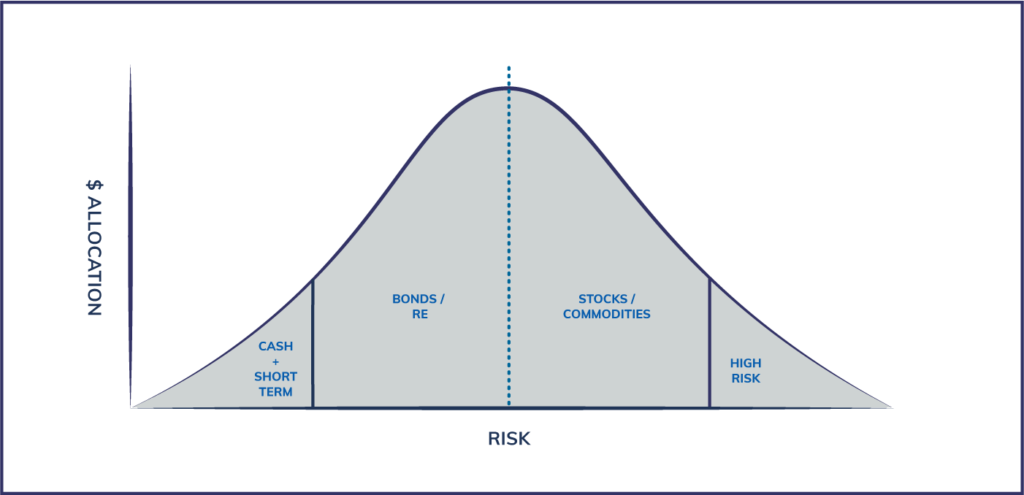

Подавляющее большинство финансовых консультантов будут говорить с вами о распределении активов, которое примерно имитирует нормальную кривую нормального распределения, как показано ниже. Эта стратегия требует отложить достаточно наличных денег, чтобы выдержать бурю, распределяя свои деньги по классам активов (обычно 60/40 акций по сравнению с облигациями), и, возможно, небольшое распределение по классам активов с очень высоким риском и немного наличных денег. Если бы вы изобразили это с риском по оси X, это могло бы выглядеть примерно так:

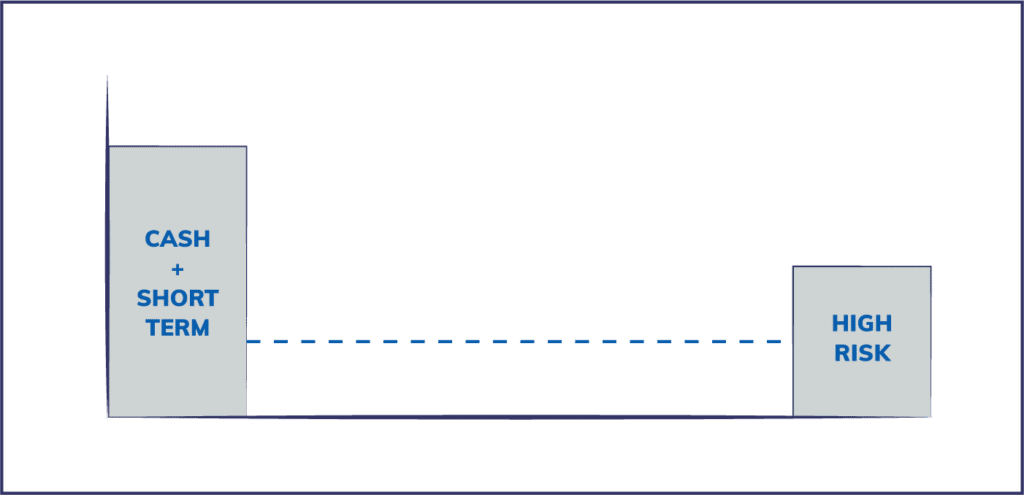

Стратегия штанги, с другой стороны, в основном предполагает инвестирование на концах кривой риска и избегание середины, и выглядит примерно так, как показано на рисунке ниже. Это означает, что я держу в наличии много наличных, очень мало акций, облигаций и традиционных рыночных активов, а затем распределяю гораздо меньший процент своих ликвидных активов на альтернативные инвестиции с более высоким профилем риска, такие как спекуляции с высокодоходными облигациями, деривативы, частный капитал, венчурный капитал и криптовалюта.

Стратегию штанги можно легко применить и к классам активов, например, держа 80% дивидендных акций «голубых фишек» с отличными балансовыми отчетами и 20% акций роста с малой капитализацией. Или то же самое распределение казначейских обязательств по мусорным облигациям в портфеле облигаций.

Один из моих любимых идейных лидеров по теме риска — Нассим Талеб, автор книг «Одураченные случайностью», «Черный лебедь» и «Антихрупкость». Талеб — математик, эксперт по рискам и бывший управляющий хедж-фонда, получивший известность во время финансового кризиса 2008 года, потому что предсказал его. Талеб выступает за стратегию инвестирования со штангой, потому что он считает, что чрезмерное проектирование глобальных финансовых рынков, использование заемных средств и то, насколько взаимосвязаны все банки, делают систему менее надежной и более хрупкой. Таким образом, более мелкие потрясения в системе усугубляются чаще. Эти риски по существу «скрыты». посередине существуют скрытые риски (акции и облигации), которые не учитываются в современных моделях финансовых рисков.

Риск, связанный с ипотечными ценными бумагами

Отличным примером является то, что каждая из основных моделей дефолта жилья в США, используемая для упаковки ценных бумаг, обеспеченных ипотекой, не предусматривала возможности снижения цен на жилье даже в малейшей степени. Когда цены на жилье становились хоть чуть-чуть отрицательными, вся низкокапитализированная ипотечная система заклинивала и каскадом распространялась на все взаимосвязанные финансовые рынки. Это был серьезный риск, который нельзя было учесть простой корректировкой модели.

По сути, исторически безопасный класс активов (дома) был преобразован в очень рискованное оружие массового уничтожения с помощью финансового инжиниринга.

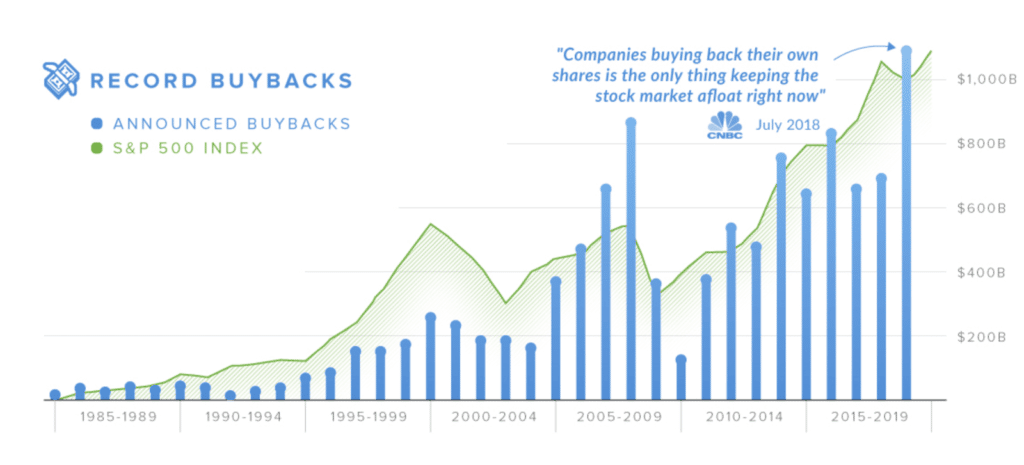

Риск выкупа акций

Другой пример, который мы наблюдаем сейчас, — это выкуп корпоративных акций. Низкие процентные ставки побудили руководителей компаний выпускать долговые обязательства для выкупа акций, чтобы повысить цены на них. Хотя такое поведение привело к росту цен на акции в краткосрочной перспективе, корпорации остались без свободных денежных средств, необходимых для того, чтобы пережить трудные времена, такие как глобальное закрытие бизнеса из-за пандемии COVID 19.

Многие из этих компаний покупали свои собственные акции сразу по максимуму, а теперь приостанавливают обратный выкуп, когда цены падают. Это явно нарушает первое правило инвестирования:покупай дешево и продавай дорого.

Источник:thevisualcapitalist.com

Для этой статьи важно понимать, что выпуск дешевых долговых обязательств для выкупа акций резко изменил профиль риска акций (скрытый риск) до такой степени, что тысячи публичных компаний могут прекратить свое существование без федеральной помощи.

Цель стратегии штанги состоит в том, чтобы избежать скрытых рисков и получить больший контроль над инвестиционной стратегией, оставаясь в полной безопасности (наличными) и принимая на себя высокие риски, которые понятны с меньшей частью портфеля. Теоретически можно добиться приличной смешанной доходности и ограничить воздействие событий типа «черный лебедь».

Рэй Далио, миллиардер, менеджер хедж-фонда (которого я действительно уважаю и восхищаюсь), заявил в видео CNBC, что «наличные — это мусор», выступая за глобальный портфель акций и облигаций. Это интервью в значительной степени ознаменовало вершину бычьего рынка, когда мировые фондовые рынки рухнули. У него есть хорошее замечание, которое я не буду вдаваться в подробности, но для обычного человека (то есть не для миллиардера-основателя хедж-фонда) деньги на самом деле важнее.

Да, процентные ставки ужасны для вкладчиков наличных. Тем не менее, наличные деньги — это недорогая форма страхования от повседневных неудач. Плата за экстренную помощь в размере 400 долларов наличными вместо того, чтобы брать личный кредит или что-то еще похуже, имеет смысл.

Но давайте поговорим об инвестировании. Наличные имеют ценность для опционов. В финансах опционный контракт имеет имплицитную ценность, потому что это право. , а не обязательство. У вас есть выбор:сделать А или Б. Имея хороший запас наличных денег в банке, вы можете инвестировать, когда время и возможность подходят, без продажи других активов (акций, вашего дома), чтобы высвободить деньги. .

Гибкость, обеспечиваемая этим значением параметра, является ключевой частью информации, которую упускают из виду большинство людей. У меня около 80% ликвидных активов в наличных деньгах. Таким образом, мне удалось избежать недавнего спада на фондовом рынке, и теперь я могу воспользоваться хорошими инвестиционными возможностями по отличным ценам.

Кстати, знаете ли вы, сколько наличных денег в кассе у компании Birkshire Hathaway Баффета на балансе?

Многие люди думают, что страхование — это пустая трата денег, но, как отмечает Талиб в своей книге «Антихрупкость», страхование — это актив, который на самом деле принесет вам больше пользы в нестабильные времена. Страхование имеет важное значение и имеет высокую выплату для вас в точное время возрастает риск. Наличие достаточного количества страховки домовладельца, страховки автомобиля, зонтичного покрытия и страхования жизни является ключом к тому, чтобы избежать неблагоприятных ситуаций, когда вам придется неожиданно потратить огромную сумму денег.

Я также использую страхование ключевого персонала в своем бизнесе наряду с страхованием общей и профессиональной ответственности.

Вопреки советам большинства профессионалов по управлению капиталом, я держу очень мало относительного участия в традиционных акциях и облигациях. У меня есть пенсионные счета, содержащие эти пассивные инструменты.

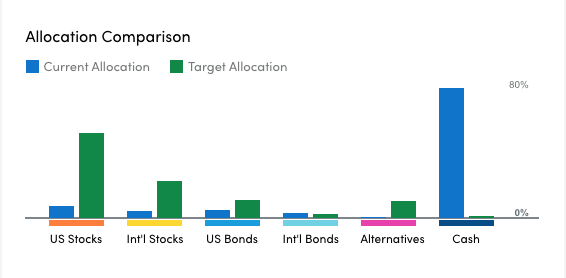

Если вы посмотрите на мое фактическое распределение ликвидных активов по сравнению с тем, на что, по мнению одного из ведущих финансовых управляющих, я должен ориентироваться, вы увидите, что их рекомендации (зеленые столбцы) полностью противоположны моей стратегии.

Мои акции и облигации находятся в форме недорогих ETF на моих пенсионных счетах с льготным налогообложением. Поскольку у меня долгая продолжительность этих денег (то есть они мне не понадобятся в течение 30 с лишним лет), я согласен с риском и считаю, что начисление налогов с течением времени компенсирует дополнительные риски.

Чистый игровой риск — это, как правило, инвестиция, которая сопряжена с высоким ожиданием неудачи, но с огромной отдачей, если она сработает. Лучшим примером является инвестиция в стартап/венчурный капитал. По лучшим оценкам, 75-80% новых предприятий потерпят неудачу — это базовый случай. Но ожидаемая отдача от инвестиций, которые приносят прибыль, не составляет 6% в год. Это в 4-100 РАЗ больше ваших инвестиций.

Поскольку риск в этих инвестициях очень высок, скрытых рисков, как правило, не так много — я в основном хорошо представляю себе ожидаемые убытки. Я не думаю, что это относится к большинству общепринятых финансовых вложений, поскольку последние несколько финансовых кризисов показали нам.

Так на что это похоже? Я ищу чистую игру, не связанную с фондовым рынком. Я инвестирую в стартапы и поддерживаю местных предпринимателей, таких как рестораны. Я также поддерживаю приличную позицию в криптовалюте, которую начал накапливать в 2014 году. Я планирую удерживать эту инвестицию до тех пор, пока криптовалюта не станет доказанным победителем или не «упадет до 0», потому что величина выигрыша огромна, если эксперимент с биткойнами сработает.

Я использую эти деньги, чтобы повысить свои навыки и использовать то, в чем я хорош, чтобы сделать меня и мои компании более востребованными на рынке. Этот процесс со временем увеличил мою доходность и позволил мне реинвестировать в свой бизнес или в другие несвязанные источники пассивного дохода.

Основная цель стратегии со штангой для проницательного риск-менеджера состоит в том, чтобы исключить вероятность крупных событий, связанных с кажущимися «безопасными» инвестициями. Штанга не для всех, но одно из главных преимуществ, которое я увидел от нее, носит психологический характер — я точно знаю, что ни одно событие не повлияет на финансовую безопасность моей семьи. Это позволяет мне больше рисковать с меньшим капиталом и быть ближе к компаниям, возможностям и людям, в которых я инвестирую.

Что ты думаешь? Вас беспокоит риск, и может ли помочь стратегия со штангой?

Почти 2019 год. Стеклянный потолок наконец-то начал трескаться?

Навигация по частному капиталу как женщина:главные выводы из серии AMA CVCA с Уитни Рокли

Мало что вызывает разногласия, как деньги. Узнайте, как справиться с этими шестью неудобными денежными ситуац…

SBI Life Smart Elite:Как вы неправильно продаете план?

Самый дешевый способ владеть домом