Потеря криптовалюты из-за закрытия биржи, взлома кошелька, мошенничества и других событий, к сожалению, сегодня распространена в мире криптовалюты. С налоговой точки зрения не все эти события рассматриваются одинаково, и это во многом зависит от специфики обстоятельств. В этом руководстве рассматриваются наиболее распространенные формы кражи и потери криптовалюты, а также возможные способы их обработки с точки зрения налогообложения в США.

Отказ от ответственности. Этот пост предназначен только для информационных целей и не должен рассматриваться как налоговый, юридический или инвестиционный совет. Область налогообложения криптовалюты постоянно развивается и не является черно-белой. Поговорите со своим налоговым экспертом, дипломированным бухгалтером или адвокатом о том, как вы должны относиться к налогообложению цифровых валют.

Обратите внимание:если ваша криптовалюта просто упала в цене перед ее продажей, это считается потерей капитала или инвестиционной потерей. Это отличается от некоторых потерь, которые мы обсуждаем ниже. Для получения более подробной информации ознакомьтесь с нашим руководством о том, как справиться с потерей капитала для вашей криптовалюты. .

Когда дело доходит до вычета или регистрации убытков в криптовалюте, разные ситуации применяются к разным налоговым правилам в США. Наиболее распространенные формы убытков в криптовалюте, которые мы видим здесь, в CryptoTrader.Tax. перечислены ниже:

Каждый сценарий потери криптовалюты подпадает под одну из этих трех классификаций:потеря в результате несчастного случая, потеря в результате кражи или потеря инвестиций (капитала). Это зависит от ВАС, как вы хотите обрабатывать и сообщать о своих потерях. Эти три категории объясняются ниже.

Потери в результате несчастного случая — это повреждение, разрушение или утрата имущества в результате одного из следующих идентифицируемых событий:

После 2017 года, после принятия Закона о снижении налогов и занятости. был принят закон, многие формы потерь от несчастных случаев, которые ранее вычитались из формы 4684 , больше не имеют права на вычеты. Как видно на сайте IRS здесь , единственное имущество, которое может быть заявлено в качестве вычитаемого ущерба, должно быть объявлено стихийным бедствием на федеральном уровне.

В случае с криптовалютой каждый раз, когда вы по небрежности теряете свою криптовалюту, это будет несчастным случаем, который не подлежит вычету для целей налогообложения.

Примеры несчастных случаев, при которых вы не получите налоговые льготы, включают следующее:

Если вы считаете, что у вас может быть уникальный случай или у вас есть вопросы о потерях в результате несчастного случая в целом, всегда полезно обсудить это с квалифицированным специалистом по налогообложению криптовалюты. .

Кража – это изъятие денег или имущества с намерением лишить их владельца. Захват имущества должен быть незаконным в соответствии с законодательством штата, в котором он произошел, и совершенным с преступным намерением.

Общие потери от кражи криптовалюты включают следующее:

Как и в случае с ущербом от несчастных случаев, описанным выше, после 2017 года, после принятия Закона о сокращении налогов и занятости, убытки от кражи больше не учитываются в форме 4684. . Если ваша криптовалюта была украдена и считается убытком от кражи, вряд ли вы сможете списать это со счетов. Подробнее об этих правилах можно прочитать в руководстве IRS здесь. .

Сообщить о потерянной криптовалюте как об убытке от инвестиций — единственный подход, позволяющий освободиться от налогов. Как вы прочтете ниже, неясно, какие сценарии потери криптовалюты соответствуют статусу потери инвестиций. Мы рекомендуем проконсультироваться со специалистом по налогам в уникальной ситуации. Наша команда всегда рада помочь вам порекомендовать кого-то.

Не совсем ясно, можно ли рассматривать такие события, как мошенничество с ICO или закрытие бирж (например, Mt. Gox), как потерю инвестиций. При написании этой статьи мы опросили многих специалистов по налогам, знакомых с криптовалютой, и не все согласны с правильным подходом.

Инвестиционные убытки аналогичны убыткам, которые вы понесли бы, купив акции или другую форму собственности, а затем продав их дешевле, чем вы их приобрели. То же самое относится и к продаже биткойнов дешевле, чем вы их приобрели.

Этот тип убытка капитала указывается в форме 8949, где вы должны указать свою стоимость в собственности, справедливую рыночную стоимость на момент продажи, а также чистую прибыль или убыток. Как мы обсуждаем в нашем руководстве по потерям капитала в биткойнах , до 3000 долларов чистых убытков капитала подлежат вычету в любой данный год. Более крупные убытки переносятся на будущие налоговые периоды. Это основной процесс для сообщения о большинстве криптовалютных транзакций.

Для этих конкретных сценариев не существует черно-белых указаний IRS, поэтому в конечном итоге вы должны по своему усмотрению классифицировать и регистрировать эти события. Мы рассмотрим различные варианты ниже.

По словам Александра Лерута, основателя и генерального директора Leruths и финансовый директор Ahrvo , «Правильным методом было бы рассматривать его как украденный, что является потерей в результате личного несчастного случая, который не соответствует требованиям 8949». Далее Лерут поясняет:«Вы могли бы попытаться заявить об этом на 8949 и сказать, что стоимость инвестиций была фактически сделана по цене 0 долларов, но это рискованная позиция».

С другой стороны, Паша Малик, соучредитель и президент Thyor Advisory Group (фирма, занимающаяся соблюдением налогового законодательства), утверждает, что следует «использовать руководство SEC, если не указано иное. В целом, рассматривайте ICO как предложение ценных бумаг, и инвестирование в него будет капиталовложением. Таким образом, мошенничество будет означать потерю капитала на 8949. В таком случае часто рекомендуется получить отчет от ФБР, местной полиции или отдела по расследованию финансовых преступлений или по ценным бумагам и биржам о том, что вы сообщили об этих инвестициях как о мошенничестве и мошенничестве. Отчет предназначен для вашей собственной защиты от аудита IRS."

При написании этой статьи мы опросили многих налоговых специалистов, и было много разных мнений о надлежащем отношении к мошенничеству с ICO.

В конечном счете, заявление о мошенничестве с ICO в качестве инвестиционного убытка приведет к вычету суммы, вложенной в форму 8949.

Например, если я инвестировал 5000 долларов в обмен на то, что, как мне сказали, будет 20 000 токенов XYZ в ICO, которое оказалось мошенническим, то мои 8949 будут включать запись о продаже с базисной стоимостью 5000 долларов, выручку в размере 0 долларов и Убыток в размере 5000 долларов США.

Закрытие бирж, подобное закрытию Cryptopia и Mt. Gox, имеет те же серые зоны, что и мошеннические ICO.

Некоторые профессионалы утверждают, что это будет инвестиционный убыток, о котором можно сообщить в 8949, и, следовательно, вы получите налоговые льготы, в то время как другие утверждают, что закрытие биржи будет не подлежащим вычету убытком в результате несчастного случая.

Мэтт Метрас, зарегистрированный агент и специалист по налогообложению криптовалюты в MDM Financial Services , говорит, что закрытие биржи «определенно лучше подходит для 4684 [ущерб от несчастных случаев], однако никто не хочет слышать об этом, поскольку 4684 в основном исчез после принятия Закона о сокращении налогов и занятости». Мэтт также продолжает, что «существует нюансированный аргумент в пользу того, почему это может быть инвестиционная потеря, но это рискованная позиция».

В нашем опросе для написания этой статьи большинство специалистов по налогам считали закрытие биржи убытком от несчастных случаев и, следовательно, не подлежащим вычету налогом. Это, безусловно, более консервативный подход с точки зрения налогообложения. Однако среди профессионалов не было полного консенсуса.

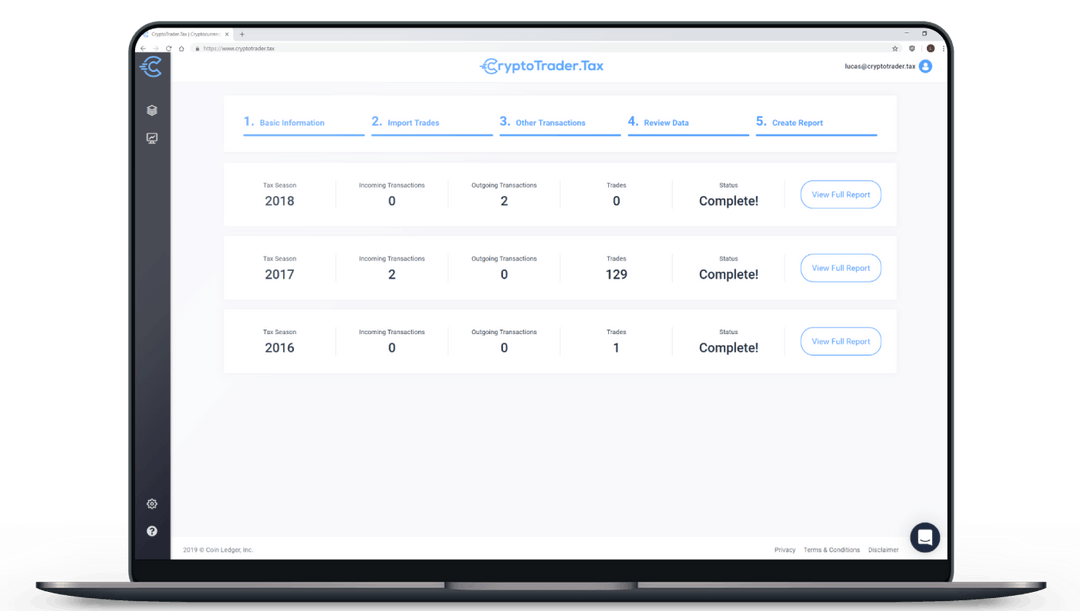

Теперь, когда мы обсудили три разных типа убытков и то, как их можно применять в различных сценариях использования криптовалюты, мы теперь рассмотрим процесс создания ваших отчетов по налогам на криптовалюту. для надлежащего включения этих убытков в CryptoTrader.Tax.

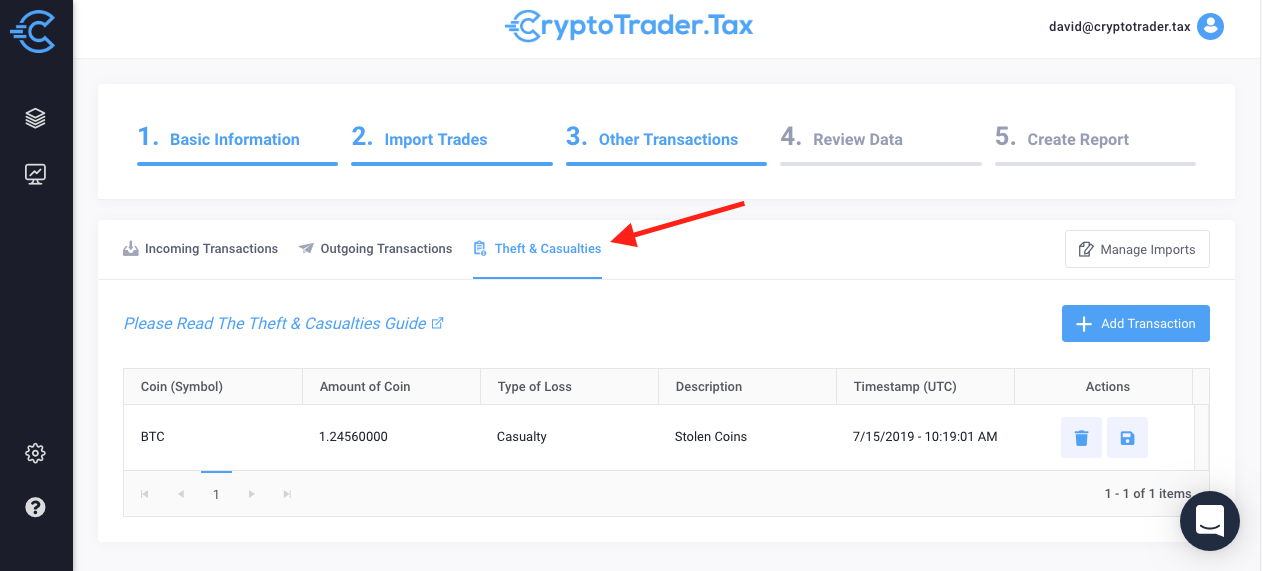

Если вы хотите классифицировать потерянные монеты как невычитаемые потери, перейдите к шагу 3 в веб-приложении CryptoTrader.Tax. Здесь вы должны выбрать вкладку «Кража и несчастные случаи».

Вы должны выбрать «тип», чтобы быть аварией, а затем вы можете добавить описание этой потери от несчастного случая для своих записей. В приведенном выше примере выбрано описание «Потерянный доступ к кошельку».

Эти потери не будут отражены в вашем отчете 8949. Они будут отображаться в «Отчете о потерянных и украденных монетах», а стоимость потерянной криптовалюты в долларах будет указана для ваших записей. Вам не нужно ничего делать с этими убытками, поскольку они не подлежат вычету.

Помните, что потенциальные потери в результате несчастных случаев могут включать потерю закрытых ключей, закрытие биржи и другие события. Вам решать, как вы хотите классифицировать свою потерю.

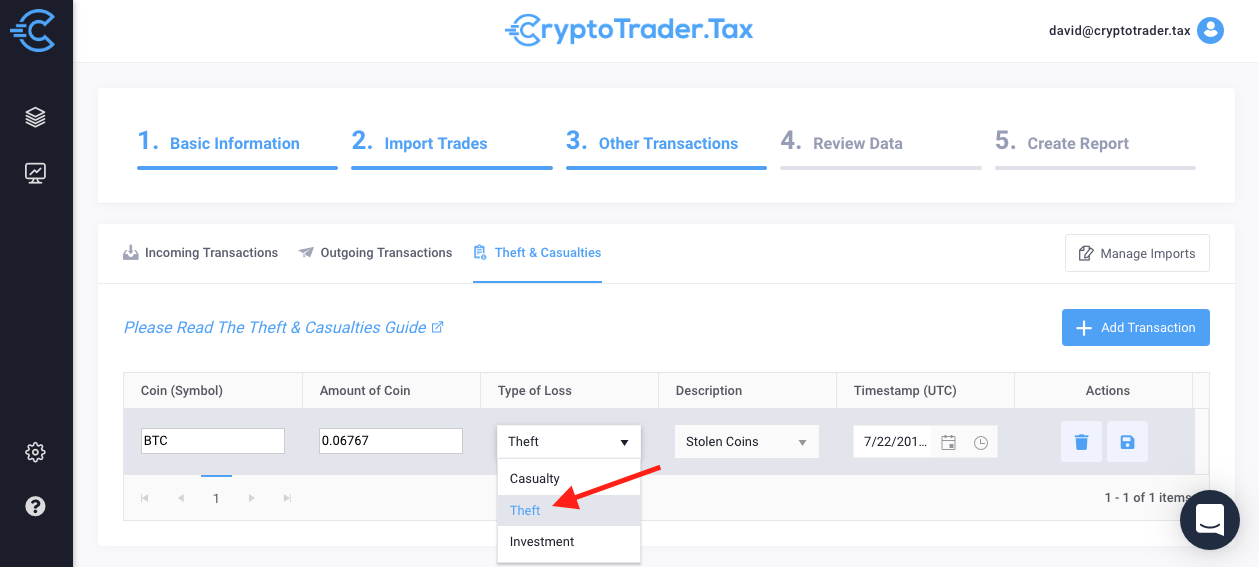

Чтобы сообщить о кражах в приложении, снова перейдите на вкладку «Кража и несчастные случаи» на шаге 3. На этот раз вы должны выбрать «тип» как «Кража».

Эти убытки от кражи также не повлияют на форму 8949. Они появятся в «Отчете о потерянных и украденных монетах» с долларовой стоимостью суммы украденных монет, указанной для ваших записей.

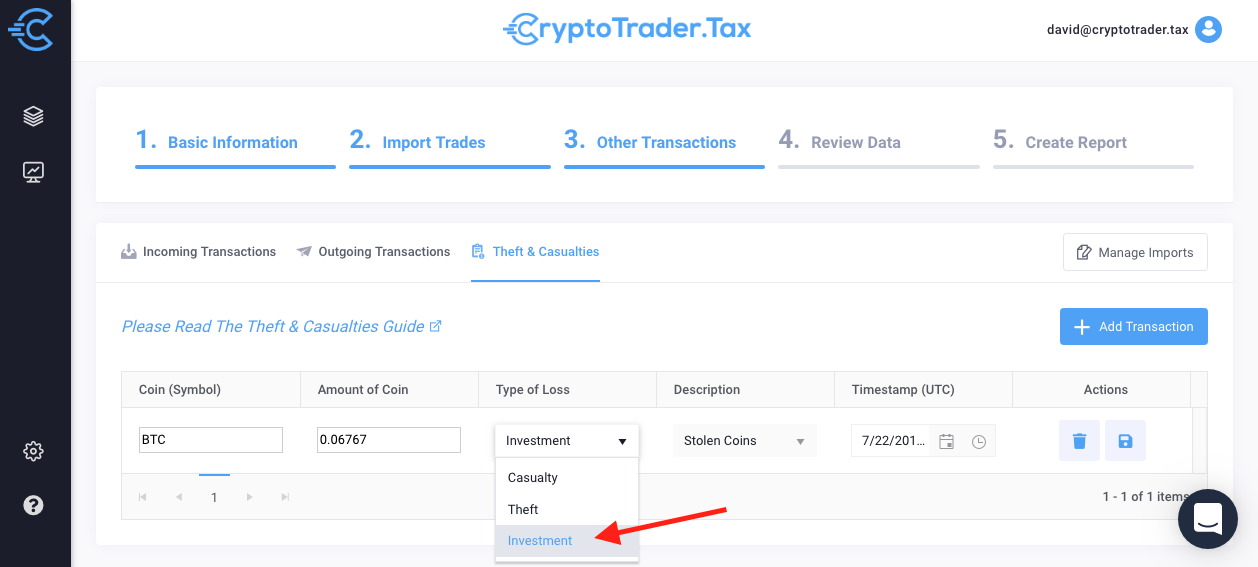

Наконец, вы можете сообщить о своих инвестиционных потерях аналогичным образом. Снова перейдите к шагу 3, но выберите тип «Инвестиционный убыток».

Это единственный тип убытка, который повлияет на форму 8949 в вашем налоговом отчете. Помните, как обсуждалось выше, инвестиционные убытки будут вычтены и уменьшат вашу прибыль по 8949. Это серая зона в отношении того, какие сценарии подходят для этого типа классификации, поэтому вам следует действовать по своему усмотрению и обсудить это со своим специалистом по налогам.

Какова цель страхования жизни?

Новое руководство IRS по налогам на криптовалюту 2019

DAC6:Еще одна регулятивная головная боль для трастовой и фидуциарной индустрии?

Почему личные финансы нужно преподавать в школах — всем им

Снежный ком подработки:как «стереть» свои расходы с помощью дополнительных источников дохода