В этом году Налоговая служба Австралии будет уделять криптовалюте больше внимания, чем когда-либо прежде.

Предполагается, что ATO напишет более 400000 писем с предупреждениями австралийским криптовалютным инвесторам, использующим криптовалютные биржи, такие как CoinSpot. Помощник комиссара АТО даже цитировал , «Нет игры в прятки. У нас есть эта информация, и все, что мы просим людей делать, - это соблюдать правила ».

Даже если вы играете по правилам, навигация по налоговому кодексу может вызывать стресс и утомлять. Мы составили это окончательное австралийское руководство по налогам на криптовалюту, чтобы упростить весь процесс.

Кроме того, мы встретились с несколькими австралийскими экспертами по крипто-налогам, которые поделились некоторыми простыми советами о том, как инвесторы могут сэкономить деньги на своих налоговых декларациях. В этой статье вы найдете их идеи.

Заявление об ограничении ответственности:этот блог и цитаты налоговых экспертов, содержащиеся в нем, предназначены только для общих информационных целей. Для получения совета по вашей конкретной ситуации обратитесь к налоговому специалисту.

Да. ATO считает криптовалюту формой собственности, которая облагается как налогом на прирост капитала, так и подоходным налогом.

Налог на прирост капитала взимается при выбытии вашей криптовалюты. Это происходит, когда вы продаете его, обмениваете на другую криптовалюту, дарите или используете для покупки.

Ваш прирост капитала - это просто разница между стоимостью криптовалюты в австралийских долларах на момент ее утилизации за вычетом стоимости криптовалюты в австралийских долларах на момент ее приобретения. Вы должны вести учет каждого события, связанного с приростом капитала, в течение пяти лет после его проведения.

Подоходный налог применяется к криптовалюте, которую вы заработали - будь то работа, майнинг, ставки или другие средства. Подоходный налог взимается с справедливой рыночной стоимости монет, которые вы заработали на момент их получения.

Если вы купили, продали или держали криптовалюту у уполномоченного поставщика услуг Австралии (DSP), у ATO, скорее всего, уже есть данные о ваших криптовалютных транзакциях.

Австралийские биржи и кошельки соблюдают законы «Знай своего клиента». Это означает, что ATO имеет доступ к информации, которую вы предоставили при подписке на эти услуги, сможет идентифицировать транзакции, которые вы совершили, и может даже отправить вам письмо с предупреждением . .

Важно помнить, что ваша криптовалюта будет облагаться налогом по-разному в зависимости от того, являетесь ли вы инвестором или трейдером. В то время как инвесторы будут платить налог на прирост капитала, когда они избавляются от криптовалюты, трейдеры платят налог на прибыль.

Вот разбивка различий между инвесторами и трейдерами в соответствии с рекомендациями ATO.

Инвестор: Инвесторы обычно покупают криптовалюту на длительный срок и в первую очередь заинтересованы в накоплении своего богатства с течением времени. Большинство розничных криптоинвесторов, вероятно, попадут в эту категорию.

Трейдер: Если вы добываете или торгуете криптовалютой так, как ATO описывает как « организованный, деловой стиль », Вы можете считаться трейдером. Вот несколько признаков того, что вы можете попасть в эту категорию:

Конечно, границы между тем, что составляет «трейдер» и «инвестор», временами могут становиться нечеткими. Если вы не уверены, к какой категории вы относитесь, проконсультируйтесь с налоговым специалистом.

СОВЕТ ОТ ПРОФЕССИОНАЛА: «Часто налогоплательщики, относящиеся к категории трейдеров, предпочитают получить австралийский бизнес-номер. Таким образом, они могут потребовать удержания, связанные с ведением своего бизнеса ». - Мириам Холм, Налоговые бухгалтеры FAB

В определенных сценариях можно быть как трейдером, так и инвестором. Например, бизнесмен, который владеет бизнесом по добыче криптовалют, но также имеет личные криптоинвестиции, скорее всего, попадет в эту категорию.

Если вы и инвестор, и трейдер, вам нужно будет отдельно сообщать обо всех своих транзакциях в качестве инвестора и обо всех своих транзакциях в качестве трейдера. Это означает, что важно держать ваши торговые и инвестиционные кошельки отдельно, чтобы избежать путаницы, когда пришло время подавать налоговую декларацию.

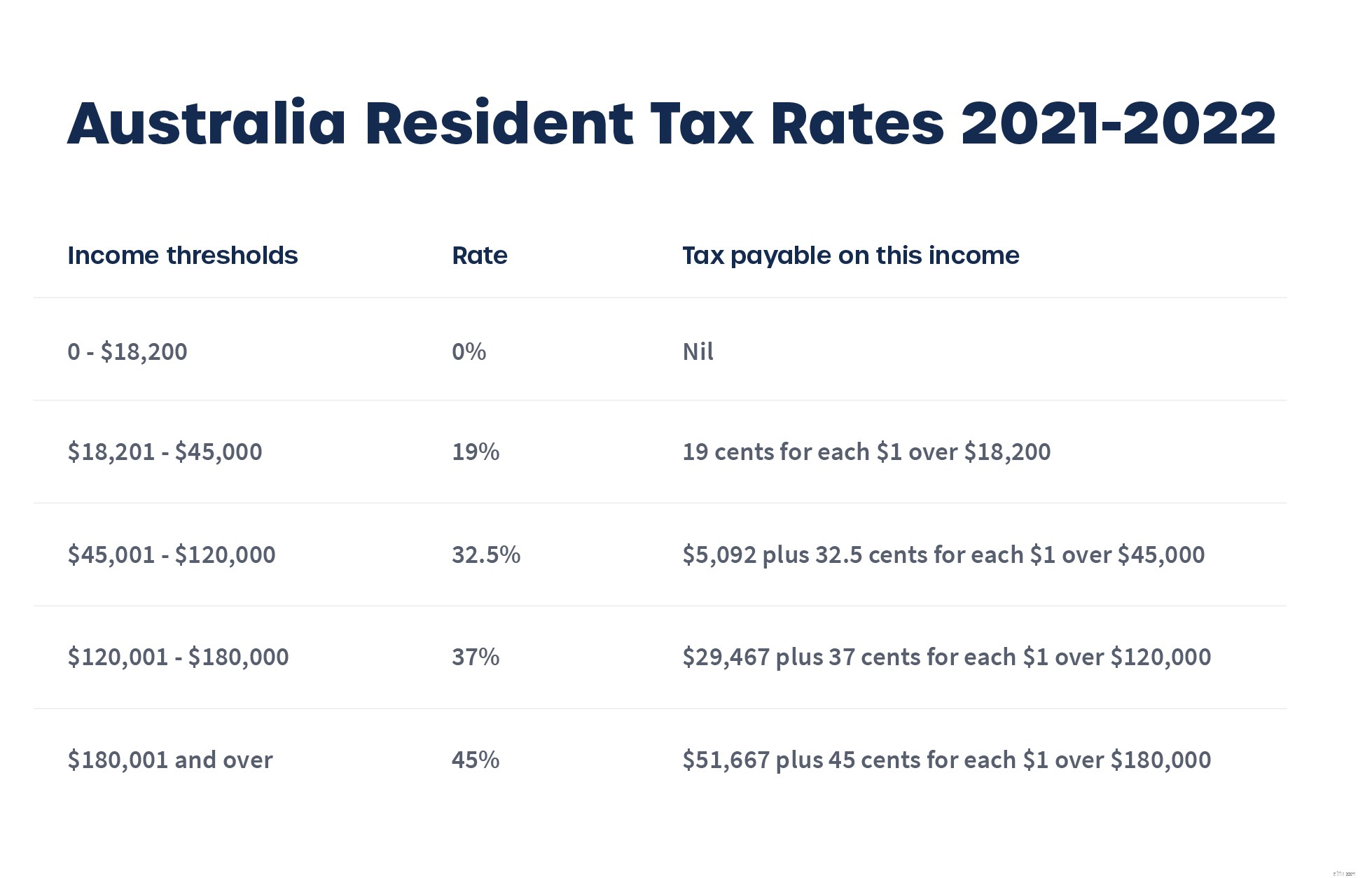

Сумма налога, который вы будете платить с вашего дохода в криптовалюте, зависит от вашего уровня дохода за текущий налоговый год. Вот разбивка по уровню дохода.

Кроме того, инвесторы, которые держали свою криптовалюту более 12 месяцев, могут применить скидку на долгосрочный прирост капитала в размере 50%.

Если вы продали криптовалюту в убыток, вам следует сообщить о них по налогам, так как эти убытки могут снизить ваш чистый прирост капитала за год и ваши общие налоговые обязательства.

Важно помнить, что капитальные убытки не могут использоваться для снижения налога на прибыль. Однако чистый убыток капитала может использоваться для компенсации прироста капитала в будущих налоговых годах. Вы должны использовать это в своих интересах.

Австралийцы, использующие CryptoTrader.Tax чтобы выявлять возможности налоговых убытков в своем портфеле криптовалют, экономить тысячи долларов на налогах каждый год.

Давайте рассмотрим некоторые из различных сценариев, в которых вы инициируете событие налога на прирост капитала в результате своей деятельности с криптовалютой.

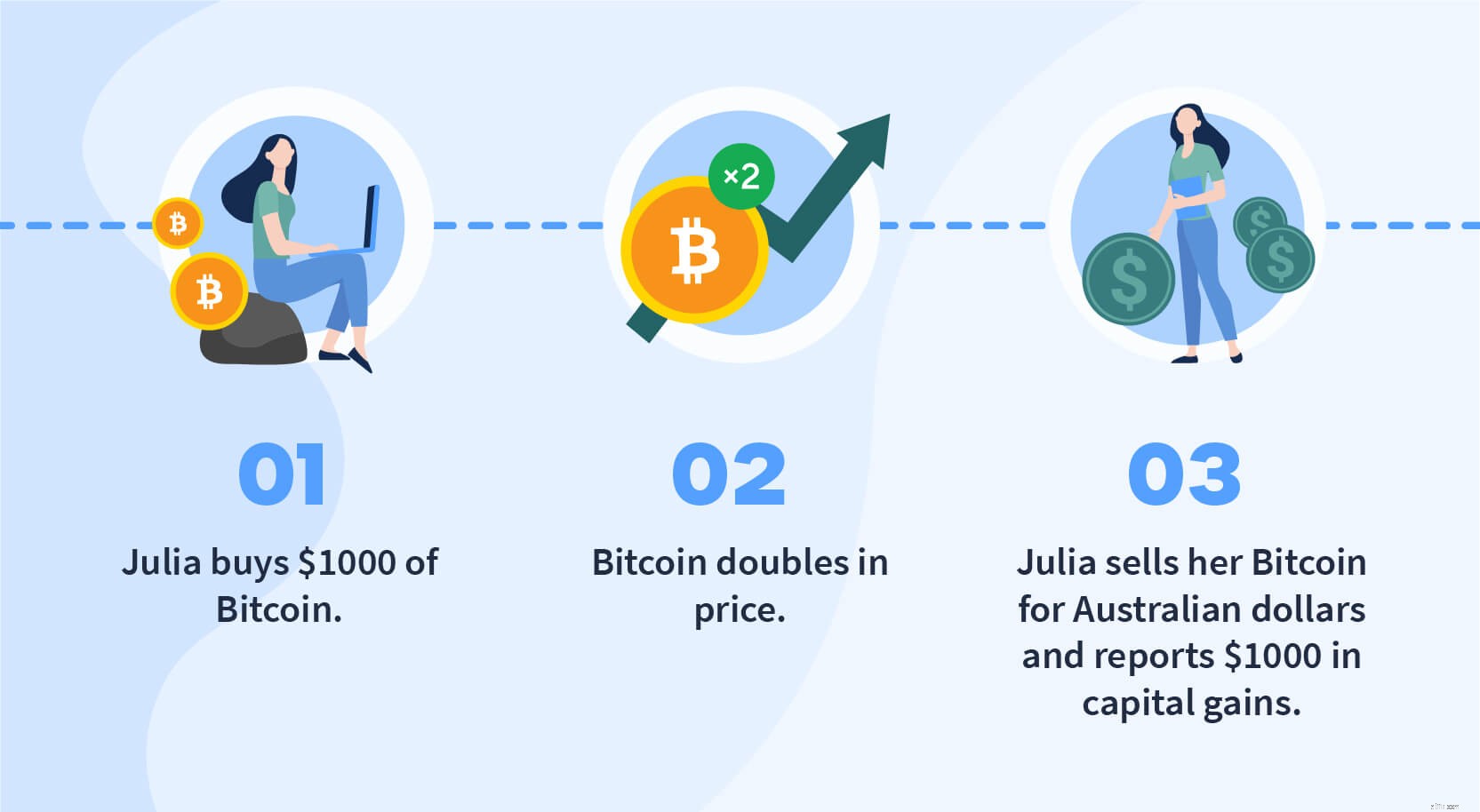

Если вы обмениваете криптовалюту на австралийские доллары или любую другую фиатную валюту, это считается случаем утилизации. Вы понесете прирост капитала или потери капитала в зависимости от того, как изменилась цена вашего актива с момента его первоначального получения.

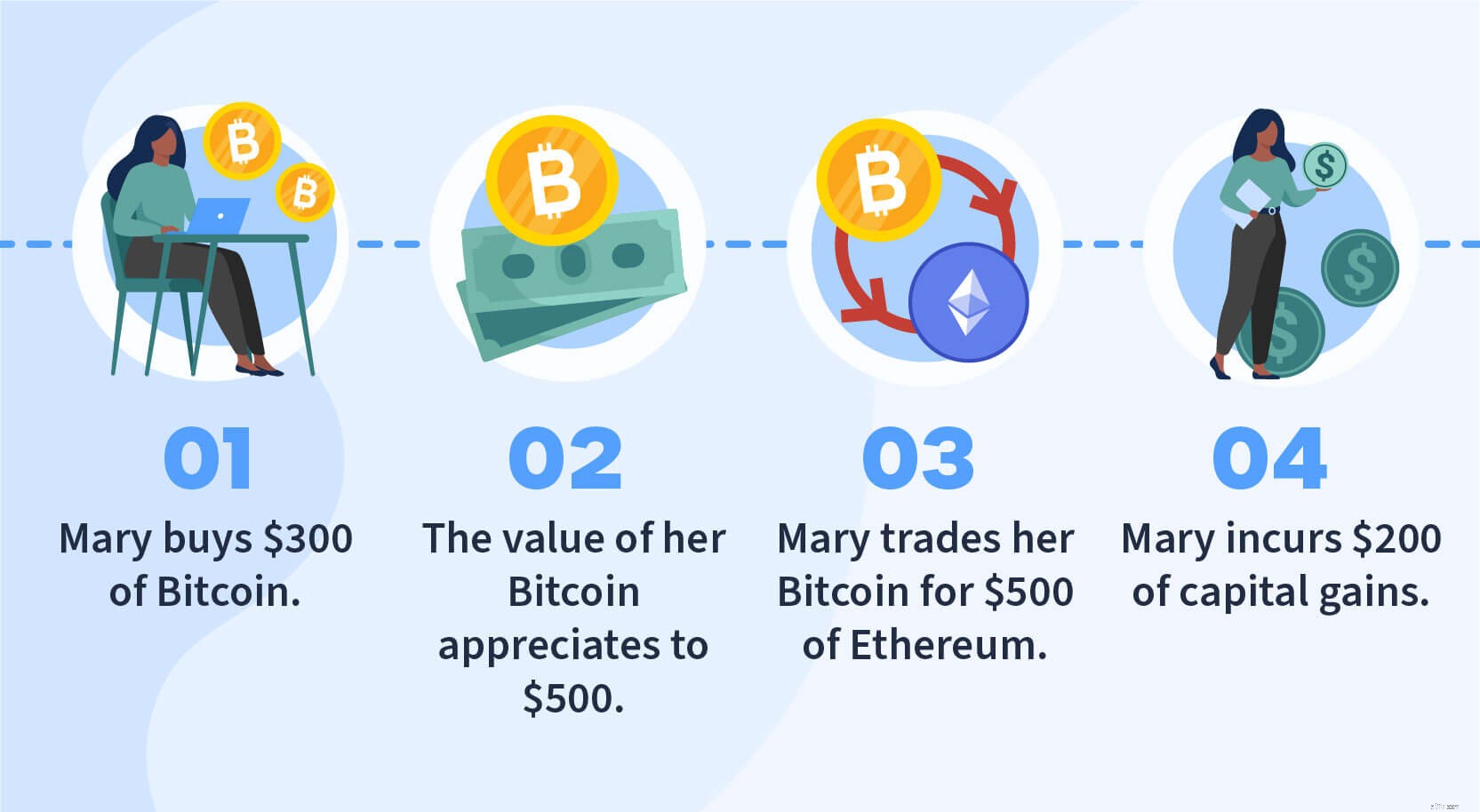

Сделки между криптовалютами и криптовалютами считаются событием утилизации. Вы понесете прирост капитала или убытки в зависимости от того, как цена токенов, которыми вы торгуете, изменилась с момента их первоначального получения.

Те же правила применяются к транзакциям со стейблкоинами. Несмотря на то, что они были разработаны для транзакций, а не для инвестиций, продажа стейблкоина по-прежнему считается мероприятием по выбытию, облагаемым налогом на прирост капитала (однако ваш «прирост капитала», вероятно, будет близок к нулю).

СОВЕТ ОТ ПРОФЕССИОНАЛА «Многие налогоплательщики ошибочно считают, что« вам не нужно платить налоги, если вы не продаете свою криптовалюту за фиат ». Если вы обменяете свой биткойн на Ethereum, вам придется платить налоги в австралийских долларах (даже если у вас нет долларов для уплаты налога) ». - Скотт Линч, Учет фасолевого стебля

Если вы обменяли криптовалюту на NFT, вы понесете прирост капитала или убытки. Это считается событием утилизации ваших токенов и облагается соответствующим налогом.

Важно помнить, что многие NFT считаются цифровыми произведениями искусства, а это значит, что они, скорее всего, подпадают под категорию собираемых налогов. Коллекционирование регулируется собственными уникальными правилами и положениями.

Как и другие цифровые токены, NFT облагаются налогом при отчуждении. Однако коллекционные NFT, которые приобретаются или продаются менее чем за 500 долларов, считаются освобожденными от налога от прироста капитала и убытков.

С другой стороны, коллекционные NFT, которые покупаются и продаются на сумму более 500 долларов , подлежат обложению налогом на прирост капитала в случае выбытия.

Кроме того, капитальные убытки от предметов коллекционирования могут использоваться только для компенсации прироста капитала от других предметов коллекционирования. Они не могут использоваться для компенсации прироста капитала от таких криптовалют, как Биткойн и Эфириум.

Вилы могут облагаться налогом по-разному в разных сценариях. Если криптовалюта, которую вы зарабатываете после форка, имеет те же права и отношения, что и криптовалюта, которую вы держали до форка, она считается продолжением исходного актива и не вызвать событие налогообложения прироста капитала.

Совет: По этой причине налоговые эксперты не считают, что переход с Ethereum на Ethereum 2.0 будет считаться налогооблагаемым событием.

С другой стороны, если вы получаете новую криптовалюту с новыми правами и отношениями в результате форка, каждый из этих токенов будет приобретен с базовой стоимостью 0. Таким образом, вы не будете нести налоги, когда произойдет форк. Однако вам нужно будет заплатить налог на прирост капитала, когда вы избавитесь от своих новых токенов.

Подробнее о том, как облагаются налогом разделение вилок и цепей, читайте руководство ATO по этому вопросу . .

Вы отправляли или получали подарок в криптовалюте в этом году? Давайте разберемся, как подарки облагаются налогом как для отправителей, так и для получателей.

В Австралии дарение криптовалюты считается налогооблагаемым мероприятием . . Вы получаете прирост капитала на основе справедливой рыночной стоимости ваших токенов на дату, когда вы их подарили.

С другой стороны, получение криптовалюты в подарок нельзя считается налогооблагаемым событием. Вам нужно будет платить налоги только после того, как вы избавитесь от подаренной криптовалюты. Это делает важным отслеживать справедливую рыночную стоимость токенов, когда вы их изначально получили, чтобы вы могли легко рассчитать свой прирост капитала или убытки позже.

Если вы занимаетесь майнингом криптовалюты в качестве хобби, ваши токены считаются новым активом с базовой стоимостью 0 долларов. Когда вы избавляетесь от него, вы получаете налог на прирост капитала.

Подобно токенам, заработанным на майнинге, токены ссуд в криптовалюте считаются новыми активами со средней базой стоимости 0 долларов США. Вам нужно будет выплатить прирост капитала в случае выбытия.

Как обсуждалось ранее, обычный доход облагается налогом не так, как прирост капитала. Вот несколько распространенных сценариев, когда инвесторы получают доход в виде криптовалюты:

Если вы получаете криптовалюту в качестве оплаты за свою работу, вам необходимо будет уплатить подоходный налог на основе справедливой рыночной стоимости ваших токенов на дату их получения.

Если вы занимаетесь майнингом криптовалют в качестве бизнеса, вы признаете доход, равный справедливой рыночной стоимости криптовалют в австралийских долларах на момент их получения.

Если вы продали отчеканенный вами NFT, выручка от продажи будет считаться обычным доходом на основе справедливой рыночной стоимости токенов, полученных вами на момент продажи. Любые токены, полученные от вторичных продаж, также будут считаться обычным доходом.

ATO заявила эта криптовалюта от кредитования, размещения ставок или других форм заработанных процентов на вашу криптовалюту подлежит обложению подоходным налогом в зависимости от стоимости токенов в австралийских долларах на момент их получения.

Токены, полученные через раздачу, считаются обычным доходом на основе справедливой рыночной стоимости на момент их получения и будут облагаться соответствующим налогом.

Многие популярные криптографические приложения предлагают реферальные бонусы для новых пользователей. Эти бонусы считаются обычным доходом на основе справедливой рыночной стоимости токенов на момент их получения и будут облагаться соответствующим налогом.

Не знаете, как подать налоги на криптовалюту? Вот что вы можете сделать для начала.

Вот информация, которая вам понадобится для точного расчета налоговой декларации:

Если у вас есть необходимая информация, у вас есть три разных варианта уплаты налогов на криптовалюту.

Вы можете протестировать CryptoTrader.Tax и полностью бесплатно импортировать всю историю транзакций криптовалюты здесь . Никакой личной информации или кредитной карты не требуется! Вам нужно платить только тогда, когда вы хотите скачать свои формы.

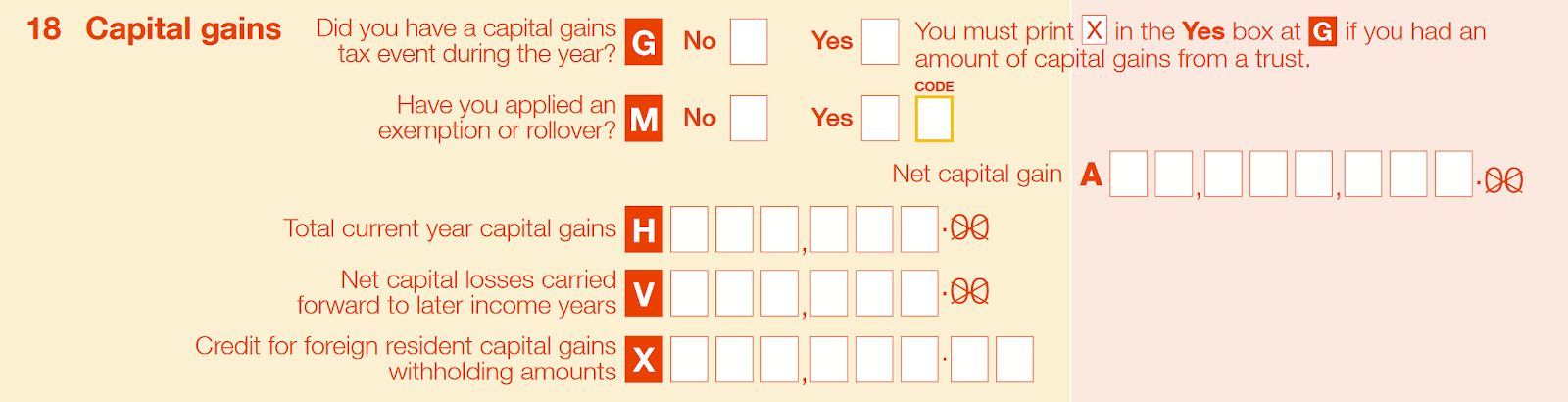

После того, как вы рассчитали прибыль / убыток от каждой транзакции, сложите все свои прибыли и убытки, чтобы получить чистую прибыль или убыток за полный налоговый год. Укажите эту чистую прибыль в соответствии с разделом 18 австралийских налоговых форм . .

О доходах от криптовалюты следует сообщать по Вопросу 2 австралийских налоговых форм. В этой форме вы указываете доходы, не являющиеся окладом или заработной платой, подлежащей стандартным удержаниям, например чаевые и другой доход.

СОВЕТ: Помните, что не платить налоги на криптовалюту. Максимальное наказание за налоговое мошенничество - 10 лет лишения свободы.

Если вы подаете налоговую декларацию за финансовый год с 1 июля 2020 года по 30 июня 2021 года самостоятельно, ее необходимо подать до 31 октября 2021 года . .

У австралийцев, которые подают налоговую декларацию к бухгалтеру, немного больше времени. Этот крайний срок зависит от ваших конкретных обстоятельств, но может быть не раньше 15 мая 2022 г. . .

Несвоевременная уплата налогов может стоить дорого. ATO может применить штраф «несвоевременная подача» (FLT). Чем дольше вы подадите налоговую декларацию по истечении указанного срока, тем выше будет размер налогового штрафа.

Вот разбивка того, насколько может вырасти этот штраф:

Если у вас возникли обстоятельства, из-за которых вы подали налоговую декларацию после указанного срока, вы можете запросить наложение штрафа . . Согласно ATO, к налогоплательщикам, ранее соблюдающим налоговое законодательство, относятся более снисходительно.

Необходимо сообщать и подавать налоги на ваш крипто-доход и прирост капитала. Тем не менее, у криптоинвесторов есть возможности снизить налоговое бремя.

Давайте рассмотрим некоторые из наиболее распространенных вычетов, связанных с криптовалютой, которые вы можете указать в своей налоговой декларации.

Если вы зарегистрировали убыток при продаже криптовалюты, вы можете заявить об этом как о потере капитала, чтобы компенсировать любой прирост капитала, который у вас есть за год. Если вы закончите с чистым убытком капитала за год, вы можете перенести его на следующий год, чтобы компенсировать будущий прирост капитала.

Для получения дополнительной информации ознакомьтесь с нашим полным руководством по сбору налоговых убытков . .

Совет: «Одно из самых больших заблуждений налогоплательщиков о налогах на криптовалюту заключается в том, что они должны сообщать налоги только в том случае, если они сообщают о прибыли. Однако сообщение об убытках на самом деле может помочь снизить общую ответственность ». - Марк Гость, Синдикат Антония

Если вы инвестор, владеющий криптовалютой более 12 месяцев, вы можете иметь право на скидку до 50% . на уплату налога на прирост капитала.

Важно помнить, что эта скидка доступна инвесторам, но не доступен для трейдеров.

Если вы не знаете, как долго вы держите свою криптовалюту, вы можете импортировать историю транзакций в CryptoTrader.Tax, чтобы легко увидеть точные даты покупки и продажи токенов.

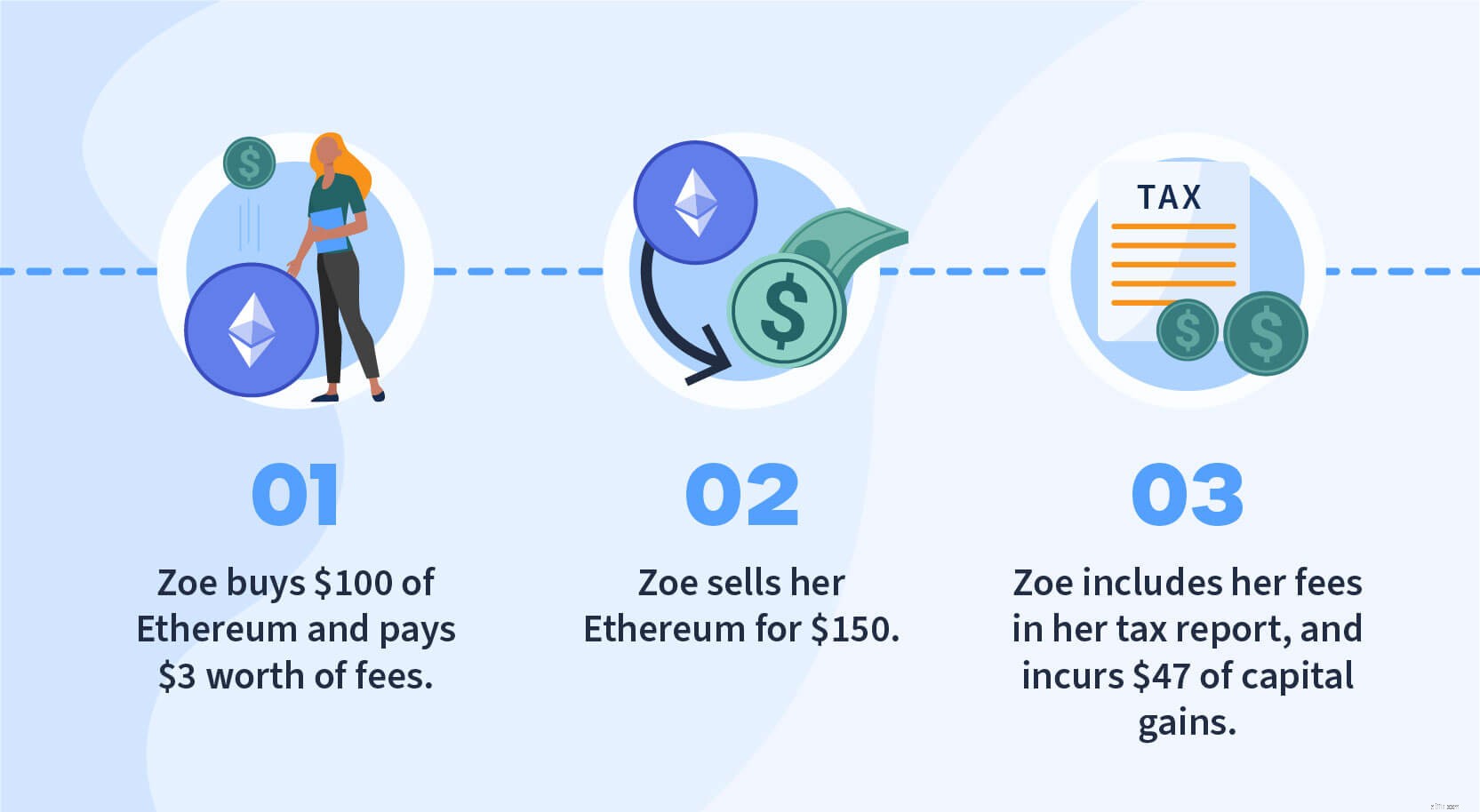

Плата за газ и транзакционные сборы при торговле криптовалютой могут быть добавлены к вашей базовой стоимости. Это поможет снизить налоговое бремя в случае уплаты налога на прирост капитала.

Жертвовать криптовалюту нельзя считается налогооблагаемым событием. Вы сможете вычесть стоимость своей криптовалюты по справедливой рыночной стоимости в австралийских долларах на момент пожертвования.

Налоговый кодекс Австралии делает исключение для товаров, купленных для личного пользования. Если вы покупаете криптовалюту на сумму менее 10 000 долларов США с целью покупки товара для личного пользования, вы можете иметь право на это исключение.

Конечно, не каждая покупка криптовалюты подлежит освобождению от использования личных активов. Согласно ATO, освобождение от использования личных активов не может быть востребовано, если покупка была первоначально сделана в инвестиционных целях.

Помните, что чем дольше вы храните свою криптовалюту, тем меньше вероятность, что она подпадет под эту категорию исключения.

СОВЕТ ОТ ПРОФЕССИОНАЛА : «Один из наиболее частых вопросов, которые задают налогоплательщики, - смогут ли они использовать освобождение от налога на активы для личного пользования. Однако правила АТО по этому поводу строгие. Очень редко налогоплательщики могут воспользоваться этим освобождением, если только они не приобрели и не избавились от своих жетонов в тот же день ». Мириам Холм, налоговые бухгалтера FAB

Важно быть осторожным при подаче заявления об освобождении от уплаты налогов. В случае расследования ATO бремя доказательства лежит на вас, чтобы доказать, что вы приобрели криптовалюту для личного использования.

Если вы потеряли криптовалютные активы в результате взлома или кражи в прошлом налоговом году, вы можете заявить о капитальном убытке и снизить общую сумму налоговых обязательств. Конечно, ATO требует доказательства того, что ваша криптовалюта действительно потеряна и не подлежит замене. Вот требуемые доказательства, как прямо заявлено на веб-сайте ATO . :

Если вы ведете бизнес, связанный с торговлей или добычей криптовалюты, вы можете списать соответствующие расходы. Это может включать стоимость электроэнергии и необходимого программного и аппаратного обеспечения.

Чтобы подать заявку на вычет, вам понадобится Австралийский бизнес-номер (ABN). Это означает, что вы попадете в категорию трейдеров и не иметь право на долгосрочную скидку на прирост капитала, доступную для инвесторов.

Перенос вашей криптовалюты в другой кошелек, которым вы владеете, не считается налогооблагаемым событием. Однако вам следует вести учет этих переводов, чтобы вы могли легко определить, откуда произошел каждый из ваших токенов.

На бычьем рынке некоторые энтузиасты криптовалюты оказываются в неудачной ситуации, когда не могут позволить себе уплатить налоги на прирост капитала и доход.

Если вы окажетесь в такой ситуации, вы все равно сможете платить налоги, соблюдая австралийское налоговое законодательство. Физические и юридические лица, имеющие налоговую задолженность менее 100 000 долларов США, могут оформить план платежей в ATO . и оплатить свой налоговый счет в рассрочку.

Децентрализованное финансирование - это быстро развивающееся пространство, и ATO еще не выпустила конкретных руководств по взаимодействию с этими протоколами.

Тем не менее, вполне вероятно, что транзакции, которые происходят по протоколам DeFi, будут следовать тем же правилам, что и другие налогооблагаемые события криптовалюты. Это означает, что мы можем обоснованно предположить следующее:

СОВЕТ ОТ ПРОФЕССИОНАЛА «DeFi невероятно сложен. Часто налогоплательщики не могут отслеживать транзакции через несколько кошельков и нескольких бирж, что может вызвать проблемы, когда пришло время подавать налоги. Вот почему так важно вести точный учет ». - Скотт Линч, бухгалтеры Beanstalk

Если вы владеете бизнесом, который принимает к оплате криптовалюту, вам необходимо отслеживать рыночную стоимость вашей криптовалюты на момент ее получения. Затем вы можете сообщить об этом как часть вашего обычного дохода.

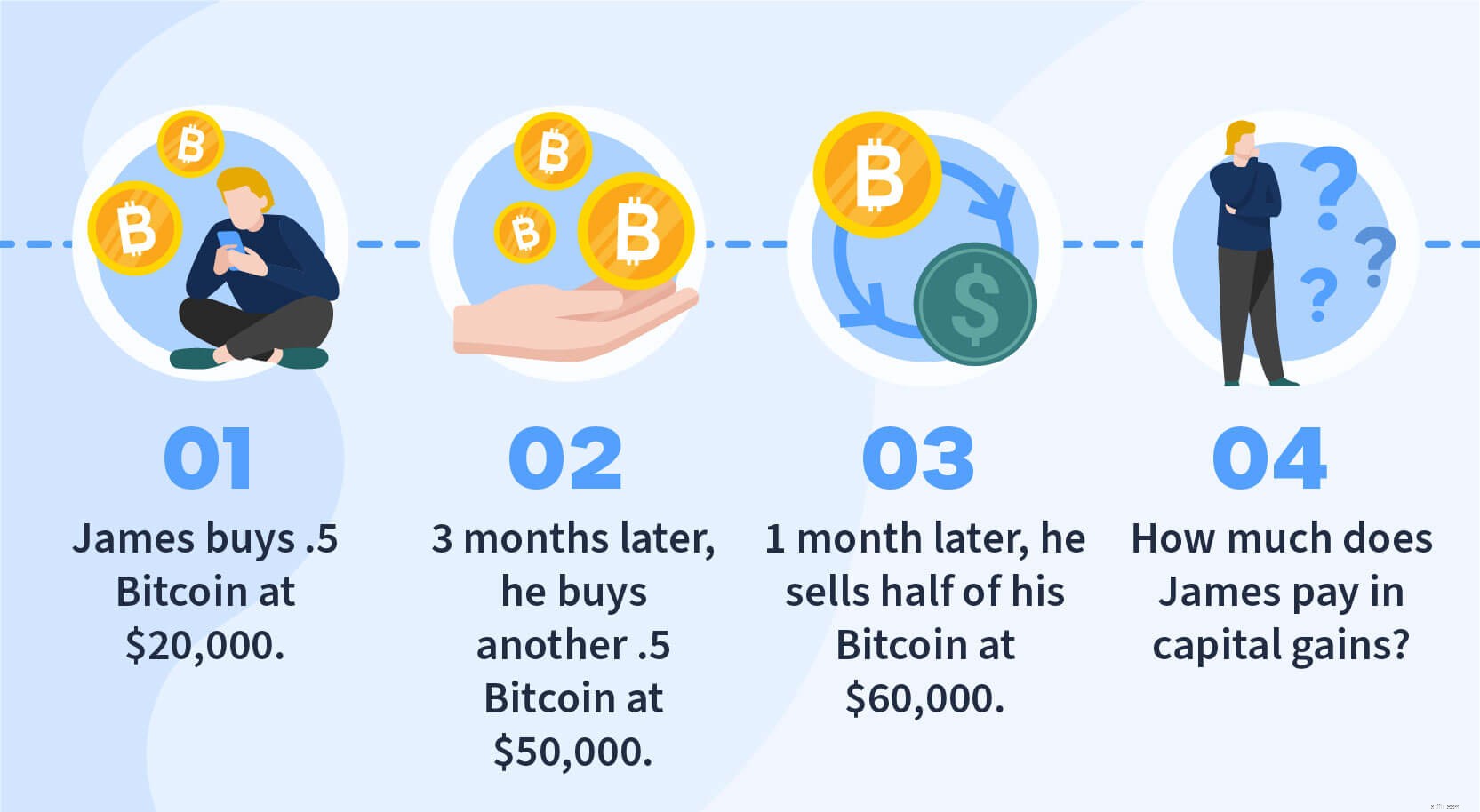

Подсчитать ваши криптовалютные прибыли и убытки может быть непросто, если вы совершили несколько покупок в разное время. Рассмотрим пример ниже:

Ответ зависит от того, какой метод учета вы выберете:FIFO (первый пришел - первый ушел), LIFO (последний пришел - первый ушел) или HIFO (самый высокий поступил - первый ушел). Каждый из этих методов дает разные преимущества. Для получения дополнительной информации ознакомьтесь с нашим руководством по FIFO, LIFO и HIFO . .

Какой метод вам разрешено использовать, зависит от того, относитесь ли вы к категории инвестора или трейдера. Если вы инвестор, все три метода разрешены при условии, что вы можете индивидуально идентифицировать свои криптовалютные активы. Однако трейдерам не разрешается использовать LIFO.

Вы можете прочитать руководство ATO по этому вопросу здесь . .

Ищете простой способ подать налоговую декларацию? Вот как вы можете управлять всем процессом с помощью CryptoTrader.Tax.

Шаг 1: Подключите свою учетную запись CryptoTrader.Tax ко всем биржам, кошелькам и криптовалютным платформам, которые вы использовали.

Шаг 2: Импортируйте историю транзакций, интегрировав свои учетные записи или загрузив файл истории транзакций со своих бирж.

Шаг 3: Нажмите кнопку «Просмотреть отчет», чтобы загрузить отчеты о прибылях и убытках и подоходном налоге в австралийских долларах.

Step 4: Once your report is generated, send them to your accountant OR upload them directly via MyTax.

Let’s cap things off by answering a few frequently asked questions about crypto taxes in Australia.

How can I avoid cryptocurrency taxes?

There is no way to truly and legally avoid paying taxes on your cryptocurrency altogether. However, strategies like tax loss harvesting can help you minimize your tax bill.

How much tax do I pay on cryptocurrency?

How much tax you pay on cryptocurrency is dependent on several factors such as your income bracket, whether you are classified as an investor or a trader, and the market value of the crypto you’ve disposed of in the past tax year.

How far back can the ATO investigate tax fraud?

If the ATO believes that a taxpayer has committed tax fraud or tax evasion, there is no time limit for conducting an audit.

Do you have to pay taxes on crypto if you don’t cash out?

There are still situations where you need to pay taxes on your cryptocurrency even if you do not “cash out” to a fiat currency. Crypto-to-crypto transactions and earning crypto income both fall into this category.

Looking for an easy way to lodge your taxes? CryptoTrader.Tax is trusted by more than 100,000 crypto investors all around the world to automate their cryptocurrency tax reporting.

You can use the software to import your historical cryptocurrency transactions and get a preview of your capital gain and losses from the year completely for free. You’ll only need to pay when you want to download your tax reports. You can learn more about how CryptoTrader.Tax works right here .

Начните сегодня с бесплатного отчета о предварительном просмотре .

15 городов США, страдающих от высокого уровня холестерина

Обзор Bittrex Global:лучшее место для торговли альткойнами?

Хеджирование финансовых рисков с помощью погодных деривативов

Как использовать открытую регистрацию для оценки страхового покрытия

Что делать, если вы столкнулись головами с хулиганом или адвокатом