Впервые с 2014 года IRS выпустило новое руководство по налогам на криптовалюту в виде полного часто задаваемых вопросов о криптовалюте . и официальное постановление о доходах: 2019-24 . Это новое руководство узаконивает многие из предположений, которые ранее делались ведущими крипто-налоговыми компаниями и налоговыми специалистами в отрасли. Руководство также дает ясность в отношении некоторых серых областей в мире криптовалюты, включая налоговый режим вилок и эирдропов, методы допустимых затрат и правила, касающиеся переводов криптовалюты.

Примечание. Мы предоставляем обзор налогообложения криптовалюты и того, как криптовалюта облагается налогом, в нашем сообщении в блоге: Полное руководство по налогам на криптовалюту . Возможно, будет полезно прочитать это, прежде чем продолжить.

Основные пояснения и выводы из новых правил IRS обсуждаются ниже.

Если определенная криптовалюта, которую вы держите, проходит хард-форк что «происходит, когда криптовалюта претерпевает изменение протокола, приводящее к постоянному отвлечению от устаревшего распределенного реестра», новая форк-криптовалюта, которую вы получаете, облагается налогом как доход. Базой ваших затрат в вновь полученной криптовалюте станет признанный вами доход.

Например, если в июле 2017 года у вас было 2,5 биткойна, а в результате хард-форка биткойн-наличных вы получили 2,5 биткойн-наличных, вы признаете, что это получено 2,5 биткойн-наличных в качестве дохода по справедливой рыночной стоимости биткойн-наличных на момент его получения. был получен. Если бы Bitcoin Cash в тот день торговался по 500 долларов за штуку, вы бы признали доход в размере 1250 долларов (500 долларов * 2,5). Ваша базовая стоимость в Bitcoin Cash составляет 1250 долларов США.

Если вы не получили новые криптовалюты после хард-форка, у вас не будет налогооблагаемого дохода. Источник:A21, A22, A23, A24

Софт-форк криптовалюты «не приводит к созданию новой криптовалюты, то есть не приносит никакого дохода». Поэтому, если ваша криптовалюта претерпевает изменение протокола, но создает новую криптовалюту, вы не признаете никакого дохода. Источник:A29

Если вы получаете криптовалюту в результате аирдропа («распределение криптовалюты по адресам распределенной бухгалтерской книги нескольких налогоплательщиков»), вы признаете доход от этой полученной криптовалюты в день / время ее получения. Сумма признанного дохода должна определяться с использованием справедливой рыночной стоимости криптовалюты на данный момент.

Если вы этого не сделали получить любую криптовалюту, когда произошла раздача, вы не признаете доход, поскольку не получали собственность.

До появления этого нового руководства было неясно, как налогоплательщики должны определять стоимостную основу для своих криптовалютных активов. IRS официально разъяснил эту тему в новом постановлении.

Конкретная идентификация может использоваться в качестве метода учета для торговли криптоактивами. Это означает, что налогоплательщики могут выбирать, какие единицы и партии криптовалюты они продают в данный момент времени, при условии, что они могут конкретно идентифицировать их и поддерживать основу стоимости единиц.

Чтобы конкретно идентифицировать единицу криптовалюты, вы должны указать следующую информацию:

Если вы не можете конкретно идентифицировать свои криптовалюты, вы должны по умолчанию использовать принцип FIFO. Источник:A36, A38

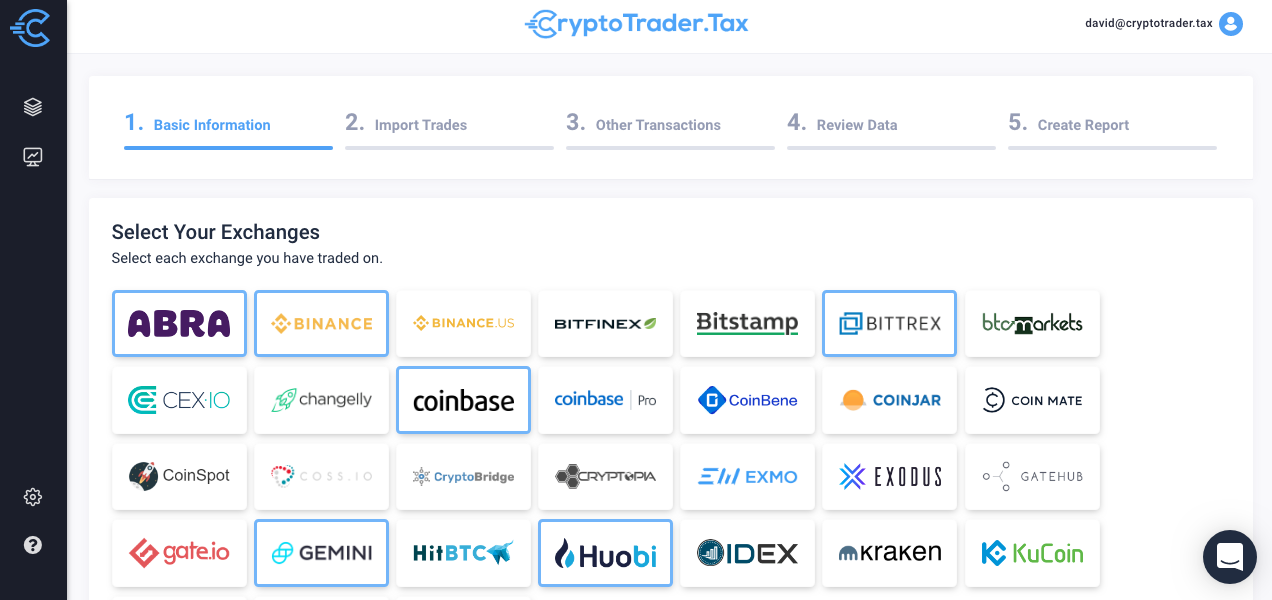

Вы можете использовать CryptoTrader.Tax и специальные методы определения стоимости идентификации, такие как LIFO, для расчета ваших криптовалютных прибылей и убытков. У вас также есть возможность по умолчанию использовать FIFO в платформе отчетов CryptoTrader.Tax.

Налогоплательщики обязаны вести записи, достаточные для определения позиции, занятой в налоговых декларациях. Поэтому рекомендуется вести записи, подтверждающие получение, продажу, обмен или другое распоряжение виртуальной валютой, а также справедливую рыночную стоимость виртуальной валюты.

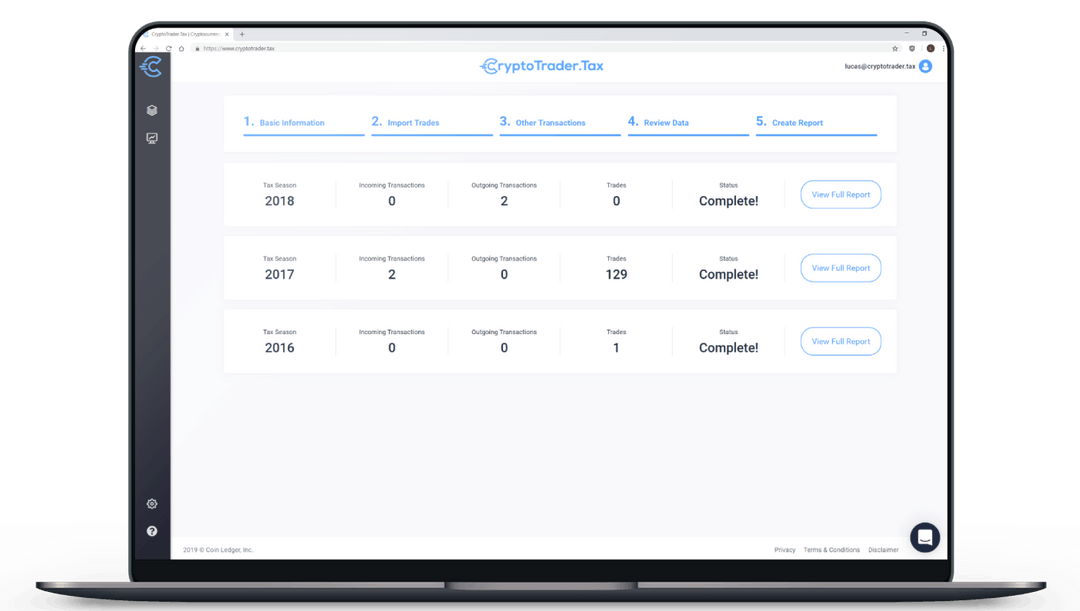

CryptoTrader.Tax помогает своим пользователям, предоставляя им должным образом документировать позиции, которые они занимают в своей налоговой декларации, с полным отчетом аудита. В этом отчете документируются все произошедшие налогооблагаемые события, а также соответствующие детали транзакции. Вы можете сохранить этот контрольный журнал для своих записей.

Хотя это уже было разъяснено ранее, стоит повторить, и в новом руководстве повторяется, что простой перенос криптовалюты с одной платформы или из одного кошелька в другой НЕ налогооблагаемое событие.

«Если вы переводите виртуальную валюту из кошелька, адреса или учетной записи, принадлежащих вам, на другой кошелек, адрес или учетную запись, которые также принадлежат вам, то перевод не облагается налогом, даже если вы получите информационный отчет от обмен или платформу в результате передачи ". Источник:A35

Так что даже если вы получите 1099-K от обмена криптовалюты Если говорить о ваших переводах, то эти события не облагаются налогом и не влияют на прирост капитала или убытки. Это хорошая новость для всех, кто получал уведомления 6174-A . , 6173, CP2000 , или другие 1099-К.

На самом деле проблема переводов криптовалюты и связанных с ней 1099-K делает ваши налоговые обязательства чрезвычайно завышенными. Мы назвали это проблемой налога на криптовалюту здесь, на CryptoTrader.Tax, и вы можете узнать больше о том, почему биржи, такие как Coinbase, не могут предоставить своим пользователям точную налоговую информацию здесь .

Программное обеспечение для налогообложения криптовалют Подобно CryptoTrader.Tax, создан для автоматизации всего процесса крипто-налоговой отчетности, и все новые правила IRS уже встроены в механизм налоговой отчетности CryptoTrader.Tax. Вы можете создать необходимые крипто-налоговые формы . просто подключив биржи, импортировав свои сделки и создав отчеты одним нажатием кнопки.

Просто импортируйте эти отчеты в TurboTax . , отправьте их своему бухгалтеру или отправьте сами!

Приятно видеть, что IRS вносит ясность в вопрос налогообложения криптовалют и тем самым еще больше узаконивает растущую отрасль. Четкие указания регулирующих органов, несомненно, помогут более широкому внедрению на рынке. Когда правила ясны, всем становится комфортнее играть в игру.

Есть вопросы или комментарии? Просто напишите нам @CryptoTraderTax

Заявление об ограничении ответственности - этот пост предназначен только для информационных целей и не должен рассматриваться как совет по налогам или инвестициям. Пожалуйста, поговорите со своим налоговый эксперт , CPA или налоговый поверенный о том, как следует относиться к налогообложению цифровых валют.

Топ-8 скрытых затрат на обучение в колледже, о которых все забывают при составлении финансового плана

Возвращаете при инвестировании в фондовый рынок? Да, это возможно благодаря фондам ESG. Вот как вы можете приня…

Забыли указать криптовалюту в своих налогах?

Как изменились финансы американцев при Трампе

11 акций, которые доказывают, что скучно - красиво