Многие ETF с низкой волатильностью на самом деле делают то, что обещали:приносят меньшие убытки на падающих рынках.

Идея фондов с низким объемом:покупайте акции с наименьшими движениями вверх и вниз. Теоретически эти акции пострадают меньше на падающем рынке.

Два важных следствия теории:

Поскольку эти фонды менее волатильны, у вас меньше шансов запаниковать и продать в период спада. А поскольку ваши убытки будут меньше, чем у разнообразного ETF, вы должны вернуться к прибыльности быстрее, чем ETF, который просто отслеживает 500-фондовый индекс Standard &Poor’s.

Особо следует упомянуть эти три низковольтных ETF:

Внимательно посмотрите, как ETF строят свои портфели. Низковолатильный ETF Invesco S&P 500 (SPLV, $ 47,35), например, просто инвестирует в 100 наименее волатильных акций S&P 500 и дает наименее волатильным акциям наивысший вес. Фонд восстанавливает свои активы каждый квартал.

iShares Edge MSCI Min Vol USA ETF (USMV, 54,11 долл. США) использует индекс MSCI USA Index, несколько более полный индекс, который включает компании со средней капитализацией. Фонд выбирает наименее волатильные акции в каждом секторе промышленности, обеспечивая большую диверсификацию.

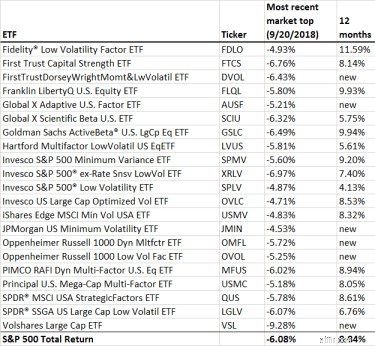

Вот краткое изложение низковолатильных ETF, смешанных с крупными компаниями, и их результаты по состоянию на 11 октября. Дивиденды и прибыль реинвестируются. Данные через Morningstar.