Риск и награда идут рука об руку.

Чем выше риск, тем выше награда.

Итак, если вы ищете более высокую прибыль, вам просто нужно увеличить риск. По крайней мере, это то, что нам говорит модель ценообразования капитальных активов (CAPM), используемая для расчета ожидаемой доходности акций.

Однако на разных рынках опыт был совершенно разным. Акции с низкой волатильностью в долгосрочной перспективе превосходили более волатильные акции.

Каким был опыт в Индии?

Было ли низковолатильное инвестирование более прибыльным, чем эталонные индексы, такие как Nifty и Sensex? В силу их конструкции можно ожидать, что такие индексы / акции будут иметь лучшую (более низкую) волатильность, чем Nifty или Sensex. Следовательно, даже если акции / индексы с низкой волатильностью могут предложить тот же уровень доходности при более низкой волатильности, вы получите лучшую доходность с поправкой на риск.

Давай узнаем.

Мы используем индексы общей доходности (включая дивиденды) для следующих 4 индексов.

Вы можете подробно прочитать о методологии на сайте NiftyIndices.

У нас есть ведущий индекс в Nifty. У нас есть пара индексов с низкой волатильностью и высокий индекс бета.

Хотя бета-версия не является идеальным индикатором абсолютной волатильности, она является индикатором волатильности по отношению к рынку и должна быть достаточно хороша, чтобы донести до нас суть этого упражнения. Рынок имеет бета-коэффициент 1. Если бета-коэффициент акции или портфеля фонда больше 1, акция / фонд более волатильны, чем рынок, и наоборот.

Мы сравниваем эффективность с 1 апреля 2005 г. по 21 августа 2020 г.

Индекс Nifty High Beta 50 был запущен в ноябре 2012 года.

Индекс Nifty 100 Low Volatility 30 был запущен в июле 2016 года.

Индекс Nifty Low Volatility 50 был запущен в ноябре 2012 года.

Таким образом, данные до соответствующих дат запуска проверяются на исторических данных. Вы должны использовать проверенные данные с некоторой долей скепсиса.

Кстати, низкая волатильность - это всего лишь инвестиционный фактор. Подробнее о факторном инвестировании , каковы различные факторы (стоимость, импульс, низкая волатильность, качество и т. д.) и как эти факторные инвестиции работали в прошлом, см. в этом сообщении.

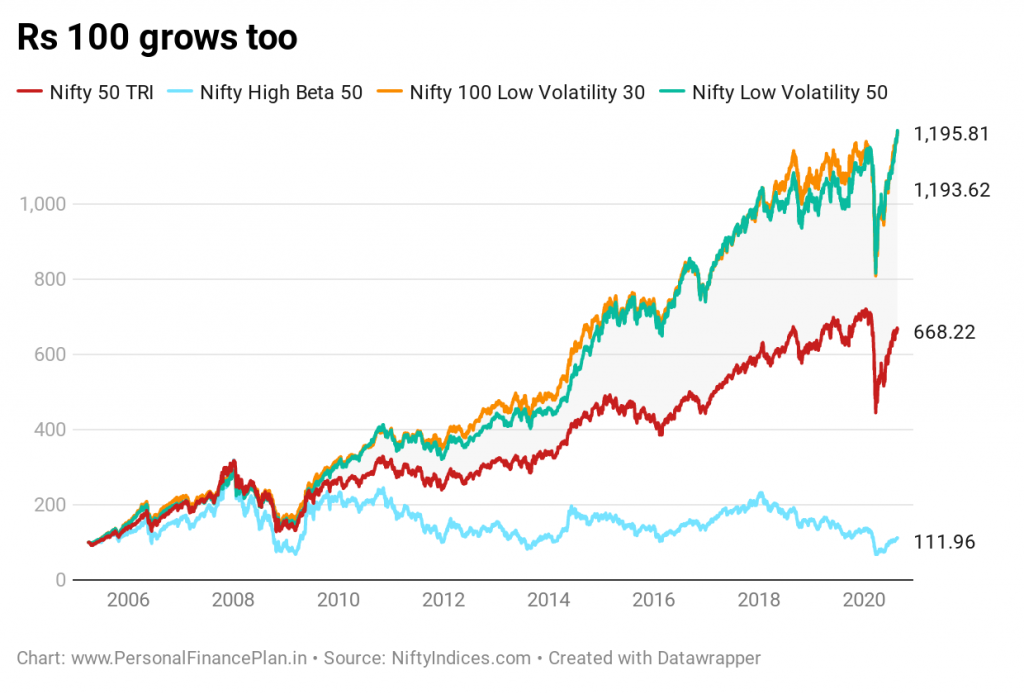

Давайте сначала рассмотрим единовременное вложение 1 апреля 2005 г.

Показатели индекса Nifty High Beta 50 поразительно плохи. Инвестиции в высокий бета-тест кажутся полным провалом даже при тестировании на исторических данных.

Nifty 50 TRI вырос до 668,22. CAGR 13,7% в год

Индекс Nifty High Beta 50 вырос до 111,96. CAGR 0,7% в год

Nifty 100 Low Volatility 30 вырос до 1193,62. CAGR 17,5% в год

Nifty Low Volatility 50 вырос до 1195,81. CAGR 17,5% в год

Инвестиции с высокой бета-версией обернулись катастрофой.

Индексы с низкой волатильностью показали себя намного лучше, чем Nifty 50 TRI.

Эффективность индексов Nifty 100 Low Volatility 30 и Nifty Low Volatility 50 схожа по большинству параметров (и не только по единовременным инвестициям).

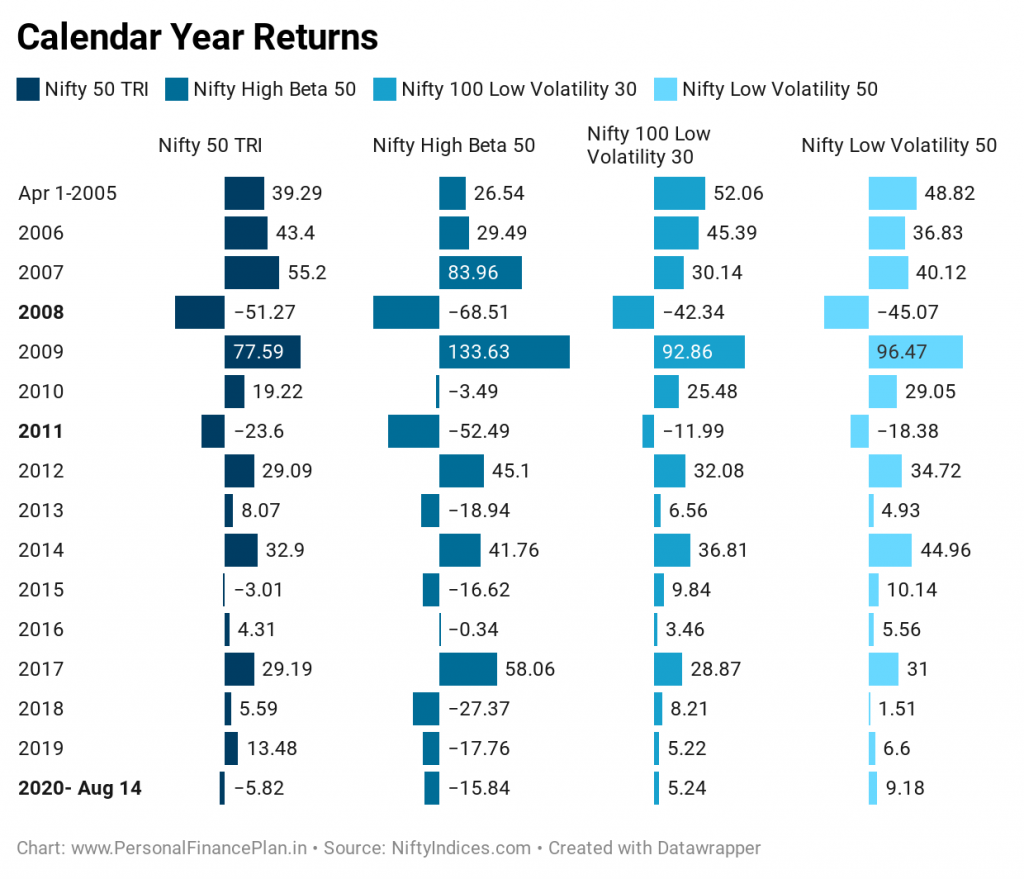

Отличные 50 :Лучшая производительность за 2 года. Худшие результаты за 3 года.

Nifty High Beta 50 :Лучшая производительность за 4 года. Худшие результаты за 11 лет. Вау!

Nifty 100 с низкой волатильностью 30 :Лучшая производительность за 5 лет. Худшие результаты за 2 года.

Отличная низкая волатильность 50 :Лучшая производительность за 5 лет. Худший результат ни за один год.

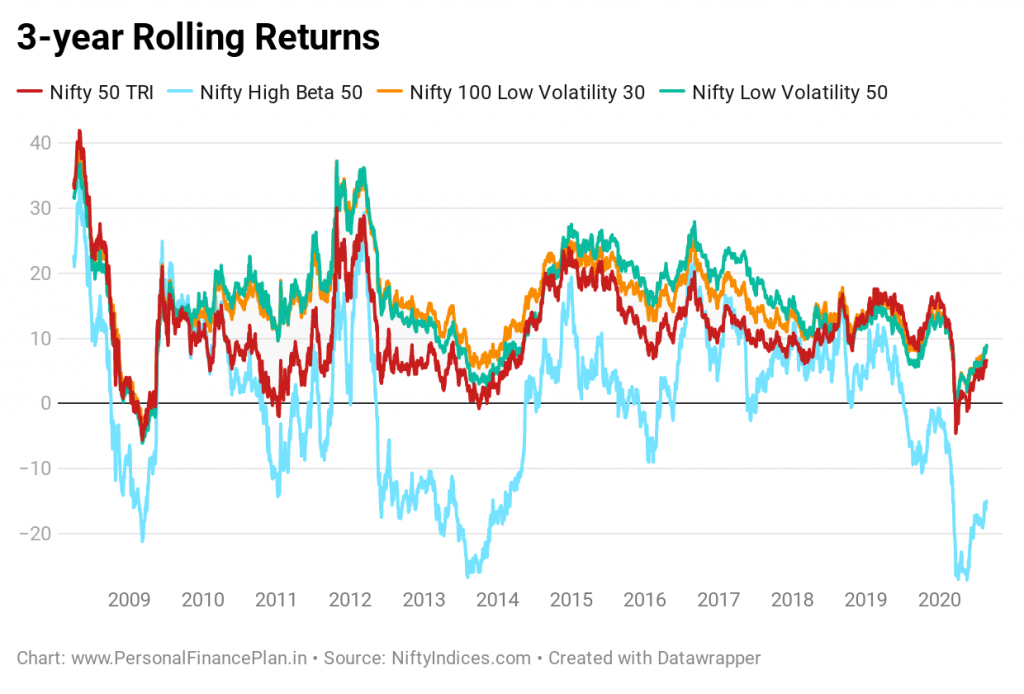

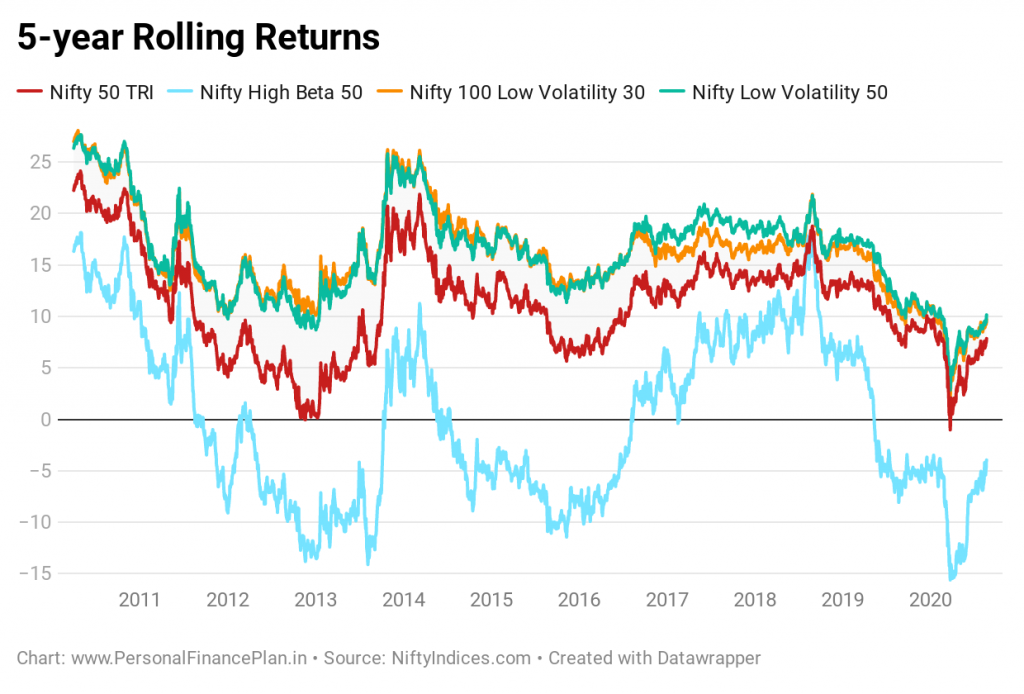

Давайте посмотрим на скользящую доходность за 3 и 5 лет.

Оба индекса низкой волатильности показали себя лучше, чем индекс Nifty 50.

Nifty High Beta 50 болезненна. Вы бы потеряли деньги даже в долгосрочной перспективе.

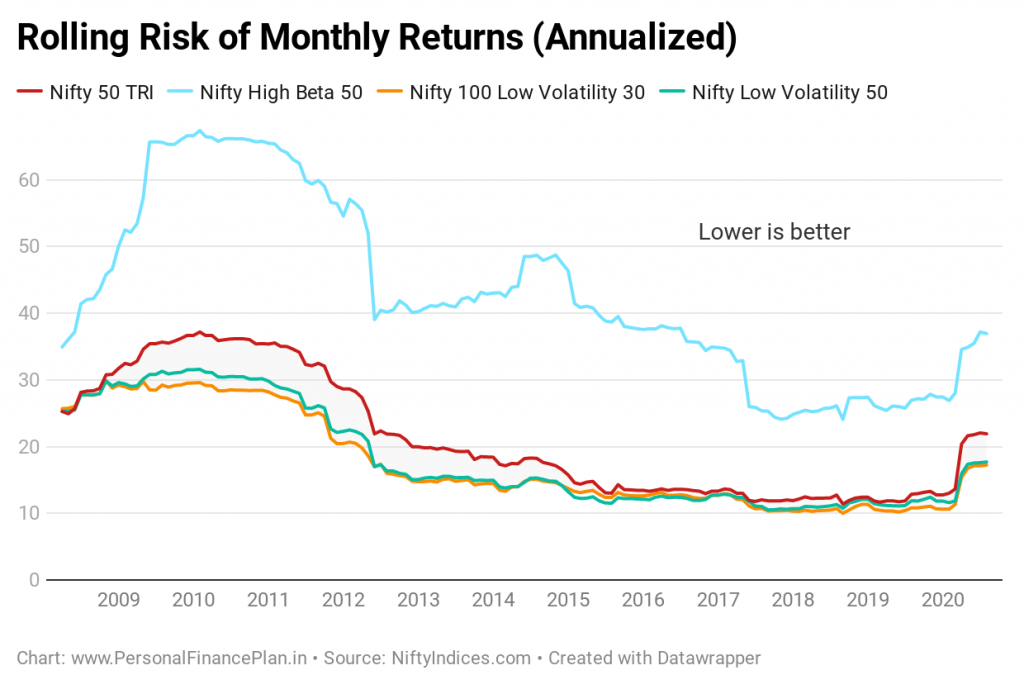

Вы ожидаете, что индексы низкой волатильности будут иметь низкую волатильность, а индекс высокой бета будет более волатильным. В конце концов, это основа этих показателей.

Эти отношения соответствуют ожидаемым.

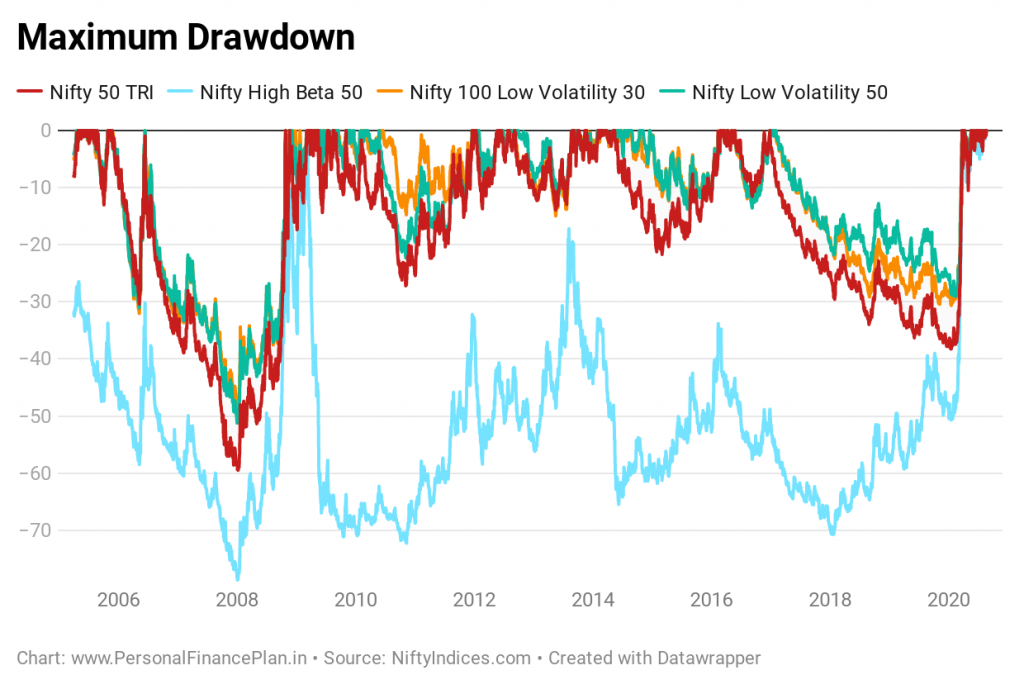

Что касается просадок, то чем меньше мы говорим о высоком бета-индексе, тем лучше. Какая катастрофа !!!

Индексы низкой волатильности довольно хорошо справляются с просадками. Просадка почти всегда ниже, чем у Nifty 50. Впечатляет.

На мой взгляд, более низкая просадка является основной причиной того, почему Nifty 100 Low Volatility 30 и Nifty Low Volatility 50 превзошли Nifty 50 по всем параметрам.

За 4 календарных года (включая текущий) Nifty 50 TRI дал отрицательную доходность (2008, 2011, 2015 и 2020 (до 20 августа)), оба индекса с низкой волатильностью значительно превзошли Nifty.

Выше мы видели, что индексы с низкой волатильностью работают лучше, чем Nifty 50.

Существует ETF от ICICI Prudential AMC, отслеживающий индекс низкой волатильности Nifty 100 30. Он был запущен в июле 2017 года. Если вы видите преимущества низковолатильного инвестирования, вы можете рассмотреть возможность инвестирования в этот ETF. В апреле 2021 года AMC также запустила ICICI Prudential Nifty Low Vol 30 FoF. Этот FoF будет инвестировать в вышеупомянутый ETF.

Итак, если вы хотите инвестировать в акции с низкой волатильностью и не имеете демат-счета (или не хотите торговать и решать проблемы Price-NAV в ETF), вы можете инвестировать в FoF. Если вы уверены в достоинствах инвестиций с низкой волатильностью, вы можете рассматривать такие инвестиции как замену активно управляемым фондам с большой капитализацией.

Пожалуйста, поймите, что это НЕ РЕКОМЕНДАЦИЯ инвестировать в этот ETF или FoF.

Помните:ни одна стратегия, какой бы хорошей она ни была, не работает постоянно. У вас должно быть терпение и способность признать, что это может иметь неприятные последствия. Нет никаких гарантий, что в будущем индексы с низкой волатильностью превзойдут Nifty 50.

К счастью, индексного фонда Nifty High Beta 50 Index нет. В любом случае вы должны избегать этого индекса.

Хотя мы можем спорить о самом эффективном индексе, нет никаких сомнений в том, что наихудший индекс ». Индекс Nifty High Beta 50 принес наихудшие единовременные доходы. Это худшие результаты по 3-летней и 5-летней скользящей доходности. И не только это, но и такая низкая доходность, с высочайшей волатильностью и самыми глубокими просадками. Плохо по всем возможным критериям. Следовательно, должно быть легко избежать такой инвестиционной стратегии. Что ж, не все так просто.

Несмотря на такие низкие показатели, он был лучшим индексом (из 4 рассмотренных индексов) за 4 из 14 полных лет (2007, 2009, 2012, 2017). В 2014 году это была вторая секунда. Сама по себе статистика неплохая. Это пример :ни одна стратегия, какой бы плохой она ни была, все время терпит неудачу. В этом и заключается ловушка.

Если вы посмотрите только на недавние прошлые показатели акций / фондов, вы можете увлечься такими акциями или стилем инвестирования. Хотя я не проверял это, это (хорошая производительность High Beta), вероятно, будет примерно в то время, когда акции с малой капитализацией (или индекс малой капитализации) показали себя очень хорошо.

Вы также можете посмотреть недавний обвал фондового рынка в марте 2020 года.

С 1 февраля 2020 г. по 23 марта 2020 г. , Nifty High Beta потеряла 46,7%. Отличные 50 (34,6%). Nifty 100 Low Volatility 50 (27,2%). Отличная низкая волатильность 50 (26,4%)

С 23 марта 2020 г. индекс Nifty High Beta Index вырос на 64% (по состоянию на 21 августа 2020 г.). Nifty 50 TRI вырос на 50,2%. Nifty 100 Low Volatility 30 (47,5%). Отличная низкая волатильность 50 (46,5%).

Друг хороших времен, если таковой был.

Не нужно радоваться. Это убьет вас в плохие времена.

Просто посмотрите на количество отрицательных доходов в плохие времена для индекса.

2009 г. (-68,5%)

2011 (-52,49)

2013 г. (-18,94%)

2015 (-16,62%)

2018 (-27,37%)

2019 (-17,76%)

2020 г. (до 20 августа):-15,84%

Вы не можете так часто терять деньги и при этом оставаться на вершине. Ключ к успеху в инвестициях - меньше терять.

Когда вы теряете 20%, вам нужно заработать 25% (на исчерпанном капитале), чтобы выйти на уровень безубыточности.

Когда вы теряете 50%, вам нужно заработать 100%, чтобы выйти на уровень безубыточности.

Таких акций или индексов следует строго избегать.

Я рад, что нет индексного фонда, который бы воспроизводил показатели этого индекса. Не ждите и такого продукта в ближайшее время. Глупо будет запускать один.

Однако разве многие из нас не инвестируют таким образом?

Разве нас не привлекают рынки, когда рынки бурно растут? И теперь мы знаем, какие фонды должны быть в очень хорошем состоянии в то время? Если такие инвесторы посмотрят на результаты только за последние несколько месяцев, они выберут не те акции или фонды. За этим последует разрушение богатства и разочарование в фондовых рынках.

За последние несколько месяцев мы протестировали различные инвестиционные стратегии и идеи и сравнили их эффективность с портфелем Buy-and-Hold Nifty 50. В некоторых из предыдущих сообщений мы упоминали:

Индекс низкой волатильности 30 Nifty 100

Индекс Nifty Low Volatility 50

Индекс Nifty High Beta 50

Менее понятная взаимосвязь между риском и вознаграждением

СЧА прямых паевых инвестиционных фондов выше, поэтому инвесторы получат меньше паев:это плохо?

12 способов, которыми правительство помогает вам во время пандемии

Вот 3 уникальных пособия по социальному обеспечению - соответствуете ли вы критериям?

Как заполнить заявление о выходе из штата Орегон

CapitalVia Global Research объясняет:почему важны инвестиционные консультации?