В наши дни рынки США выглядят очень дорогими, но есть еще много возможностей для инвестирования, особенно в международные акции.

В июле индекс S&P 500 показал рост шестой месяц подряд. Индекс, который отслеживает результаты деятельности 500 крупнейших компаний, котирующихся на фондовых биржах США, теперь вырос на 18% с начала года и торгуется на рекордно высоком уровне. Для сравнения:индекс MSCI All Country World Index без учета США за тот же период вырос на 5,3%.

Международные акции отставали по разным причинам, в том числе из-за встречного ветра с дельтовидным вариантом и опасений по поводу возобновления деятельности, а также из-за недавнего падения китайских акций, поскольку правительство ужесточило правила для технологических компаний и компаний с частным обучением.

Тем не менее, это превосходство в S&P 500 теперь имеет индикатор BofA для продажи, указывающий на большой оптимизм в американских акциях - настолько сильный, что он приближается к рыночному сигналу о «продаже». Индикатор наиболее близок к сигналу "продавать" с мая 2007 года, во время финансового кризиса. «Мы обнаружили, что оптимизм Уолл-стрит в отношении акций является надежным противоположным индикатором», - говорит Савита Субраманиан, аналитик по фондовому и количественному анализу BofA Securities.

Поскольку рынки США потенциально готовы к откату, это кажется привлекательным временем для поиска лучших цен на международные акции.

Мы проверили компании в соответствии с предполагаемым ростом прибыли на акцию (EPS) в течение следующих двух лет, низким соотношением форвардной цены к прибыли (P / E), что указывает на то, что акции могут быть недооценены, рейтингами аналитиков и тем, торгуются ли они на крупная фондовая биржа США.

Вот семь международных акций, которые могут быть надежными инвестициями по принципу "покупай и держи". С оговоркой, что китайские акции в последнее время были нестабильными на фоне череды правительственного регулирования, мы включили две быстрорастущие высококачественные акции из Китая, которые, тем не менее, выглядят привлекательно в долгосрочной перспективе.

К настоящему времени миру известно название AstraZeneca . (59,39 манатов) на разработку вакцины против COVID-19. Однако фармацевтические инвесторы давно знают, что эта английская компания занимает лидирующие позиции среди международных компаний благодаря своим самым популярным препаратам, в том числе препаратам для борьбы с высоким уровнем холестерина Crestor и Nexium, которые лечат кислотный рефлюкс.

Срок действия патентов на оба этих препарата истек, в том числе и другой популярный препарат Симбикорт (от астмы). Тем не менее, AstraZeneca развивает «одну из самых сильных» цепочек поставок среди фармацевтических компаний с несколькими лекарствами, обладающими «блокбастерным потенциалом», - пишет аналитик Morningstar Дэмиен Коновер в исследовательской записке. Сюда входят лекарства от рака Tagrisso и Imfinzi, а также лекарства от респираторных заболеваний и диабета.

«Сильная линейка препаратов нового поколения Astra должна значительно компенсировать потери продаж из-за конкуренции со стороны новых генериков», - говорит Коновер. Более того, недавно завершившееся приобретение Alexion за 39 миллиардов долларов могло бы «диверсифицировать денежные потоки на рынок редких заболеваний, что должно помочь Astra последовательно реинвестировать в исследования и разработки, поддерживая широкий ров компании», - добавляет он.

Аналитики Jefferies говорят, что приобретение Alexion подразумевает, что сделка увеличит прибыль от 30 центов на акцию до 40 центов на акцию, что, согласно недавнему сообщению, должно «успокоить нервы».

AstraZeneca также недавно сообщила о продажах во втором квартале, которые превзошли ожидания Уолл-стрит. Однако, по мнению аналитиков, валовая прибыль снизилась, вероятно, из-за увеличения поставок некоммерческой вакцины против COVID-19.

Jefferies имеет рейтинг "Покупать" акции медицинских компаний с целевой ценой в 68,50 долларов. Аналитики компании говорят, что ее акции торгуются с благоприятной оценкой в рамках европейской фармацевтической отрасли, даже с учетом «опережающего профиля роста» компании. Между тем, аналитики считают, что «множество катализаторов трубопроводов и новые запуски должны способствовать постоянному развитию».

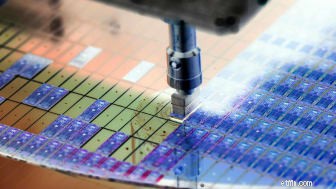

Глядя на лучшие международные акции, трудно не упомянуть STMicroelectronics . (STM, 42,33 доллара США). STM - один из крупнейших производителей микросхем в Европе, клиентами которого являются Apple (AAPL), Tesla (TSLA), HP (HPQ), Samsung и Huawei.

Базируясь в Женеве, компания производит широкий спектр микросхем, от микроконтроллеров (небольших компьютеров на одном кристалле) до более сложных датчиков, используемых в смартфонах и беспилотных транспортных средствах. Правительствам Франции и Италии в совокупности принадлежит 27,5% компании.

Производитель микросхем сообщил о прибыли за второй квартал, которая превзошла консенсус-ожидания Уолл-стрит, а также повысила прогноз продаж на год. Во время разговора с клиентами о прибылях и убытках генеральный директор Жан-Марк Чери указал на «высокий спрос» на фоне продолжающейся нехватки микросхем во всем мире, что потребовало «сложных» обсуждений с клиентами о распределении ресурсов. Компания наращивает производственные мощности, чтобы удовлетворить спрос.

Согласно недавнему сообщению, BofA Global Research подтвердила свою рекомендацию "Покупать" акции STM с целевой ценой в $ 49. В отчете говорится, что многие ключевые финансовые показатели STM во втором квартале превзошли ожидания:продажи, валовая прибыль, прибыль до уплаты процентов и налогов (EBIT) и прибыль на акцию. Результаты дивизиона также превзошли ожидания по всем параметрам. Компания также недавно запустила трехлетнюю программу обратного выкупа акций на сумму до 1,04 миллиарда долларов.

Canaccord Genuity также имеет рейтинг "Покупать" на STM после оптимистичного отчета о прибылях и убытках с целевой ценой в 51 доллар. И хотя аналитик Baird Тристан Герра имеет нейтральный рейтинг («Держать») по акциям, он отмечает, что валовая маржа STM в 40% находится на 20-летнем максимуме. Более того, компания забронировала заказы на срок до 18 месяцев, поскольку поставки остаются ограниченными.

FinVolution Group (FINV, $ 5,78) - это онлайн-кредитор из Шанхая, который предлагает в основном краткосрочные потребительские ссуды физическим лицам, не обслуживаемым или недостаточно обслуживаемым традиционными финансовыми учреждениями.

По состоянию на конец июня на платформе FinVolution было 130,8 миллиона зарегистрированных пользователей. Компания также сообщила о 1,2 млн новых заемщиков во втором квартале, что на 500,5% больше, чем годом ранее. В то время как ее рынок в основном находится в Китае, компания расширяется за границу на Филиппинах, Индонезии и Вьетнаме. FinVolution зарабатывает деньги, взимая комиссию за транзакционные услуги.

Согласно недавнему отчету, UBS повысил рейтинг акций до "Покупать" с "нейтрального" с целевой ценой в 11 долларов, а не с 2,10 доллара. Аналитик Алекс Ле отмечает, что компания сообщила об "относительно стабильной" прибыли, несмотря на неопределенность, связанную с COVID-19 в 2020 году. FinVolution также переходит на обслуживание клиентов с более высоким кредитным качеством и более низкими ценами.

Ле оптимистично оценивает перспективы роста компании, поскольку конкуренция со стороны основных онлайн-платформ снижается, а консолидация отрасли продолжается из-за ужесточения правил. По его словам, лаборатория UBS Evidence Lab показывает, что приложение FinVolution PPDai продолжало расти во втором квартале 2021 года по сравнению с предыдущим кварталом.

Jefferies также имеет рейтинг "Покупать" для FinVolution с целевой ценой в 9,20 доллара для международных акций. Согласно недавнему исследованию, это по-прежнему 60% -ная скидка по сравнению со средним показателем интернет-сектора. Одна из причин этой скидки - изменяющаяся нормативно-правовая среда в Китае для онлайн-кредитования. Другие риски включают потенциально более высокие маркетинговые затраты на привлечение новых пользователей и неопределенность макросреды, которая может повысить коэффициент просрочек. Тем не менее, целевая цена представляет собой предполагаемый потенциал роста в 59,2% от текущего уровня FINV.

Химакс Технологии (HIMX, $ 12,04) - второе название полупроводников, представленное в этом списке международных акций. HIMX - производитель микросхем без фабрики, то есть она разрабатывает микросхемы и заключает контракты на производство, а ее интегральные схемы используются в дисплеях для телевизоров, ноутбуков, смартфонов и другой бытовой и автомобильной электроники.

В начале августа тайваньская компания сообщила о выручке во втором квартале в размере 365,3 миллиона долларов, что почти вдвое превышает ее результаты по сравнению с предыдущим годом. Прибыль выросла до 62,3 цента на ADS - против 1 цента на ADS во втором квартале 2020 года - и выручка, и прибыль превысили консенсус-прогнозы.

Аналитик Baird Тристан Герра описывает Himax как «дифференцированную» технологическую компанию, которая занимается не только светскими дисплеями, но и новыми потребительскими технологиями, такими как 3D-зондирование. Эта технология позволяет компьютерам имитировать человеческое зрение, определяя глубину, длину и ширину объектов. «Химакс» является «ведущим поставщиком» компонентов 3D-зондирования, - пишет он в недавней заметке.

Gerra имеет рейтинг опережающей динамики по акциям, что эквивалентно покупке, и считает, что компания должна и дальше извлекать выгоду из среды сильного роста единиц своей продукции в 2022 году, в то время как ассортимент продукции и цены, как ожидается, будут поддерживать маржу выше этого уровня. год. Более того, Himax "не видит замедления темпов роста автомобильного спроса", - говорит он.

«Бизнес, не связанный с драйверами, должен увидеть впереди значительный переломный момент, обусловленный новыми продуктами и успехами в дизайне, которые будут дополнять текущие сильные основы основного бизнеса», - добавляет Герра.

В долгосрочной перспективе он считает, что Himax будет хорошо позиционироваться как ключевой игрок на рынке дополненной реальности. Что касается международных акций, то, по крайней мере, по мнению Герры, этот будет иметь высокую доходность. Его целевая цена на HIMX составляет 20 долларов, что предполагает ожидаемый потенциал роста более 66%.

Petroleo Brasileiro (PBR, 10,10 долл. США), или Petrobras, является государственной нефтяной компанией в Бразилии и занимает четвертое место в рейтинге. 181 среди крупнейших мировых компаний в рейтинге Fortune Global 500. Petrobras, крупнейшая нефтегазовая компания в Латинской Америке, занимается добычей (добыча сырья) и переработкой (снабжение потребителей нефтепродуктами) энергетической компанией.

Недавно Petrobras сообщила о рекордной прибыли за второй квартал, которая превзошла ожидания Street, компенсировав убыток годичной давности из-за восстановления цен на нефть и высокого спроса на электроэнергию и природный газ. Выручка также превзошла прогнозы аналитиков:более чем вдвое по сравнению с прошлым годом и составила 18 миллиардов долларов.

Компания почти утроила свой свободный денежный поток до 9 миллиардов долларов по сравнению с тем же кварталом 2020 года. Чистый долг снизился на 25% до 53,3 миллиарда долларов по сравнению с аналогичным периодом прошлого года. PBR также объявила о выплате дивидендов в размере 6 миллиардов долларов за 2021 год.

UBS имеет рейтинг "Покупать" акции Petrobras после более сильных, чем ожидалось, результатов за второй квартал. Инвестиционный банк имеет рейтинг с февраля, сохраняя его даже после того, как акции резко упали из-за смены генерального директора. В недавней записке UBS говорится, что падение акций было "чрезмерной реакцией".

Что касается международных акций, аналитики очень любят этот. Credit Suisse и Scotiabank повысили рейтинг акций до "лучше рынка" ("покупать") после отчета о прибылях и убытках.

Однако периодически возникает риск политического вмешательства. Предыдущий генеральный директор был отправлен в отставку в начале этого года после ссоры с президентом Бразилии Жаиром Болсонару по поводу роста цен на топливо. Президент столкнулся с давлением со стороны водителей грузовиков, протестовавших против повышения цен на дизельное топливо. Пока что нынешний генеральный директор Хоаким Сильва и Луна пообещал продолжить выполнение существующего бизнес-плана и представил сильный отчет о прибылях и убытках, из-за которого в начале этого месяца акции энергетических компаний резко выросли.

Растущий спрос на железную руду и медь в странах с восстанавливающейся экономикой во всем мире помогает поддерживать бизнес Rio Tinto . (RIO, 72,52 долл. США), одной из крупнейших в мире горнодобывающих и металлургических компаний. Лондонская корпорация сообщила о самых высоких доходах в первой половине 2021 года, а также объявила о выплате дивидендов в размере 9,1 миллиарда долларов.

Когда дело доходит до международных акций, аналитик Argus Research Дэвид Коулман нацеливается на значительный потенциал роста этих акций в соответствии со своей целевой ценой в 108 долларов.

«Rio Tinto улучшила свои операционные показатели и бухгалтерский баланс за счет сокращения затрат и продажи непрофильных активов», - говорит он. «Компания также продолжает возвращать денежные средства акционерам за счет увеличения дивидендов. Компания традиционно показывала хорошие результаты в трудные экономические времена и, на наш взгляд, имеет сильные возможности для долгосрочного роста».

Помимо завышенной целевой цены, Коулман ставит RIO на позицию "Покупать".

Аналитик Morningstar Мэтью Ходж называет прибыль Rio Tinto за первое полугодие «очень высокой». Скорректированная чистая прибыль компании после уплаты налогов почти утроилась по сравнению с прошлым годом за счет повышения цен на сырьевые товары.

В долгосрочной перспективе, по мнению Ходжа, Rio Tinto является «одной из немногих горнодобывающих компаний, получающих прибыль в течение товарного цикла» из-за ее «активов, превышающих средний уровень по сравнению с аналогами». Он добавляет, что операции RIO расположены в основном в более безопасных убежищах Австралии, Северной Америки и Европы, хотя компания представлена на шести континентах.

Кроме того, еще одним положительным моментом является то, что у компании есть «большой» портфель долгосрочных активов с низкими эксплуатационными расходами, пишет аналитик в отчете.

Baidu (BIDU, $ 137,65) - другое имя из Китая, включенное в этот международный список акций. Он уступает только Google Alphabet (GOOGL) с точки зрения крупнейшей поисковой системы в мире и контролирует более 70% рынка поисковых систем в Китае. Его обширная империя также включает карты, облачное хранилище, сеть дополненной реальности, рекламную платформу, автономные транспортные средства, службу перевода, искусственный интеллект (ИИ), новости, социальные сети и игры, среди прочего.

Основанная в 2000 году Робином Ли, бывшим сотрудником Dow Jones &Co., и Эриком Сюй, Baidu стала первой китайской компанией, включенной в индекс Nasdaq-100 крупнейших нефинансовых компаний. Средняя рекомендация 35 аналитиков, следящих за акциями, отслеживаемых S&P Global Market Intelligence, - "лучше рынка" ("покупать").

Базирующаяся в Пекине компания Baidu в основном получает доход от рекламы и подписок на контент. Доходы от рекламы поступают в основном от поисковой системы, алгоритмы которой используют гиперссылки для измерения качества индексируемых веб-сайтов.

Другой основной источник дохода Baidu исходит от iQIYI (IQ), который является услугой, аналогичной Netflix (NFLX). BIDU выделился из IQ в 2018 году, но сохранил контрольный пакет акций. Эта онлайн-платформа для видео является одной из крупнейших в мире с полмиллиарда активных пользователей мобильных устройств в месяц.

Справедливая цена акций аналитика Morningstar Челси Тэм составляет 207 долларов. В своем отчете она пишет, что Baidu «недооценена» после распродажи на фоне неопределенности регулирования в Китае. Дельта-вариант COVID-19 также является фактором, который побудил ее снизить прогноз выручки на 2021 год на 5%. Тем не менее Тэм называет Baidu «лидером» в области искусственного интеллекта в Китае, поскольку его поисковая система работает на алгоритме, основанном на искусственном интеллекте. Это также одна из крупнейших и первых компаний, инвестирующих в ИИ в Китае.

В долгосрочной перспективе Baidu имеет широкую конкурентную среду из-за своей доминирующей доли на рынке поисковых систем, которую конкурентам «трудно» воспроизвести, говорит Тэм. Это преобладание дает положительный каскадный эффект. «Чем больше пользовательская база, тем больше пользовательских данных Baidu может собирать и анализировать, улучшая алгоритм поисковой системы и повышая релевантность результатов поиска. Пользователи получают более точные и точные рекомендации, что снижает вероятность использования пользователями другой поисковой системы».

Этот сбор пользовательских данных также дает Baidu преимущество, когда дело доходит до обслуживания персонализированной рекламы, что также приводит к более высокому доходу от рекламы. Аналитик говорит, что компания "создала сетевой эффект и положительную обратную связь" благодаря своему поисковому бизнесу.