Акции падают второй день подряд, поскольку Федеральная резервная система показала признаки того, что готовится, по крайней мере, надавить на чашу пунша.

В среду ФРС опубликовала протокол своего заседания Федерального комитета по открытым рынкам (FOMC), из которого видно, что, хотя центральный банк, похоже, намерен сохранить уровень процентных ставок по крайней мере в течение следующего года, он планировал замедлить ежемесячные покупки облигаций раньше. конец года.

«Забегая вперед, большинство участников отметили, что при условии, что экономика будет развиваться в целом, как они ожидали, они сочли целесообразным начать снижение темпов покупки активов в этом году», - говорится в протоколе.

Однако время любого сужения остается подвижной целью.

Боб Миллер, глава отдела фундаментальных фиксированных доходов Америки в BlackRock, говорит, что после июльского заседания FOMC «вероятность объявления в сентябре и октябрьской или ноябрьской даты начала постепенного сокращения этих покупок, на наш взгляд, значительно увеличилась с учетом данных о заработной плате за август. релиз, который выйдет в начале сентября, вероятно, станет самым важным фактором, который склонит чашу весов ».

«То, что мы слышали от должностных лиц ФРС после июльского заседания FOMC, было отражено в протоколах заседания; они разделились по срокам и механике процесса сокращения», - говорит Лоуренс Гиллум, стратег по фиксированной доходности независимого брокера-дилера. LPL Financial. «Протокол действительно показывает, что комитет в основном согласился с тем, что пропорциональное сокращение ипотечных и казначейских ценных бумаг имеет наибольший смысл, когда начинается процесс сокращения, что соответствует нашим ожиданиям».

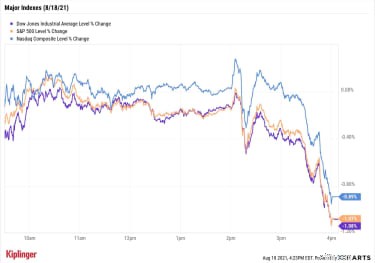

Основные индексы колебались между прибылями и убытками перед публикацией минут, а затем резко упали к закрытию.

Подпишитесь на БЕСПЛАТНОЕ Еженедельное письмо по инвестициям от Киплингера, чтобы получать рекомендации по акциям, ETF и паевым инвестиционным фондам, а также другие советы по инвестированию.

Промышленный индекс Доу-Джонса претерпел самый сильный спад примерно за месяц, упав на 1,1% до 34 960, во главе с Chevron (CVX, -2,7%). Крупнейшая нефтяная компания боролась вместе с остальным сектором энергетики, поскольку фьючерсы на сырую нефть в США (-1,7% до 65,46 долларов за баррель) упали из-за роста доллара США и роста опасений по поводу потенциального воздействия COVID на спрос.

S&P 500 снизился на 1,1% до 4 400, индекс Nasdaq Composite закрылись на 0,9% до 14 525, а акции с малой капитализацией Russell 2000 закрылся на 0,8% до 2 158.

«И ФРС, и участники рынка извлекли уроки из Taper Tantrum», - говорит Шон Бандазян, инвестиционный аналитик зарегистрированного инвестиционного консультанта Cornerstone Wealth. «Хотя мы ожидаем меньшего сюрприза на этот раз, все же есть основания полагать, что мы увидим волатильность во всех областях рынка с высокой чувствительностью к процентным ставкам».

Другие новости фондового рынка сегодня:

Хотите знать, кто еще недавно продавал? Уоррен Баффет.

Berkshire Hathaway (BRK.B), холдинговая компания, председателем и генеральным директором которой является Баффет, только что выпустила свою последнюю форму 13F. Ежеквартальная отчетность дает Баффетологам шанс получить представление о том, что Оракул из Омахи и его помощники делают со своими акциями - и это не так обнадеживает.

В настоящее время Berkshire сократила или закрыла больше позиций, чем было увеличено или инициировано в течение шести кварталов подряд, начиная с первого квартала прошлого года, затронутого COVID. В самом деле, Баффет нажал кнопку продажи 84 раза за этот период - по сравнению с всего лишь 35 покупками - в результате чего портфель акций Berkshire Hathaway сильно изменился по сравнению с тем, что было всего два года назад.

Итак, чем именно был занят Уоррен Баффет во втором квартале этого года?

Еще больше продаж.

Berkshire выгнала часть или все 11 инвестиций, добавив только три позиции… и «унаследовав» совершенно новую акцию своим бездействием. Читайте дальше, когда мы разберем каждое из последних рыночных движений Уоррена Баффета.

В вашем списке желаний финансовая свобода? Должен быть. Эти привычки не обязательно легко развить, но следуйт…

Что центральные банки могут сделать с нашими наличными

Как регулируются рынки капитала?

Как использовать чеки кредитной карты в ваших интересах

ZapERP занял место в списке 25 лучших программ для облачного учета