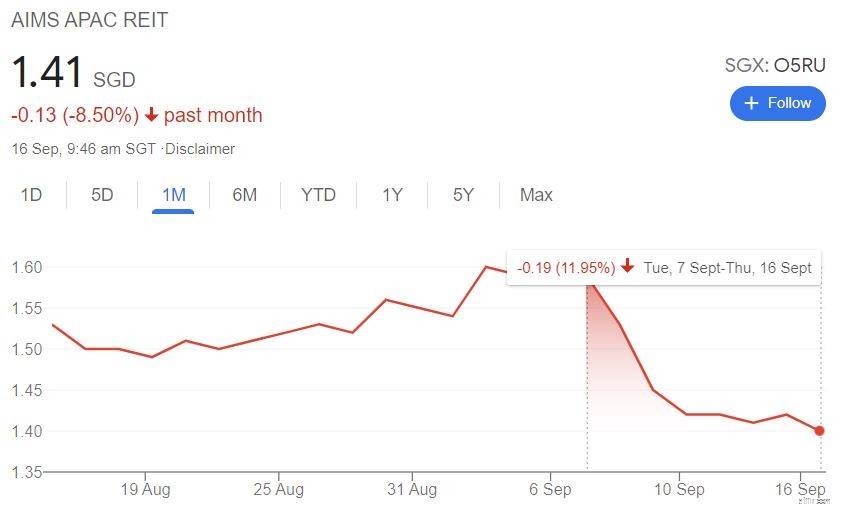

После объявления об отставке Ко Ви Ли с поста главного исполнительного директора (CEO) и исполнительного директора AIMS APAC REIT (AA REIT) цена ее акций резко упала. На момент написания статьи он снизился примерно на 12%.

Руководство сообщило в СМИ, что г-н Кох уходит в отставку после почти восьми лет работы в качестве генерального директора, чтобы «преследовать другие профессиональные интересы», и Рассел Нг займет эту должность.

Итак, что пошло не так? Были ли внутренние разногласия по поводу направления компании? Является ли это признаком того, что с компанией должно произойти что-то важное? Неужели рынок пока не доверяет новому генеральному директору?

Как инвесторы, мы должны избегать таких спекуляций и вместо этого смотреть на основы компании и управление. Но прежде чем я объясню дальше, давайте вытащим слона из комнаты.

Я искал в Интернете, но не смог найти никакой существенной информации, объясняющей падение цены. Но я узнал, что г-н Кох начал работать в AIMS APAC в качестве менеджера в 2008 году, а в 2014 году стал директором. Оглядываясь назад, можно сказать, что он долгое время работает в компании, что дает пайщикам некоторую уверенность. Я уверен, что его отставка многих озадачила.

С другой стороны, его преемник Рассел Нг относительно молод, ему 40 лет, но он не новичок. Несмотря на то, что он присоединился к AIMS APAC только в 2020 году, г-н Нг обладает более чем 18-летним опытом в области инвестиций в недвижимость, управления активами и корпоративного финансирования в Азии и Австралии. До прихода в компанию он работал на руководящих должностях по управлению фондами и инвестициями в нескольких перечисленных REIT и фондах прямых инвестиций, включая Lendlease, AEP Investment Management и Mapletree Logistics Trust. Однако, даже имея эту информацию, мы все еще не можем составить четкое представление о том, что вызвало снижение цен на акции.

Итак, давайте отложим все это в сторону и вместо этого сосредоточимся на основах компании.

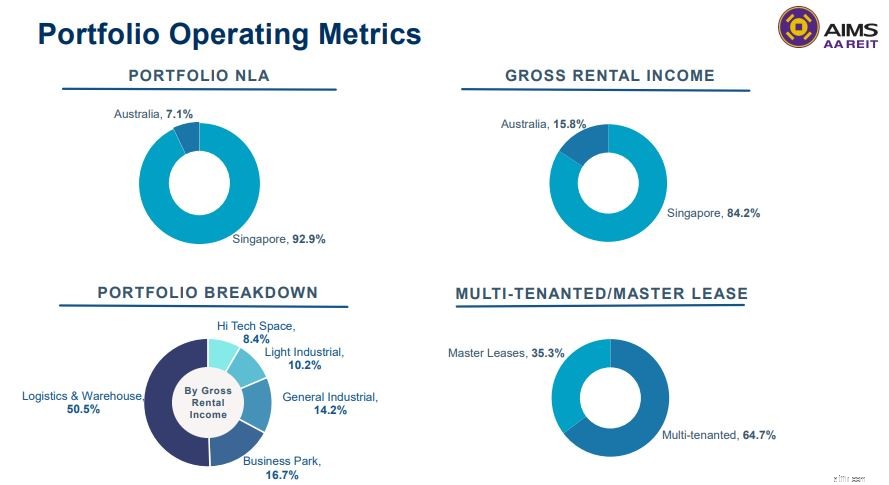

AIMS APAC REIT — это промышленная REIT, котирующаяся на SGX с апреля 2007 года. В настоящее время REIT владеет 26 объектами недвижимости в Сингапуре и 2 объектами недвижимости в Австралии. .

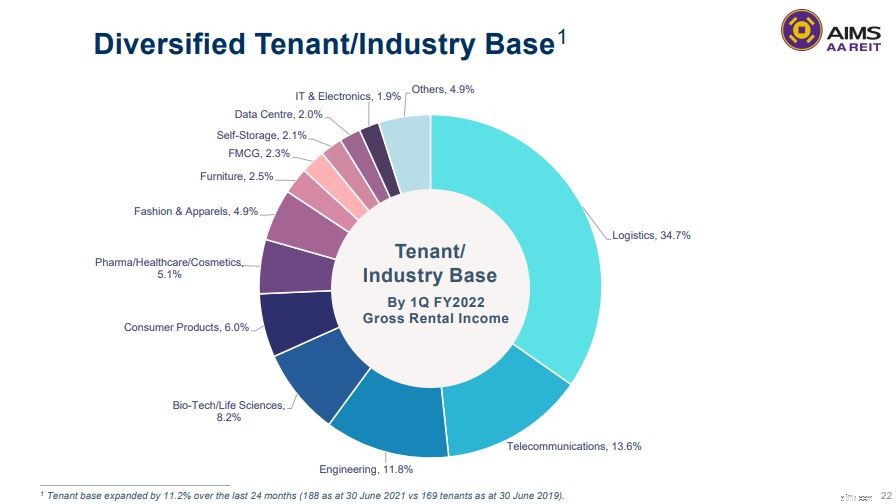

Как показано на рисунке выше, на Сингапур приходится большая часть портфеля AA REIT и валового дохода от аренды. . На отрасль логистики и складского хозяйства, которая оставалась устойчивой во время пандемии, приходится более половины ее портфеля. Оставшаяся половина состоит из бизнес-парков, общепромышленных, легкопромышленных и высокотехнологичных помещений.

Интересно, что большая часть сингапурской недвижимости AA REIT принадлежит корпорации Jurong Town Corporation на правах аренды. Таким образом, Управляющий заявил в своем финансовом отчете о своем намерении сбалансировать свой портфель активов в собственность, чтобы свести к минимуму последствия сокращения срока владения землей. Другими словами, в ближайшие годы AA REIT будет расширять свои зарубежные операции, особенно в Австралии.

Еще одним важным событием стало то, что AA REIT недавно была включена в Сингапурский шариатский индекс FTSE Russell ST и Сингапурский индекс малой капитализации MSCI. . Это важная веха для REIT, и ожидается, что она повысит ее общую осведомленность и повысит ее торговую ликвидность.

Учитывая, что 50,5 % портфеля AA REIT по валовому доходу от аренды приходится на долю логистики и складских услуг, доход компании во время пандемии оставался устойчивым. по сравнению с другими REIT.

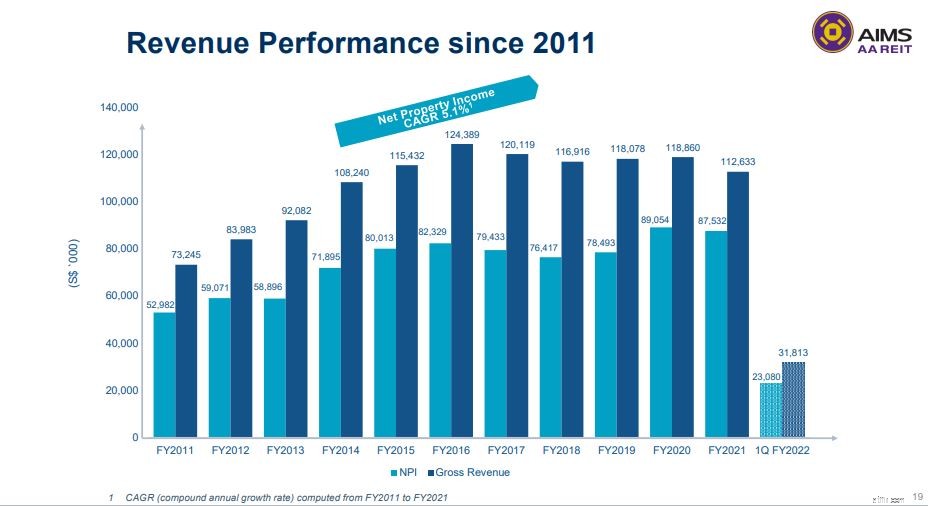

Валовая выручка AA REIT за 2021 финансовый год, составившая 112,6 млн долларов, снизилась на 5,2% по сравнению с валовой выручкой за 2020 финансовый год в размере 118,9 млн долларов. Это произошло в первую очередь из-за облегчения арендной платы, которую он предоставил арендаторам, пострадавшим от пандемии, более низких отчислений от его международного бизнес-парка из-за преобразования основных договоров аренды в аренду с несколькими арендаторами, а также истечения срока действия предыдущего основного договора аренды в 541 Yishun Industrial Park. A в апреле 2020 г. Стоит отметить, что новый основной арендатор дома 541 Yishun начал платить арендную плату только в январе 2021 г., почти на год позже предыдущего арендатора.

Положительным моментом является то, что AA REIT начала собирать годовые взносы от штаб-квартиры Boardriders Asia Pacific (приобретенной в июле 2019 г.), недавно отремонтированной 3 Tuas Avenue 2 (с марта 2020 г. и далее) и 7 Bulim Street (приобретенной в октябре 2020 г.) . Все это помогает сгладить последствия пандемии.

Переходя к последнему отчету о доходах, мы видим, что REIT движется к общему восстановлению. Валовая выручка за первый квартал 2022 финансового года составила 31,8 млн долларов, что на 16,8% выше, чем в предыдущем году. Аналогичным образом, его чистый доход от собственности увеличился на 23,9% и составил 23,1 млн долларов США. Однако мы также должны принять к сведению, что это значительное улучшение связано с низкой базой.

Если предположить, что AA REIT сможет сохранить свою прибыль в следующие три квартала, мы можем ожидать, что ее валовая выручка составит примерно 127,3 млн долларов, что на 7% больше, чем до пандемии. Это отличное число, но на первый взгляд оно не так впечатляет, если рассматривать только результаты первого квартала 2022 финансового года.

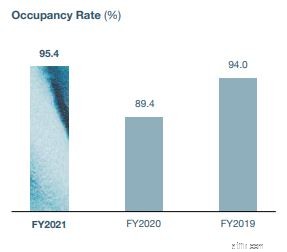

За последние три года заполняемость AA REIT была непостоянной. , но это, несомненно, влияние пандемии, поэтому мы не должны слишком сильно его наказывать.

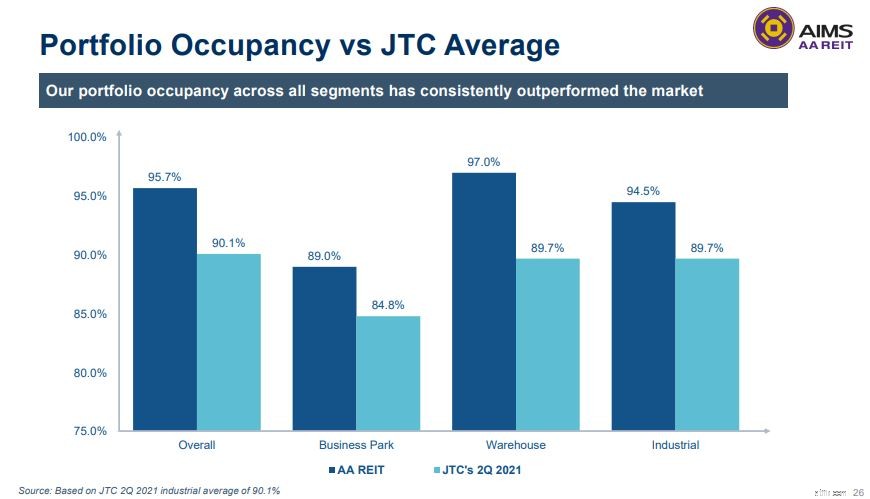

Сравнивая общий уровень промышленной загрузки во втором квартале 2021 года, который, по данным JTC, составлял 90,1%, AA REIT показал превосходные результаты. Исходя из этого, мы можем сделать вывод, что уровень заполняемости AA REIT на 95,4% в 2021 финансовом году выше, чем в среднем по отрасли, а его активы более высокого качества.

Портфель AA REIT поддерживается 188 арендаторами в 28 объектах недвижимости в Сингапуре и Австралии и происходит из самых разных отраслей промышленности. Семь из десяти ведущих арендаторов принадлежат к устойчивым секторам, таким как логистика и складское хозяйство, биомедицина и медико-биологические науки, телекоммуникации и операторы центров обработки данных.

Тем не менее, 3 лучших арендатора приносят относительно большую часть валового дохода от аренды. Ниже перечислены 3 основных арендатора и процент их вклада:

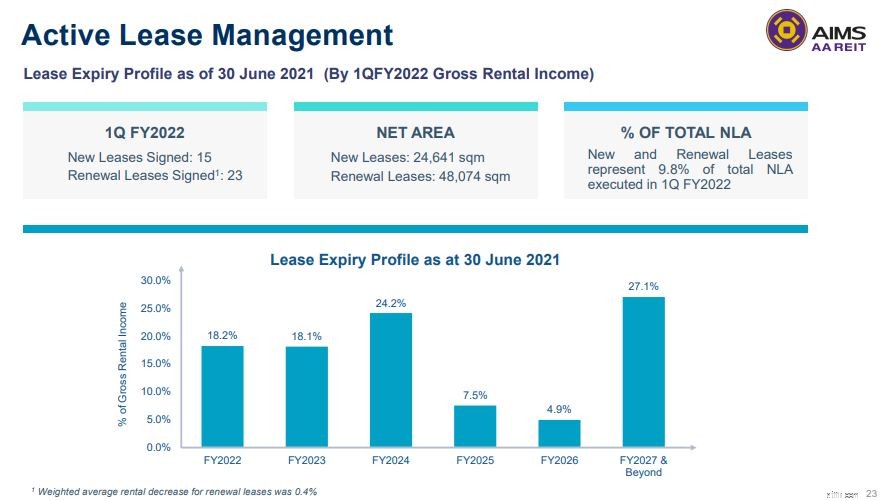

По состоянию на июнь 2021 года средневзвешенный срок аренды AA REIT составляет 3,98 года. . Глядя на график истечения срока аренды, становится ясно, что договоры аренды равномерно распределены по годам.

В сноске под диаграммой (я не уверен, что вы можете прочесть крошечный текст) говорится, что средневзвешенная арендная плата при продлении аренды снизилась на 0,4 %, что может указывать на вялый спрос на промышленные площади .

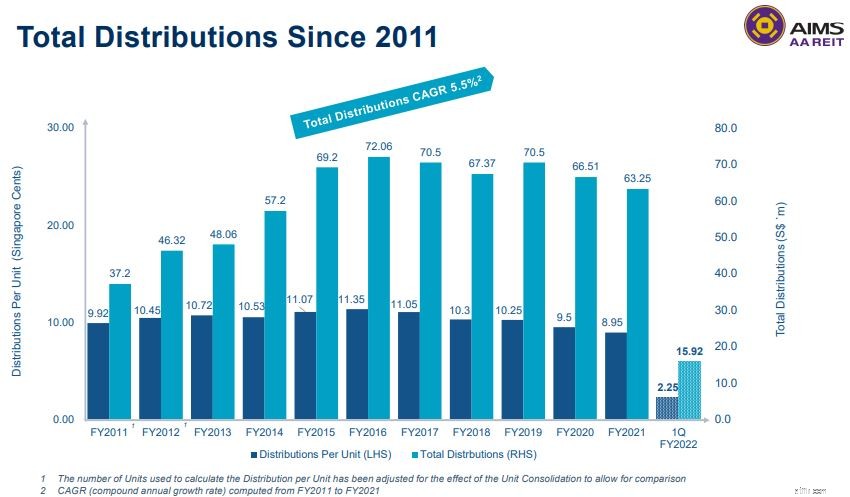

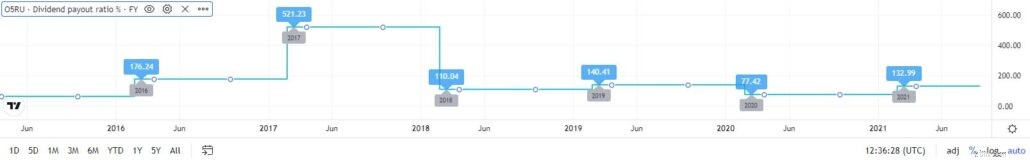

Согласно диаграмме, общее распределение растет со среднегодовым темпом роста 5,5 %. . На мой взгляд, это немного вводит в заблуждение. . Если мы посмотрим только на последние пять лет, CAGR всего распределения составит -2,15%, а не положительное значение, показанное на графике. Последние пять лет роста DPU были самыми низкими:среднегодовой темп роста -4,13%.

Если рассматривать только 2021 финансовый год, общее распределение на единицу продукции составило 8,95 цента, что ниже, чем в 2020 финансовом году. В своем финансовом отчете он объяснил более низкий чистый доход от собственности суммой, зарезервированной для распределения среди держателей бессрочных ценных бумаг, и комиссией за управление, полностью выплаченной наличными за 2021 финансовый год.

Оплата управленческих сборов полностью наличными вызвала у меня интерес, потому что управляющим REIT обычно платят акциями REIT, что, как правило, успокаивает инвесторов. Таким образом, я проверил его отчет за 2020 финансовый год и также обнаружил аналогичную тенденцию. Падение дохода от распределения было частично связано с более высокой долей вознаграждения за управление, выплачиваемого наличными в 2020 финансовом году. чем в 2019 финансовом году.

Обладая этим знанием, мы должны спросить:почему руководство делает это? Разве они не доверяют REIT, которым управляют? Знают ли они что-то, чего не знаем мы? Или это было вызвано недавним изменением политики?

Я считаю, что нам нужно внимательно следить за этим, поскольку мы, конечно же, не хотим инвестировать в REIT, в которых у управляющего нет твердой убежденности.

По состоянию на 30 июня 2021 г. чистая стоимость активов AA REIT составляет 1,35 на единицу, что немного ниже, чем на начало года.

Наблюдая за тенденцией последних трех лет, NAV AA REIT, похоже, не изменилась. со следующими цифрами:1,34 (2019 г.), 1,35 (2020 г.), 1,36 (2021 г.).

По состоянию на 30 июня 2021 года у AA REIT леверидж составляет 34,3 %. , что является низким по сравнению с нормативным пределом в 50%. Однако следует также отметить, что AA REIT выпускает бессрочные ценные бумаги в последнее время, что похоже на задолженность, но в балансе классифицируется как собственный капитал.

Его коэффициент покрытия процентов также в 4,3 раза , что показывает, что REIT, скорее всего, сможет погасить свои долговые обязательства без проблем.

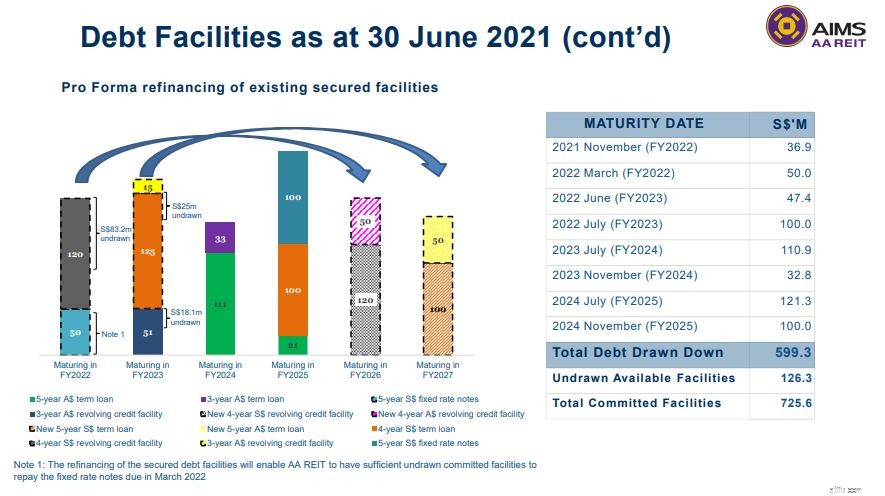

Долги AA REIT также хорошо распределены , как показано выше. С учетом принятых обязательств по рефинансированию нескольких обеспеченных долговых обязательств со сроком погашения в 2020 и 2021 годах средневзвешенный срок погашения долга AA REIT составляет около 3,3 года.

Спонсором AA REIT является финансовая группа AIMS . Чтобы дать вам некоторое представление, AIMS была основана в 1991 году и представляет собой диверсифицированную группу финансовых услуг и инвестиций, занимающуюся ипотечным кредитованием, секьюритизацией, инвестиционно-банковскими операциями, управлением фондами, инвестициями в недвижимость, частным капиталом, венчурным капиталом, биржевым маклерством и инвестициями в высокие технологии.

Хотя информации о спонсоре не так много, интересно отметить, что финансовая группа AIMS была ответственна за положительную динамику AA REIT (ранее известной как MacarthurCook Industrial REIT) . В 2009 году компания AIMS помогла фонду REIT, оказавшемуся в бедственном положении, и превратила его в то, чем он является сегодня, и это хорошо говорит о спонсоре.

Кроме того, мы видим, что стоимость финансирования AA REIT снизилась за последние три года. , с 3,6% в 2019 году до 3,0% в настоящее время. Из-за более низкой стоимости финансирования мы можем сделать вывод, что AA REIT имеет надежного спонсора. .

Помимо диверсификации своих активов в собственность за границей, AA REIT также определила возможности реконструкции своих существующих объектов. Как показано на изображении выше, эти свойства составляют большую часть его текущего портфеля. Хотя это может указывать на то, что у REIT есть много возможностей для расширения, это также поднимает вопрос:почему в первую очередь у него так много неиспользованного пространства? Почему они что-то делают с этим только сейчас?

Я лично нахожу компании, использующие бессрочные ценные бумаги, сложными. Для тех, кто не знаком, бессрочные ценные бумаги подобны облигациям без даты погашения, и эмитенты технически не должны возвращать основную сумму. Из-за таких механизмов бессрочные ценные бумаги учитываются в балансе как капитал, что иногда дает инвесторам неправильную картину. .

Недавно AA REIT выпустила еще одну серию бессрочных ценных бумаг в рамках Программы выпуска мультивалютных долговых обязательств на сумму 750 млн сингапурских долларов, созданной 30 ноября 2018 года для привлечения 250 млн долларов. Я не смог найти официальное заявление о SGX или какую-либо дополнительную информацию с момента объявления 23 августа. Но, исходя из тенденций предыдущих раундов бессрочных выпусков ценных бумаг (после выпуска бессрочных ценных бумаг на сумму 125 миллионов долларов или 5,65%, было объявлено о приобретении логистического объекта на улице Булим, 7), мы можем ожидать объявления приобретения в ближайшее время .

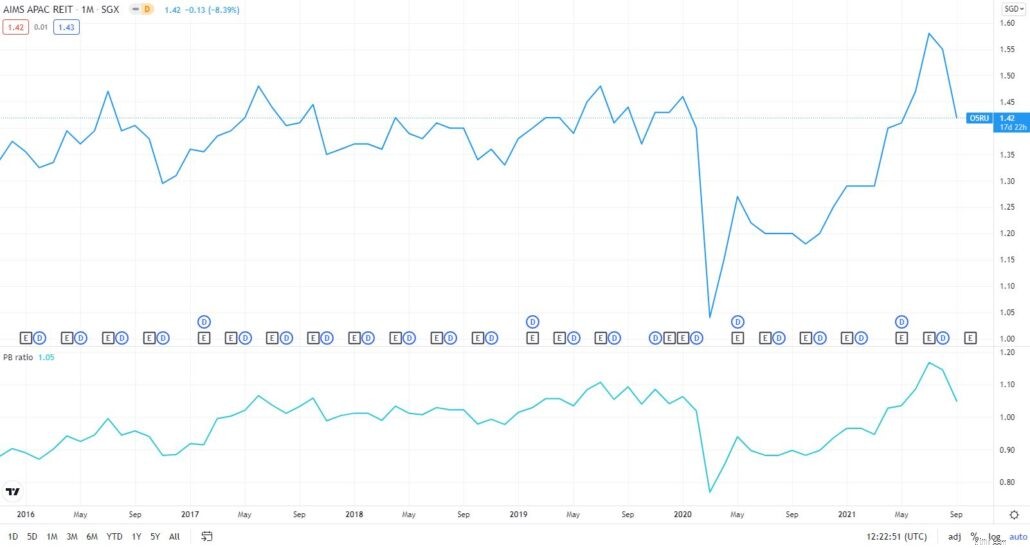

После недавних отчетов цена акций AA REIT восстановилась благодаря позитивному настроению рынка. Текущая цена бронирования составляет 1,05, что немного выше среднего. примерно 1. Это может указывать на то, что AA REIT в настоящее время торгуется по справедливой оценке. .

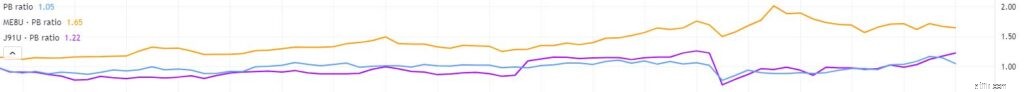

По сравнению с Mapletree Industrial Trust (Orange) цена акций AA REIT, похоже, за последние годы не изменилась. . Учитывая цену Mapletree для бронирования на уровне 1,65, AA REIT выглядит привлекательно. Но справедливо ли это сравнение? Я считаю, что активы Mapletree более высокого качества, что оправдывает их более высокую оценку.

По сравнению с ESR REIT (фиолетовый) он кажется более справедливым, поскольку их PB движется в тандеме. С текущим PB ESR REIT, равным 1,2, это показывает, что REIT AA в настоящее время имеет разумную оценку .

Текущая дивидендная доходность AA REIT составляет около 6,26 % по сравнению со средним историческим показателем в 7–8 %. . Это может свидетельствовать о том, что сейчас он немного переоценен.

Также стоит отметить, что коэффициент выплат AA REIT в течение многих лет превышал 100%, что может быть неустойчивым.

Если бы вы спросили меня, стал бы я инвестировать в AA REIT? Короткий ответ — нет.

Позвольте мне объяснить, почему.

Прежде всего, я считаю, что его основы не так надежны, как у других REIT. Доходы AA REIT оставались на прежнем уровне в течение нескольких лет, в то время как доходы других REIT в том же секторе росли.

Далее, по сравнению с более известными REIT, такими как Mapletree и Capitaland, я считаю, что информации об этом REIT недостаточно. В результате я не могу эффективно определить перспективы REIT, поэтому я думаю, что лучше этого избегать.

В-третьих, есть некоторые домыслы (повторяю — домыслы) потенциального слияния с ESR в работах. Когда это произойдет, будет ли это хорошей или плохой новостью для инвесторов? Будет ли цена его акций стремительно расти или резко падать? Ну, сейчас много неопределенности, и мне это не нравится.

Это правда, что AA REIT имеет более высокую доходность, чем Mapletree и Capitaland, но я не думаю, что увеличение на 1-2% может оправдать дополнительный риск инвестирования в этот REIT.

И никому не нравится, когда их акции держат танки, как это сделали AA REIT. Кристофер Нг вышел на пенсию в 39 лет и теперь живет на свой доход в виде дивидендов. Если кто-то и должен быть прав в отношении REIT или дивидендных акций, то это должен быть он. Присоединяйтесь к нему, чтобы узнать, как он управляет своим дивидендным портфелем, построенным исключительно на сингапурских акциях. .