На каждом мастер-классе по досрочному выходу на пенсию студенты будут создавать два портфеля:портфель голубых фишек и портфель доходов от дивидендов.

Цель обучения студентов созданию начального портфеля состоит не в том, чтобы превзойти профессиональных управляющих фондами, а в том, чтобы снизить волатильность и риск портфеля. Мы хотим потерять как можно меньше денег и хотим стабильности в наших портфелях.

Мы уделяем больше внимания стабильности и риску, поскольку инвестирование — это психологически болезненное занятие. Чтобы выйти победителем, нужно уметь терпеть значительные временные потери. В разгар рецессии 2008–2009 годов мой личный портфель сократился более чем на 50%. Если бы я продал свои активы, то вместо того, чтобы держаться и ждать возможного восстановления, я бы не был сегодня миллионером.

Кроме того, получение некоторых дивидендов, просачивающихся на их банковские счета, также является источником мотивации для инвестирования в рынки.

В качестве особого условия каждый класс получит не менее 10 000 долл. США в виде вознаграждения тренера, вложенного в портфель с кредитным плечом в портфель, созданный классом. Это сделано для того, чтобы обеспечить участие в игре. Если класс не преподается хорошо, сначала пострадает тренер.

За этим следит сообщество ERM в Facebook. к которым имеют доступ только студенты.

Уникальность курса в том, что он исключает конфликт интересов между преподавателем и студентом.

По замыслу, человек, который первым страдает от плохого обучения ученика, будет не кем иным, как самим тренером. так как он теряет деньги в построенном портфеле. Применение кредитного плеча x2 делает потери в два раза более болезненными. Поэтому я хорошо мотивирован, чтобы мои ученики хорошо учились.

Курс проводится с сентября 2018 года, и результаты в 2019 году до сих пор были просто фантастическими.

Студенты из 10 групп выбрали 43 счетчика, которые с тех пор были инвестированы в портфель с использованием заемных средств. Эти 43 счетчика представляют собой комбинацию голубых фишек STI, REIT и бизнес-трастов — инвестиций, которыми может легко владеть новичок, поскольку они являются узнаваемыми торговыми марками в Сингапуре.

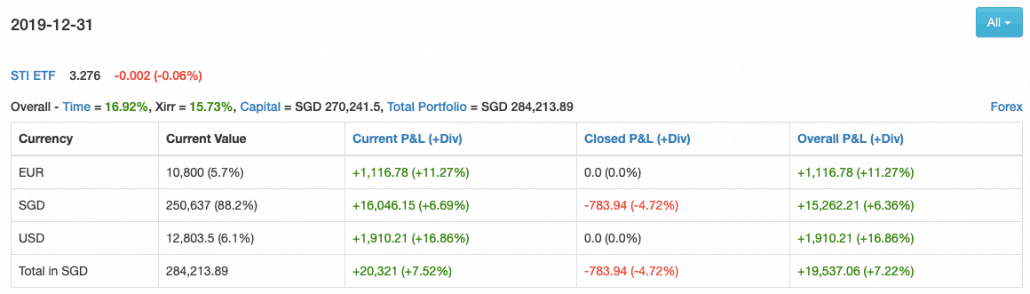

Результаты, зарегистрированные в Stocks Café в 2019 году, следующие:

ЧВНП, который представляет собой внутреннюю норму доходности без использования заемных средств для портфелей, созданных всеми группами студентов, составляет 15,73%. На практике, предполагая комиссию за финансирование в размере 3,5%, доходность портфеля с использованием заемных средств составляет [(15,73% x 2) — 3,5%] или 27,96% — значительное число. Одни только доходы от прироста капитала и дивиденды могут почти покрыть расходы на обучение еще одной группы студентов. Если бы вы вложили 10 000 долларов США (наш рекомендуемый стартовый капитал), вы бы легко заплатили за курс и все равно могли бы сойти с ума в Сингапуре, купив 5-звездочный отель. Мне не нужно подробно рассказывать о том, что вы могли бы сделать с капиталом в 100 000 долларов. Ваша прибыль в размере 27 960 долларов могла бы многое сделать. Конечно, я по-прежнему рекомендую вкладывать все заработанные деньги обратно в портфель для накопления прибыли. Так делаются миллионы.

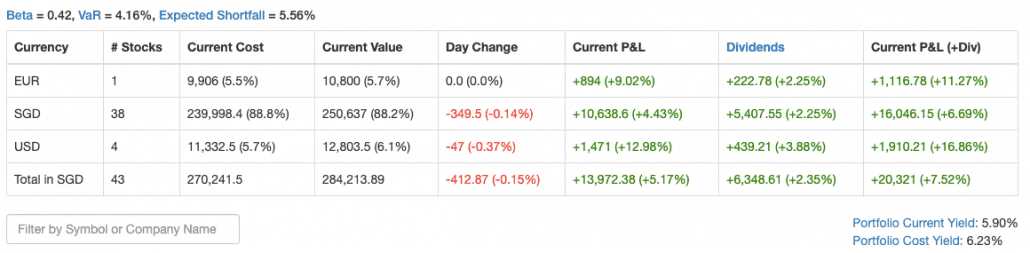

Если вы рассмотрите риск портфеля, вы сможете обнаружить, что риск, который берут на себя студенты ERM, на самом деле довольно низок для сингапурского портфеля акций:

Бета портфеля составляет всего 0,42, что означает, что когда рынок будет колебаться на 1%, этот портфель будет двигаться только на 0,42%. В худшем месяце из 100 ожидаемые потери составят всего 5,56%.

Также полезно держать портфель в течение долгого времени. Текущая доходность портфеля составляет 5,9%. Таким образом, доходность с использованием заемных средств составляет около (5,9% x 2 – 3,5%) или 8,3% от вложенного капитала, что не так уж и плохо. Тот факт, что это основано на 43 счетчиках акций, означает, что вы можете получать выплаты несколько раз в год — ожидается, что в 2020 году портфель будет выплачивать дивиденды 624 раза по всем 10 портфелям или 62,4 раза в среднем!

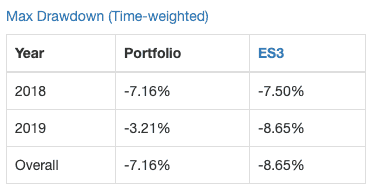

В 2019 году портфель также испытал максимальную просадку менее чем вдвое по сравнению с STIETF.

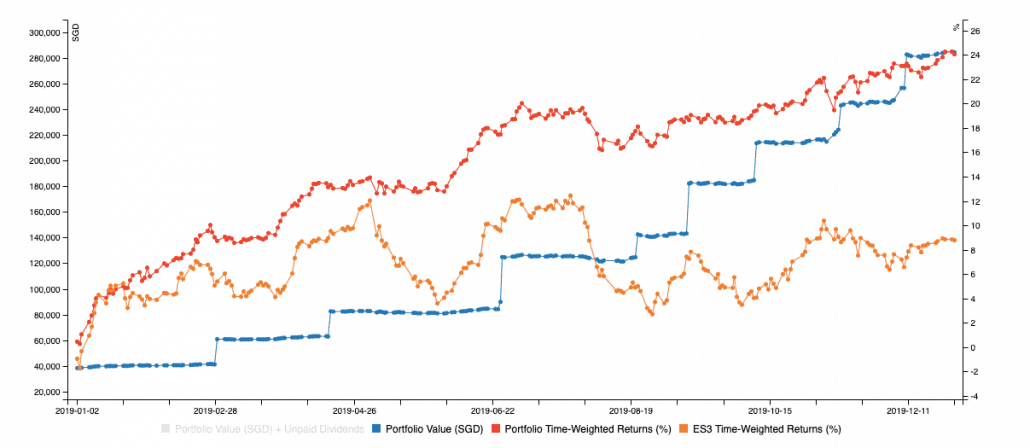

Лучший способ оценить защитные функции портфолио мастер-класса по досрочному выходу на пенсию — это визуально просмотреть характеристики портфолио. Красная линия показывает производительность портфеля, а оранжевая линия показывает производительность STI ETF. Обратите внимание, что портфель может сохранять боковую траекторию, в то время как STI ETF испытывает нисходящий тренд.

Таким образом, в 2019 году моя доходность с использованием заемных средств для портфелей, созданных студентами, остается на уровне 27,96%. В будущем это будет увеличиваться в геометрической прогрессии для моих студентов, предполагающих, что они не возьмут свои доходы на отдых в экзотическое место.

В следующей статье мы рассмотрим лучшие и худшие инвестиции, сделанные в 2019 году. Если вы хотите зарегистрироваться для участия в предварительном просмотре мастер-класса по досрочному выходу на пенсию, вы можете сделать это здесь.

Прогнозы дивидендов на 2020 год:Lloyds Bank, Barclays и Tesco

Подача заявления на пособие по безработице в Орегоне из-за COVID-19

5 советов по страхованию, которые сделают вашу покупку легкой

Как сделать долларовую купюру хрустящей

Кража личных данных затрагивает миллионы людей каждый год, можете ли вы быть следующим?