Alibaba — китайская компания электронной коммерции. В последние годы компания наращивала свои возможности в сфере облачных вычислений и финансовых технологий. наиболее известной из которых является Ant Group.

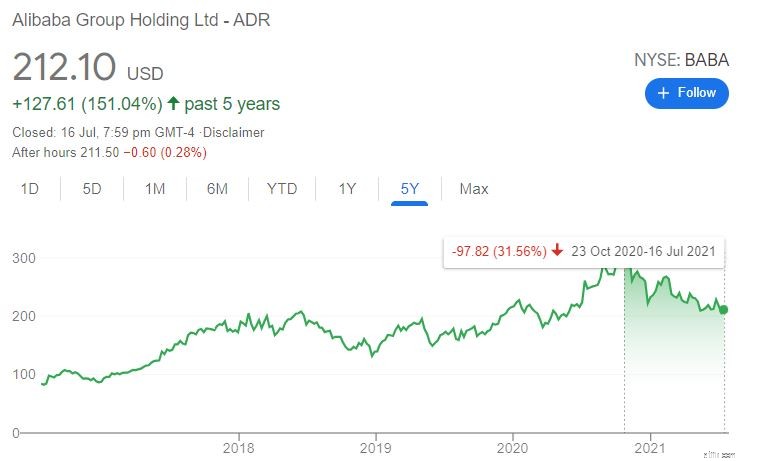

Цена акций Alibaba неуклонно росла с момента ее первого публичного размещения благодаря растущему доходу и многообещающим будущим перспективам.

Однако все изменилось в октябре 2020 года, когда правительство расправилось с этими китайскими технологическими гигантами.

Alibaba подверглась множеству наказаний и предупреждений в результате репрессивных мер китайского правительства. Ant Financial была вынуждена провести реструктуризацию, а Alibaba получила рекордный штраф в размере 2,8 млрд долларов США. от антимонопольных органов в апреле.

С тех пор цена акций Alibaba упала более чем на 30 %. и еще не восстановился:

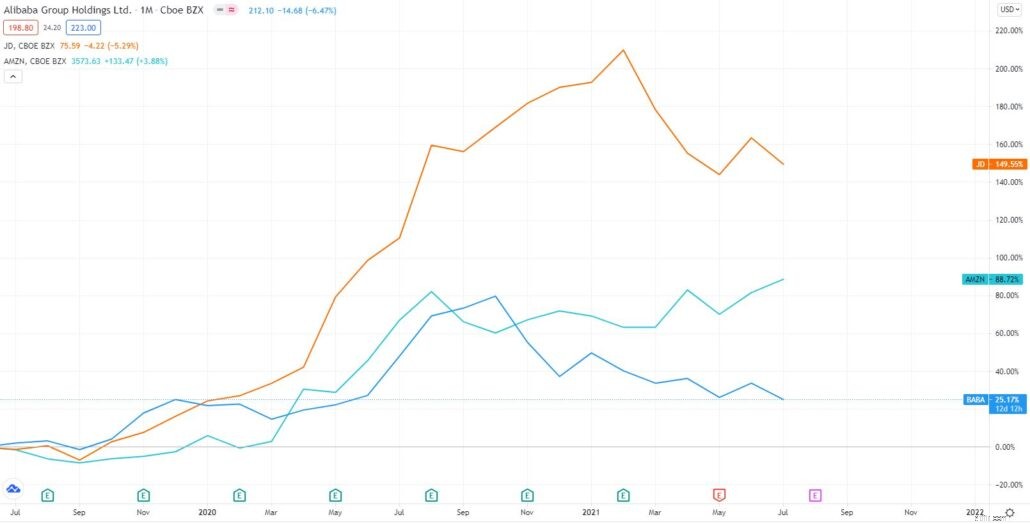

Инвесторы, должно быть, сожалеют прямо сейчас, потому что не только цена акций Alibaba упала, но и ее конкуренты превзошли ее.

Несмотря на неблагоприятные новости, давний партнер Уоррена Баффета и вице-председатель Berkshire Hathaway Чарли Мангер в апреле инвестировал в Alibaba. Его действия могут указывать на то, что рынок слишком остро реагирует и что Alibaba сейчас является хорошей покупкой.

Тем не менее, проблемы Alibaba еще не решены, поэтому давайте взвесим все риски и выгоды от инвестирования в эту фирму, прежде чем принимать решение.

Внимание:Alibaba — гигант, это будет длинная статья. Вот оглавление для удобной навигации:

Alibaba (NYSE:BABA):купить или продать?:Alibaba Group была основана в 1999 году Джеком Ма. Сегодня это одна из крупнейших компаний электронной коммерции в мире, на долю которой приходится более 50 % рынка электронной коммерции Китая.

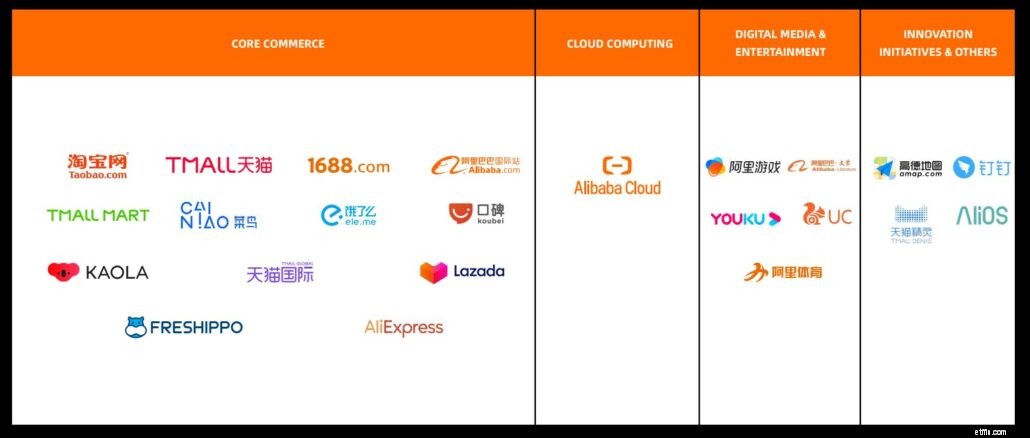

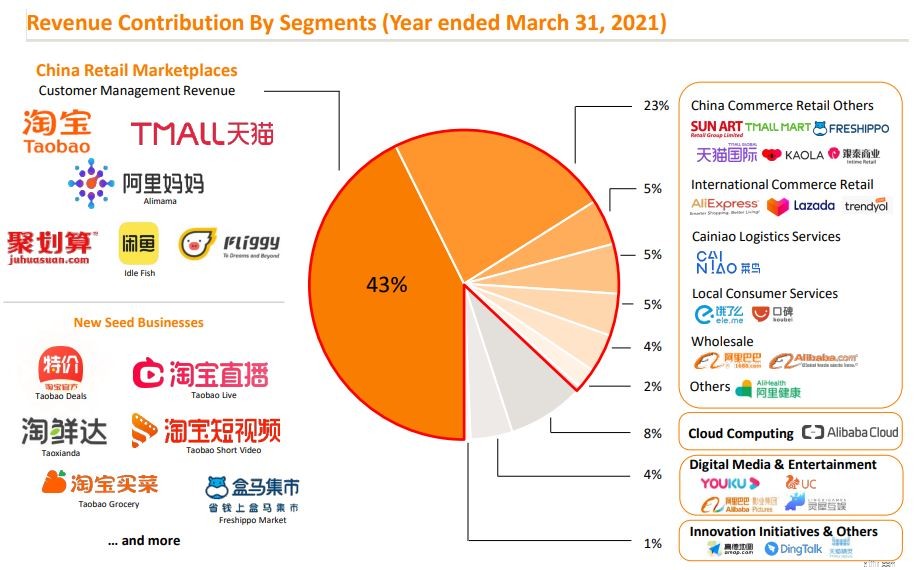

В целом основной коммерческий бизнес Alibaba составляет 87 % от общего дохода компании. из множества дочерних компаний, таких как Taobao, Tmall, AliExpress, Lazada, Cainiao и многих других.

Помимо электронной коммерции, Alibaba активно инвестирует в свои облачные вычисления. бизнес. По состоянию на 2021 финансовый год сегмент облачных вычислений составляет 8 % от общего дохода компании. .

оставшиеся 5% приходятся от:

Этапы каждого сегмента показаны на диаграмме ниже. Как показано на изображении, чем больше размер дерева, тем прибыльнее сегмент.

Вы, вероятно, можете сказать, что Alibaba — это огромная компания с множеством различных бизнес-сегментов. В целом его можно разделить на четыре бизнес-сегмента и еще два инвестиционных сегмента. . Это:

Давайте разберем его и узнаем больше о каждом сегменте.

Основную часть доходов и прибыли Alibaba составляет ее основная коммерческая деятельность, в которую входят TaoBao, TMall, AliExpress и многие другие. У этого сегмента много подсегментов:

TaoBao – это платформа для электронной коммерции, которая позволяет малым предприятиям и частным лицам продавать свою продукцию потребителям в материковом Китае, Гонконге, Макао и Тайване.

Tmall состоит из двух частей:Tmall China и Tmall Global.

Tmall China был запущен в 2008 году как платформа электронной коммерции для бизнеса (B2C). Это в основном позволяет предприятиям, имеющим офлайн-присутствие в Китае, продавать свою продукцию китайским потребителям. Это разительно отличается от TaoBao, поскольку только такие известные компании, как Nike, могут продавать здесь свою продукцию.

С другой стороны, Tmall Global был запущен в 2014 году и также функционировал как Tmall China. Единственная разница в том, что иностранные бренды, не имеющие физического присутствия в Китае, могут размещать свою продукцию. В настоящее время это крупнейшая китайская трансграничная платформа электронной коммерции, на долю которой приходится более трети рынка.

Приобретенный в 2019 году, Kaola.com в основном служит онлайн-площадкой для китайских потребителей, где они могут покупать импортные товары. Мы можем рассматривать Kaola.com как расширение Tmall.

Компания Cainiao, созданная в 2013 году в партнерстве с шестью другими китайскими логистическими компаниями, в основном является логистическим подразделением Alibaba.

Благодаря своей глобальной логистической инфраструктуре Cainao все чаще используется продавцами Alibaba на различных платформах электронной коммерции. В 2021 фин.

Приобретенная в 2018 году, ele.me представляет собой платформу доставки по требованию в Китае, которая позволяет потребителям заказывать еду и продукты в Интернете. Кроме того, он также предоставляет логистические услуги последней мили, в том числе услуги доставки для компаний Freshippo и Alibaba Health.

Meituan по-прежнему является лидером рынка услуг по доставке еды с долей рынка Китая более 65%. Тем не менее, доля рынка ele.me по-прежнему составляет 27,4%, что ставит ее на второе место.

Kuobei, с другой стороны, является одной из ведущих китайских платформ для ресторанов и местных услуг для потребления в магазине.

Известная как «Хема» на китайском языке, это сеть самоуправляемых розничных магазинов (по аналогии с Amazon Go), которая предлагает совершение покупок без участия человека. По состоянию на 31 марта 2021 г. работает 257 магазинов Freshippo, которые в основном расположены в городах первого и второго уровня по всему Китаю.

Приобретенная в 2016 году, Lazada в основном обслуживает рынок Юго-Восточной Азии и в настоящее время является одним из крупнейших игроков электронной коммерции в Юго-Восточной Азии. В то время как Lazada продемонстрировала трехзначный рост заказов в годовом исчислении, стоит отметить, что недавно она уступила позиции покупателю SEA group, который преуспел благодаря своим усилиям по локализации маркетинга.

Тем не менее, Lazada по-прежнему находится на втором месте, опережая Tokopedia, с более чем 100 миллионами активных пользователей в месяц.

AliExpress, запущенный в 2010 году, представляет собой глобальную торговую площадку, позволяющую потребителям покупать напрямую у производителей и дистрибьюторов, в основном в Китае.

Alibaba Cloud предлагает набор облачных услуг своим клиентам по всему миру. Эти услуги включают хранение данных, крупномасштабные вычисления, безопасность, аналитику больших данных, платформу машинного обучения и услуги Интернета вещей.

С точки зрения доли рынка Alibaba Cloud занимает четвертое место с долей рынка 6%, чуть уступая Amazon, Microsoft и Google. На родном рынке облачные сервисы Alibaba лидируют с долей рынка более 39,8 %.

Выручка Alibaba Cloud увеличилась на 50% в годовом исчислении до 9 176 млн долларов США в 2021 финансовом году, и компания впервые вышла на положительный денежный поток. Этот рост можно объяснить пандемией Covid-19, а также общими тенденциями цифровизации. В будущем, учитывая стратегический приоритет правительства Китая в области облачных вычислений, я полагаю, что Alibaba Cloud будет стремительно расти.

Этот сегмент составляет небольшую часть доходов Alibaba.

Приобретенная в 2016 году, Youku является третьей по величине онлайн-платформой для длинных видео, которая насчитывает более 500 миллионов активных пользователей в месяц. Помимо предоставления пользователям цифрового мультимедийного и развлекательного контента, Youku служит дополнением к бизнесу электронной коммерции Alibaba через свою программу членства, а также служит средством прямой трансляции основных событий своей основной коммерческой деятельности, таких как глобальный фестиваль покупок 11.11.

Его основными конкурентами являются iQIYI и Tencent Video.

Этот сегмент похож на «стартап» Alibaba, и большинство, если не все инициативы, по-прежнему убыточны. Тем не менее, если Alibaba удастся найти 1 или 2 жемчужины, она потенциально может стать 10-кратной упаковщиком.

В настоящее время Alibaba работает над такими инициативами, как Amap и DingTalk. Amap — это мобильная цифровая карта, которая обеспечивает навигацию и информацию о дорожном движении в Китае в режиме реального времени. Его технология, основанная на работе с большими данными, помогает использовать основные мобильные приложения в различных отраслях, в том числе для такси и социальных сетей.

DingTalk — это цифровое рабочее место для совместной работы, которое предлагает новые способы работы, совместного использования и совместной работы в школах и офисах. Это позволяет пользователям оставаться на связи, работая удаленно, что крайне важно в условиях пандемии сейчас.

Ant Group — это финтех-компания, которая предоставляет ряд финансовых услуг, таких как платежные услуги Alipay, которые хорошо интегрированы в платформу электронной коммерции. Для сравнения:количество активных пользователей группы Ant примерно в два раза больше, чем у Paypal, а общее число активных пользователей в мире составляет 1,3 млрд в год.

Из-за проблем с регулированием Ant Group пришлось отделиться от своей материнской компании. Таким образом, теперь он является инвестиционной частью Alibaba, где ему принадлежит 33% акций компании.

Помимо этого, Ant Group также сотрудничает с финансовыми учреждениями, предлагая продукты для управления капиталом, микрофинансирования и страхования.

Несмотря на то, что Ant Group сильно пострадала после того, как ее IPO было остановлено, в этом сегменте все еще наблюдается значительный рост. Благодаря растущему среднему доходу и инвестициям в коммерческие приложения блокчейна у AntGroup впереди долгий путь.

Помимо собственного бизнеса, Alibaba также инвестировала в другие компании, наиболее заметными из которых являются Bilibili (8% владения) и Didi Chuxing.

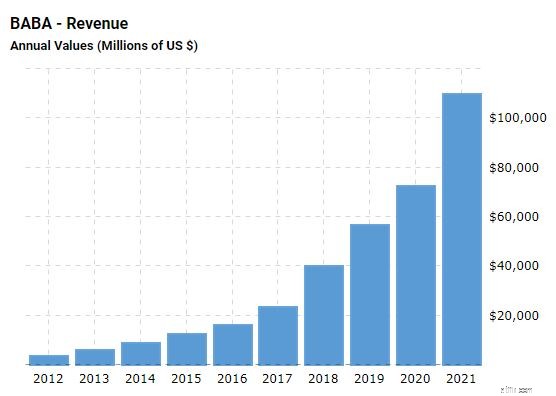

Каковы же результаты Alibaba за эти годы?

Я бы сказал, что это очень впечатляет. Доходы Alibaba неуклонно росли в течение последних десяти лет .

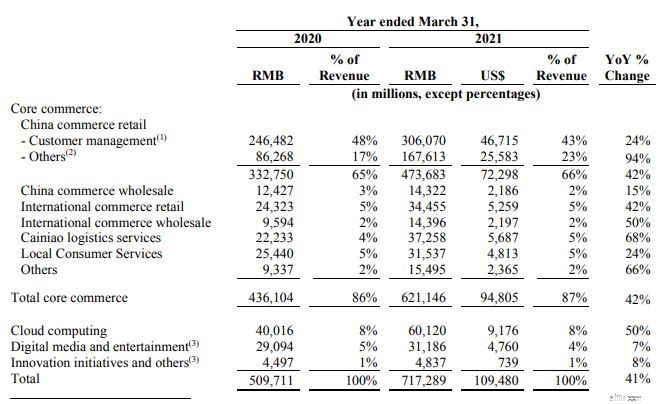

Выручка компании в 2021 финансовом году составила 717 289 млн юаней (109 480 млн долларов США), рост на 41 %. с 509 711 млн юаней в 2020 финансовом году.

Высокий рост выручки был в основном связан с консолидацией Sun Art, начавшейся в октябре 2020 года, а также с отличной производительностью ее сегмента облачных вычислений и бизнеса логистических услуг Cainiao.

Даже без слияния с Sun Art ее доход все равно увеличился бы на 32 % в годовом исчислении.

Вот разбивка его доходов по различным сегментам:

Огромный кусок пирога составляет его основной коммерческий сегмент. В целом, сегмент электронной коммерции Alibaba преуспели в 2020 году, вероятно, из-за пандемии. Выручка компании от розничной торговли в Китае, оптовой торговли в Китае, международной розничной торговли и оптовой международной торговли увеличилась на 42 %, 15 %, 42 % и 50 %. , соответственно

Cainiao, логистическое подразделение Alibaba Кроме того, компания впервые за год получила положительный денежный поток после роста выручки на 68 % по сравнению с 2020 финансовым годом. , в первую очередь из-за увеличения объема заказов в сфере электронной коммерции.

Местные потребительские услуги, в том числе платформа доставки по запросу Ele.me, также зафиксировали рост доходов на 24 %. поскольку количество показов в 2020 году резко возросло.

Его сегмент облачных вычислений является его восходящей звездой с увеличением дохода на 50% по сравнению с предыдущим годом. Как и Cainiao, Alibaba Cloud также начала увеличивать денежный поток и теперь является дойной коровой для Alibaba.

Я не буду слишком углубляться в два последних сегмента:цифровые медиа и развлечения, инновационные инициативы и другие, но их доход также вырос в 2021 финансовом году.

Таким образом, топ-линейка Alibaba преуспела. А как насчет итогов?

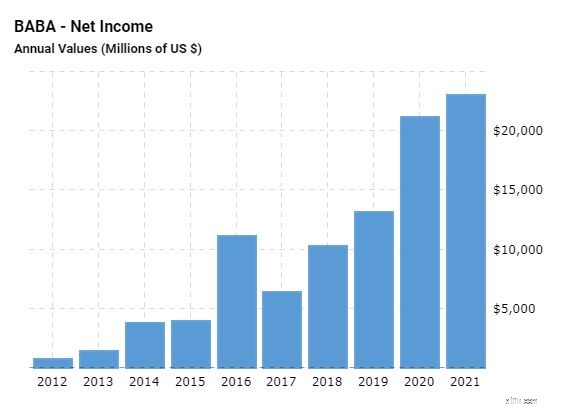

Точно так же в течение последних десяти лет чистая прибыль компании увеличивалась. .

Чистая прибыль компании за 2021 финансовый год составила 143 284 млн юаней (21 869 млн долларов США), что на 2 % больше, чем 140 350 млн юаней в 2020 финансовом году. .

Да, это мало по сравнению с ростом выручки компании из-за антимонопольного сбора, взимаемого с Alibaba. Если исключить все эти единовременные убытки и прибыль, чистая прибыль Alibaba без учета GAAP выросла бы до 171 985 млн юаней (26 250 млн долларов США), что на 30 % больше, чем 132 479 млн юаней в 2020 финансовом году.

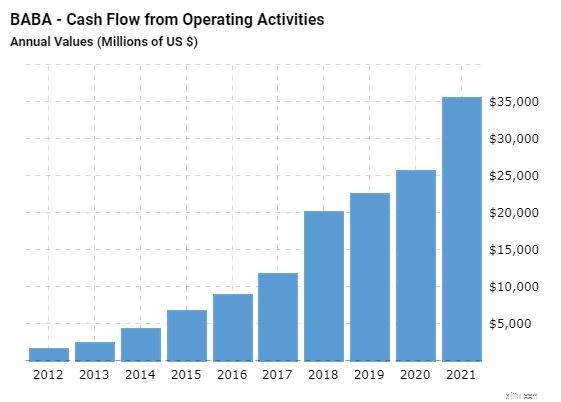

Денежные средства и их эквиваленты Alibaba по состоянию на 31 марта 2021 года составляли 473 638 млн юаней (72 291 млн долларов США) по сравнению с 358 981 млн юаней годом ранее.

Рост произошел в основном за счет свободного денежного потока от операционной деятельности в размере 172 662 млн юаней (26 353 млн долларов США).

Короче говоря, Alibaba — одна из редких быстрорастущих компаний, которые уже приносят прибыль. Как видно из диаграммы выше, Alibaba уже стала дойной коровой.

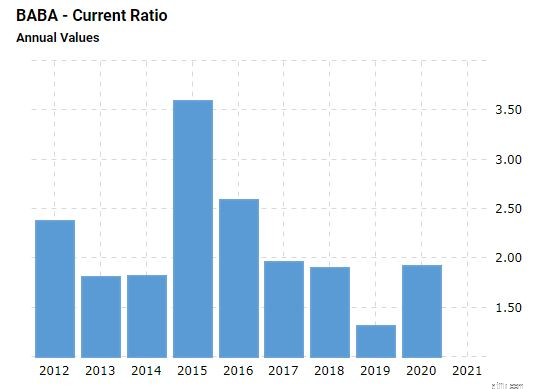

С коэффициентом текущей ликвидности 1,91 в 2021 финансовом году можно с уверенностью сказать, что у Alibaba есть средства для беспроблемной оплаты своих краткосрочных обязательств.

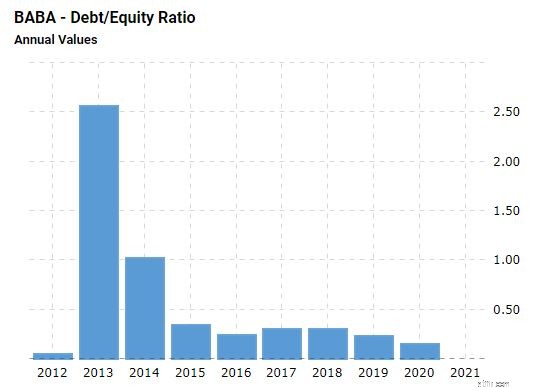

Низкое соотношение долга к собственному капиталу также предполагает, что у Alibaba не должно возникнуть проблем с финансированием в ближайшее время.

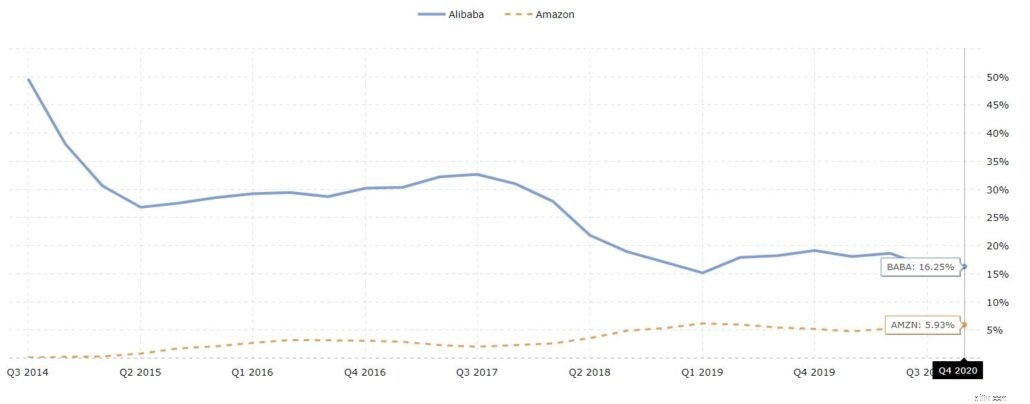

В отличие от Amazon или J.D., которые сами берут на себя расходы на продукты и хранение, Alibaba в первую очередь является поставщиком платформы и не обрабатывает посылки самостоятельно.

В результате этой бизнес-модели мы видим, что операционная маржа Alibaba значительно выше, чем в среднем по отрасли.

Это не только приводит к увеличению чистой прибыли, но и делает компанию более устойчивой в долгосрочной перспективе.

Если произойдет падение маржи для всей отрасли (возможный сценарий в результате репрессивных мер антимонопольной службы), Alibaba, несомненно, сможет справиться с этим лучше, чем такая компания, как J.D., которая едва ли приносит прибыль.

По состоянию на март 2021 года на розничных торговых площадках Alibaba в Китае насчитывается более 811 миллионов активных потребителей в год, а годовой чистый прирост составляет 85 миллионов.

В целом на платформах электронной коммерции компании отмечаются более высокие среднегодовые расходы на одного потребителя (розничные торговые площадки Китая достигли более 1404 долларов США на одного потребителя) и более высокий уровень удержания, оба из которых являются обнадеживающими признаками на будущее.

В дальнейшем предполагается, что в 2022 году выручка компании составит более 930 млрд юаней (144 млрд долларов США), что на 30 % больше, чем доход за 2021 финансовый год.

Что ж, 30 % — это много для такой крупной корпорации, так что давайте посмотрим, достижимо ли это.

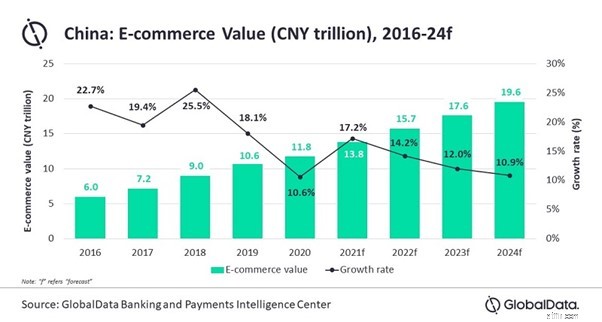

При численности населения в три раза больше, чем в США, рынок электронной коммерции в Китае является крупнейшим в мире, в 2019 году на него приходилось 56 % мировых онлайн-продаж. .

Интересно отметить, что китайцам гораздо удобнее делать покупки в Интернете, о чем свидетельствуют его онлайн-продажи, на долю которых приходится около 52,1% розничных продаж в Китае по сравнению с 15% в США.

С растущим средним классом которые могут тратить больше на потребительские товары, и увеличение числа новых пользователей из сельских городов, основная коммерческая деятельность Alibaba, несомненно, будет продолжать расти.

Это подтверждается данными GlobalData, которые прогнозируют, что китайский рынок электронной коммерции будет расти в среднем на 12,4 %. с 13,8 трлн юаней (2,1 трлн долларов США) в 2021 году до 19,6 трлн юаней (3,0 трлн долларов США) в 2024 году.

Помимо основного роста коммерции, скорее всего, будет расти инфраструктура и услуги, которые идут рука об руку с покупками в электронной коммерции. . Благодаря интеграции и удобству платежного решения на сайтах электронной коммерции Alibaba Alipay, входящая в группу Ant, увидит рост своих транзакций и, следовательно, рост доходов.

С ростом популярности "купи сейчас, заплати потом" модели оплаты, Alipay также предлагает аналогичную услугу под названием Huabei. На сегодняшний день Alipay и WeChat Pay являются крупнейшими платежными системами в Китае.

Логистическое подразделение Alibaba — еще одна компания, которая также выиграет от роста продаж в электронной коммерции.

Пандемия показала важность цифровизации для того, чтобы бизнес оставался актуальным. В результате этого и общей тенденции цифровизации будет производиться больше данных.

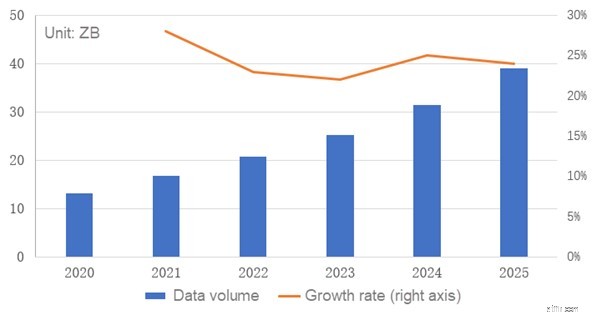

Согласно исследованию IDC, в 2020 году Китай сгенерировал 13,1 ЗБ данных, что составляет 21,4% мировых данных. Ожидается, что в течение следующих пяти лет этот объем данных увеличится в среднем на 24,4%.

Поскольку эти данные необходимо где-то обрабатывать и хранить, облачная инфраструктура, такая как Alibaba Cloud, необходима многим компаниям.

Китайский рынок облачных вычислений, вероятно, вырастет в ближайшие несколько лет. По данным CAICT, к 2023 году он достигнет 375,42 млрд юаней при среднегодовом темпе роста 29,5%.

Я нарисовал такую радужную картину для Alibaba, но должны быть причины, по которым она осталась недооцененной, верно? Вот некоторые риски, связанные с инвестициями в Alibaba.

В результате репрессий они были большими опасениями рынка. .

Мы никогда не узнаем, чем китайское правительство собирается ударить Alibaba в следующий раз. Будет ли это очередной антимонопольный штраф? Будет ли Alibaba вынуждена отказаться от части своих инвестиций? Мы не знаем, и эта неопределенность может быть причиной того, что Alibaba торгуется по такой низкой цене.

Если вы еще не слышали, китайский регулирующий орган пытается закрыть лазейку в структуре VIE.

Для тех, кто не знаком с аббревиатурой, предприятие с переменным процентом (VIE) — это своего рода юридическое лицо, которое позволяет инвесторам получать прибыль от экономической деятельности компании, фактически не владея ею.

Эта структура была создана, чтобы обойти постановления китайского правительства об иностранных инвестициях в чувствительные области, позволяя китайским предприятиям получать капитал без предварительного получения разрешения от властей.

Забегая вперед, Alibaba, котирующаяся на рынке США через структуру VIE, может потребоваться для получения дополнительных разрешений на рынке, если им потребуется дополнительный капитал, что может быть проблематично .

Разговоры о делистинге ведутся уже много лет. Это еще больше усилилось после эскалации напряженности между США и Китаем. В марте Комиссия по ценным бумагам и биржам США приняла Закон о привлечении к ответственности иностранных компаний, в котором говорится, что любые компании, котирующиеся на бирже США, должны быть проверены надзорным органом США. Невыполнение этого требования приведет к исключению компании из листинга.

В дополнение к этому, китайское правительство также «подталкивало» свою компанию к листингу на домашних биржах.

Хотя это риск, его можно избежать, купив акции Alibaba на бирже Гонконга, а не на американской. Так что не вижу в этом большой проблемы. Кроме того, акции Alibaba взаимозаменяемы. Это означает, что мы можем легко обменять нашу акцию BABA на 9988.

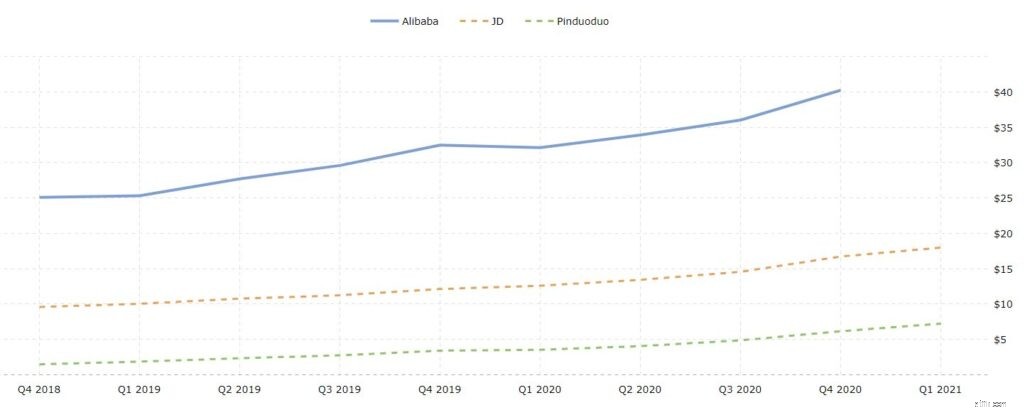

Хотя Alibaba занимает большую часть рынка с долей 69 % с точки зрения прибыли от розничной торговли в Интернете, его конкуренты J.D. и Pinduoduo не отказываются от слаксов.

JD.com в настоящее время является вторым по величине розничным продавцом электронной коммерции в Китае с долей рынка около 12%. Что еще хуже, Tencent также является основным заинтересованным лицом J.D., позволяя показывать продукты J.D. на своей платформе обмена сообщениями WeChat.

Pinduoduo также является еще одним крупным ритейлером электронной коммерции в Китае с долей рынка около 8%. Эта компания электронной коммерции также очень быстро растет благодаря своей бизнес-модели групповых покупок, когда клиентам предлагается создавать группы с другими людьми, заинтересованными в одном и том же продукте.

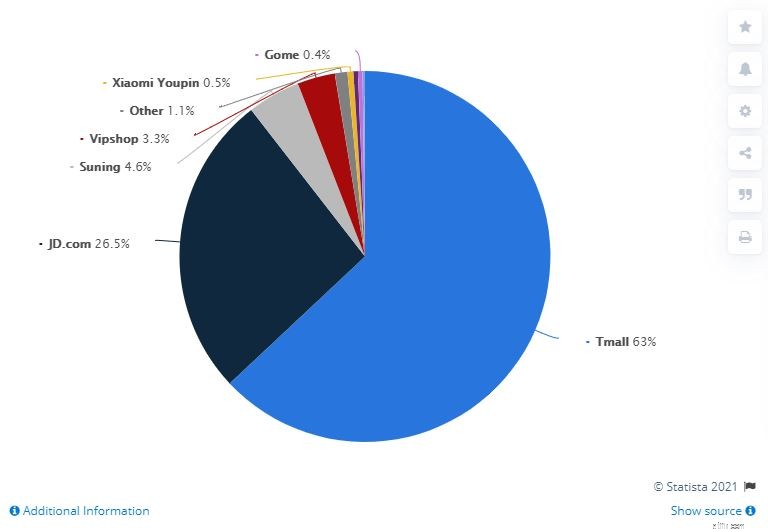

Вот еще одна диаграмма, показывающая распределение доли рынка онлайн-торговли B2C в Китае за первый квартал 2021 года:

На Tmall приходится 63 % всех транзакций, на данный момент .

Есть много способов оценить Alibaba. В этой статье я просто буду использовать модель DCF от Finbox и ее соотношение P/E.

Тем не менее, вы также можете разбить его бизнес-сегмент и назначить оценку для каждого на основе рыночной капитализации его конкурентов. Отсюда вы можете оценить общую потенциальную стоимость Alibaba. Ну, я могу дать вам приблизительную стоимость, которая составляет от $250 до $300 за акцию. .

Основываясь на методе дисконтированных денежных потоков Finbox с оценочной выручкой в размере 5-летнего среднегодового темпа роста в 19,7 %, его справедливая стоимость составляет около 276,55 доллара США, что указывает на потенциал роста на 28,8 %. от текущей цены.

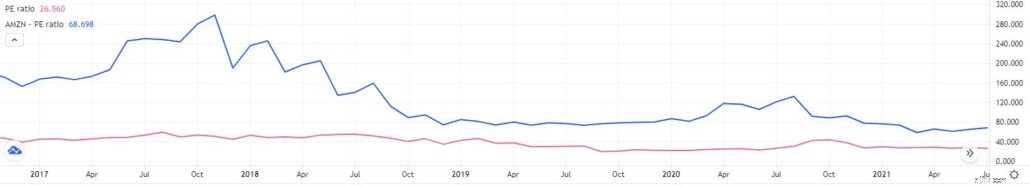

Основываясь на историческом P/E Alibaba, ее текущий P/E, равный 26, примерно соответствует среднему историческому значению, что может свидетельствовать о справедливой оценке. на данный момент.

Однако, если мы сравним его с Amazon, коэффициент P/E которого равен 68, Alibaba сильно недооценена. Конечно, я не думаю, что он сможет достичь того же P/E, что и Amazon, из-за риска, связанного с КПК.

Когда я проводил исследование Alibaba, я чувствовал много страха и неуверенности со стороны инвесторов. Глядя на разделы комментариев, многие скептически отнеслись к действиям КПК и тому, как она собиралась убить Alibaba.

При этом Alibaba определенно стоит купить . Я считаю, что, как и многие китайские акции, рынок слишком обесценивает Alibaba. Действительно, существует некоторый реальный риск из-за неуверенности китайского правительства, и рынок должен вычесть это из цены своих акций. Однако эта скидка могла оказаться слишком большой.

Тем не менее, я считаю, что Alibaba продолжит расти благодаря сильному попутному ветру в сегменте электронной коммерции и облачных вычислений. Для инвесторов, владеющих Alibaba, нет гарантии, когда цена акций вырастет. поскольку рынок может оставаться иррациональным сколь угодно долго.

Однако эта динамично развивающаяся компания имеет большой потенциал роста в долгосрочной перспективе, что делает риск вознаграждения слишком привлекательным, чтобы я не мог его упустить.

Что насчет вас, что вы думаете об Alibaba?

Раскрытие информации:на момент написания у меня была должность в Alibaba.

Singapore Press Holdings (SGX:T39) набирает обороты после сокращения своих медиа-операций

Как стать арендодателем по разделу 8 в Иллинойсе

Являются ли кредитные карты Travel Rewards мошенничеством?

Акции недвижимости:лучшие способы инвестировать в них

Начиная свою собственную юридическую практику? Вот как потерпеть неудачу