Инвесторы могут на законных основаниях уменьшить свои налоговые обязательства в связи с приростом капитала, используя недавние потери в акциях, акционерных или неакционерных паевых инвестиционных фондах. Вот правила сбора налоговых убытков с простыми для понимания примерами. В то время как последняя неделя текущего финансового года дает последний шанс для сбора налоговых убытков, правила потери капитала, сопоставленные с приростом капитала, как описано в этой статье, всегда действительны.

Об авторе :Шрирам Джаяраман зарегистрирован в SEBI как платный инвестиционный консультант. Проработав 27 лет в крупных ИТ-компаниях в Индии, он добился финансовой независимости и рано ушел на пенсию, чтобы стать платным консультантом. Вы можете связаться со Шрирамом через его сайт arthagyan.com

Давайте начнем с некоторых основных определений подоходного налога. Вы можете пропустить этот раздел, если знакомы с терминологией налога на прибыль.

Как можно уменьшить или компенсировать этот прирост капитала?

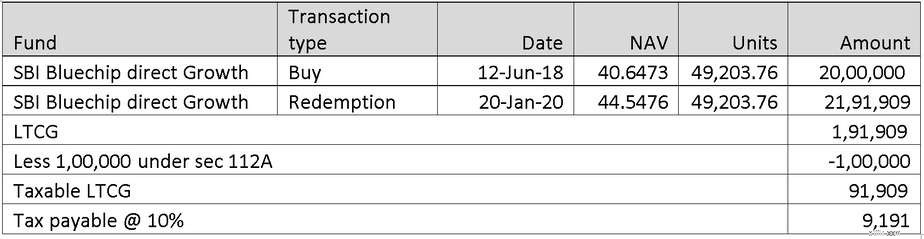

Давайте рассмотрим пример, чтобы понять это. Случай 1: Акаш инвестировал рупий. 20 лакхов в SBI Bluechip Fund Direct-Growth 12 июня 2018 г. Он продал его 20 января 2020 г.

Есть ли у Акаша способ сэкономить на налогах в нынешних условиях, когда его инвестиции в паевые инвестиционные фонды несут условные убытки? Ответ положительный, если он потерял рупий. 91 909 в другом паевом фонде, он может зачесть его против LTCG рупий. 91 909

Это называется сбором налоговых убытков: преобразование условных убытков в реальные убытки для компенсации налога на реализованный прирост капитала в финансовом году.

22 января 2020 года он купил индексный фонд UTI Nifty Dir Growth по NAV 80,15, сумма инвестиций составила 10 лакхов. Приведенная стоимость этой чистой чистой стоимости в 54,67 рупий. 6,82,096. Условный убыток составляет рупий. 3,17,903. Акаш может продать часть своей доли в этом фонде с убытком, равным рупий. 91 909. После того, как он зарегистрировал этот убыток, дальнейших налоговых обязательств не возникает. Он вправе реинвестировать выручку от погашения в тот же или другой фонд.

Случай 2: Рави инвестировал в фонд Franklin Low Duration 2,5 года назад. Ему нравится держать его до истечения трех лет, чтобы можно было использовать пособие по индексации. Однако в последние несколько месяцев показатели фонда были плачевными, и несколько дефолтов сказались на его чистой стоимости. Однако, если он продастся, ему придется заплатить STCG за прибыль, которой он хочет избежать. Как он может этого добиться? Он также инвестировал в изящный индексный фонд HDFC, который он приобрел в течение 1 года, и теперь он ему не по карману. Он может продать их обоих. STCG фонда с низкой дюрацией Франклина может быть засчитан против STCL в изящном индексном фонде HDFC.

Случай 3: 11 октября 2018 года Навин приобрел долгосрочный инвестиционный фонд Quantum по NAV 51,15. Он решил выкупить его. Ему удалось выкупить его 19 марта 2020 года при NAV 36,36. Тем самым его вложение рупий. 5 лакхов привело к LTCL рупий. 1,44 лакха. У него есть STCG рупий. 1,5 лакха от продажи долговых паевых инвестиционных фондов. Может ли он использовать STCG для зачета LTCL? Нет. Это не разрешено правилами подоходного налога. Он может зачесть LTCL только против LTCG, но не STCG. Он не может засчитывать LTCL против каких-либо других статей дохода, таких как зарплата. Однако он может продлить LTCL на максимальный период 8 лет. Если он сделает LTCG в 1,44 лакха в любой из будущих 8 лет, это может быть засчитано в счет текущего LTCL.

В этой статье я рассмотрел только несколько случаев. Дополнительные примеры доступны в виде учебных пособий на веб-сайте подоходного налога.

Вы работаете со специалистом по пенсионным вопросам?

Джим Крамер:Метавселенная приближается - и эти 4 акции сделают ее реальной

Настало ли время покупать паевые инвестиционные фонды со средней и малой капитализацией?

Родители, которые платят за все, меняют своих детей

Контрольный список из 27 пунктов успешного арендодателя, сдающего недвижимость в аренду