Motilal Oswal Nifty Bank Index Fund станет первым банковским индексным фондом в Индии* . Схема будет отслеживать индекс Nifty Bank. Это 12 наиболее ликвидных и крупных акций индийских банков, взвешенных по рыночной капитализации в свободном обращении. Должен ли инвестор рассмотреть этот банковский индексный фонд? Если да, то когда и как? Может ли это быть большой заменой фонда капитализации? Давайте узнаем. * По состоянию на август 2019 года существует девять банковских ETF, два из которых являются ETF частных банков

Как читатели могут знать, это один из четырех индексных фондов, запущенных Мотилалом Освалом одновременно! Я рассмотрел три других здесь:Фонд Motilal Oswal Nifty 500:Избегайте индексных фондов Nifty 50 и придерживайтесь их и Индексный фонд Motilal Oswal Nifty Midcap 150:Стоит ли инвестировать? и индексный фонд Motilal Oswal Nifty Smallcap 250:изменится ли это?

Рассмотрим сначала роль банка в экономике. Даже на простом, базовом уровне должно быть ясно, что банки необходимы для того, чтобы помочь предприятиям расширяться, выживать в периоды убытков, предлагая регулируемые кредиты. Они также воплощают мечты в жизнь, предлагая кредиты индивидуальным инвесторам и МСП. Они также берут взаймы у тех же организаций, которым они кредитуют! Кроме того, теперь они продают страхование, взаимные фонды, структурированные продукты и т. д.

Дело в том, что они одновременно стимулируют и промышленность, и потребительство, а также нашли другие способы получения прибыли за счет продажи продукции дочерних компаний или филиалов. Итак, если мы рассматриваем банки как сектор (активный или пассивный банковский фонд является отраслевым фондом), то должно быть ясно, что рост экономики неразрывно связан с ростом банковского сектора.

Кроме того, будучи отраслью услуг, в равной степени связанной со всеми другими секторами, она должна быть менее подвержена отраслевым рискам (например, замедление автомобильного сектора) и потенциально может быть более прибыльной. Это хорошо показано в файле презентации Motilal Oswal Nifty Bank Index Fund. Банковский сектор обычно относится к наименее нестабильным секторам в стране.

Таким образом, интуитивно понятно инвестировать в банки и, возможно, даже в банковский сектор в целом, но насколько это практично для среднего розничного инвестора? Конечно, можно возразить, что выбор отдельных банковских акций вряд ли является ракетостроением, поскольку это можно сделать, просто отслеживая индекс Nifty Bank или индекс Nifty Private Bank, в котором всего 10 акций! Выберите из них акции с наименьшей волатильностью, когда закончите (при условии, что вы знаете, что делаете, и принимаете риски).

Однако давайте рассмотрим варианты для тех, кто предпочитает несколько более широкую корзину банковских акций.

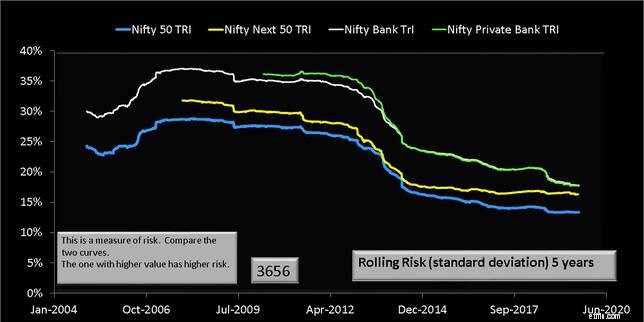

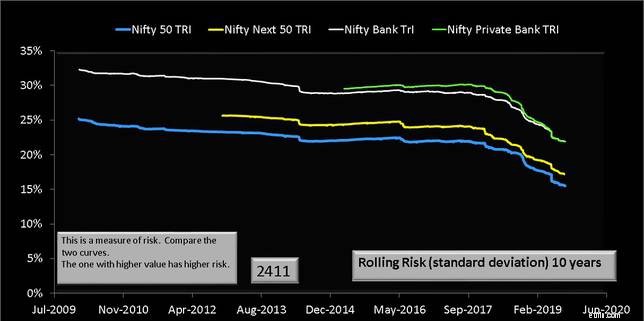

Сравним приведенные выше показатели. Мы рассматриваем все возможные пятилетние и десятилетние периоды доходности, а также сравниваем стандартное отклонение или волатильность для этих периодов.

Обратите внимание, что банковские индексы не обеспечивают инвестору более высокую доходность достаточно регулярно для гарантированного более высокого риска, который они предлагают. Поэтому, если вы не можете действовать на основе конфиденциальной информации об этом секторе или внимательно изучаете его или торгуете в нем, избегайте индексного фонда Motilal Oswal Nifty Bank или других банковских ETF на такой срок.

За десять лет банковские индексы показали лучшие результаты, чем пять, с точки зрения вознаграждения. Однако большинство инвесторов просто не могут справиться с сопутствующим чрезмерным риском. Поэтому лучше избегать Motilal Oswal Nifty Bank Index Fund.

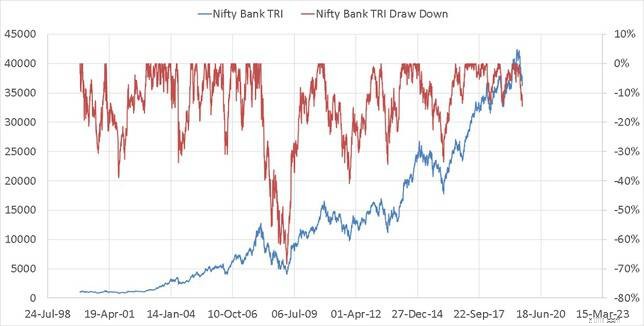

Чтобы понять, что я имею в виду, обратитесь к индексному графику ниже. Просадка — это процентное падение индекса по сравнению с его последним пиком. Просадка для Nifty Bank показана ниже на правой оси.

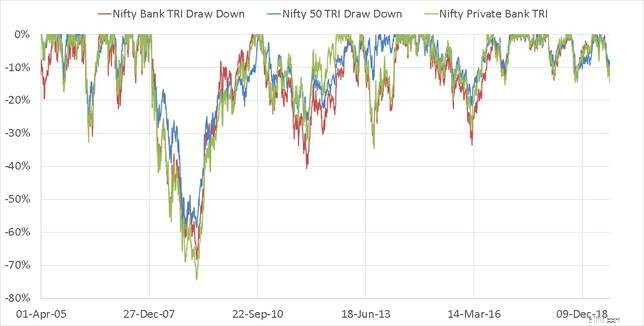

Если мы сравним просадки, мы заметим ту же закономерность, что и в скользящем риске:Nifty 50 падает меньше, чем Nifty Bank. .

Если мы сравним просадки, мы заметим ту же закономерность, что и в скользящем риске:Nifty 50 падает меньше, чем Nifty Bank. .

Как насчет Nifty Private Bank Index?

Как насчет Nifty Private Bank Index?Иногда индекс Nifty Private Bank был более рискованным, чем индекс Nifty Bank, а иногда и нет. По причинам, упомянутым выше, оба банковских индекса нельзя использовать в качестве заменителей крупных капиталовложений. Существует слишком большой риск концентрации. Очевидно, что между Nifty Bank и Nifty Private Bank последний показал себя хорошо или так же хорошо, как индекс Nifty Bank, но с несколько более высоким риском. Однако, если несколько частных банков попадут в ловушку мошенничества, их некому будет выручить (по крайней мере, кроме HDFC и ICICI), и это может вызвать (более сильный) эффект домино в индексе частных банков.

Таким образом, следует быть осторожным об этом. В любом случае, оба ETF Private Bank новые, и инвестировать в них сейчас некуда.

Хотя Nifty Bank добился большего успеха, чем индекс Nifty 50, с разумной стабильностью, ждать придется долго (по крайней мере, десять лет?). Является ли это оправданным, учитывая гарантированный более высокий риск, чем Nifty 50, я бы сказал, что нет. В любом случае, большинство диверсифицированных фондов имеют значительную долю в банках, и этого достаточно.