Выбор паевых инвестиционных фондов из тысяч схем и вариантов очень болезненный.

Дело усугубляется тем, что одно от другого так сложно отличить.

Даже звездные рейтинги и рейтинги не помогают. Они слишком часто меняются и мало сообщают о качественных факторах.

Итак, как такой инвестор, как вы, решает эту обременительную задачу? Как это можно сделать, не отнимая у вас слишком много времени, ведь вам нужно сосредоточиться на более важной задаче построения карьеры и увеличения дохода?

Вот пошаговое руководство, которое поможет вам в этом.

Есть несколько критериев, которые вы можете использовать для оценки паевых инвестиционных фондов. Давайте узнаем, как создать портфель паевых инвестиционных фондов.

Успешный портфель паевых инвестиционных фондов должен иметь следующие характеристики:

Помня об этих факторах, вы можете загрузить список средств с одного из сайтов онлайн-агрегаторов или с Unovest.

Примените следующие критерии к большому списку, чтобы преобразовать его в короткий список.

Как вы могли заметить, прошлая эффективность не является одним из фильтров здесь . Почему?

Простой. Прошлые показатели могут поддерживаться или не сохраняться в будущем и не являются гарантией будущих доходов.

Нам необходимо изучить факторы, влияющие на производительность.

Итак, после применения вышеуказанных фильтров у вас теперь есть короткий список. Скорее всего, это еще большой список, то есть более десятка.

Что вы делаете? Вот здесь и вступают в игру качественные факторы.

Чтобы поделиться с вами, в Unovest мы применяем наш главный критерий - Доверие .

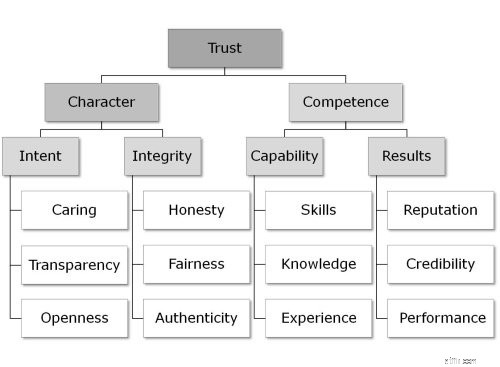

Давайте сначала разберемся с механикой Доверия. Взгляните на таблицу ниже.

Доверие складывается из двух ключевых факторов - характера и компетентности.

Доверие складывается из двух ключевых факторов - характера и компетентности.

Хотя компетенция можно определить с помощью чисел, таких как производительность, доходность с поправкой на риск и т. д., символ сложно определить количественно.

Это не то, что вам может сказать таблица Excel или какое-то программное обеспечение. Чтобы оценить, насколько надежным может быть фонд, нужно выйти за их рамки.

Характер - это результат целостности - синхронизация внутреннего мышления и внешнего поведения. Делает ли человек или организация то, что они говорят?

В случае паевых инвестиционных фондов это необходимо для того, чтобы он с большим уважением относился к деньгам инвестора и не брал на себя чрезмерного риска только ради получения прибыли . .

Это также означает, что фонд придерживается четко определенной стратегии, несмотря ни на что. Он не меняет свой цвет в зависимости от рыночных тенденций.

Если фонд обязывает себя инвестировать через рынок, он должен называть себя фондом гибкой капитализации, а не фондом возможностей средней капитализации.

Точно так же фонд средней капитализации должен вести себя как фонд средней капитализации, а фонд малой капитализации должен вести себя так же.

Фонд, который определяет свой мандат как «не инвестировать в 50 крупнейших компаний по рыночной капитализации», а затем придерживается его, всегда предпочтительнее.

Характер также отражается в намерениях, в том, как организации относятся к своим владельцам единиц / заинтересованным сторонам. Не менее важно, насколько открыты и прозрачны информационные потоки для инвесторов.

Вы можете терпеть краткосрочные неудовлетворительные результаты (компетентность), но злоключения на этом фронте (характер) недопустимы.

Как упоминалось ранее, оценка доверия - сложная работа. Перефразируя известную поговорку:« вы узнаете это, когда оно появится . »

Теперь дополнительно отфильтруйте ваши включенные в короткий список фонды на основе этих критериев. Идите вперед и создайте свой собственный успешный портфель паевых инвестиционных фондов.

Всего наилучшего!

-

Если вы все еще думаете, что у вас не будет возможности отслеживать все эти вещи и создавать собственное портфолио, у нас есть что вам предложить.

Мы взяли на себя ответственность применить эти критерии и составить список фондов. Затем мы организовали эти фонды в дюжину портфелей, из которых вы можете выбирать.

Да, дюжина портфелей паевых инвестиционных фондов, отражающих упомянутые выше характеристики. Вы можете использовать эти портфели, чтобы инвестировать в свои цели и увеличивать свое богатство.

Эти портфолио разделены на 3 ключевые темы:

У каждой из тем есть портфолио для одного из трех профилей риска:консервативный, умеренный, агрессивный.

Ни в одном из портфелей нет более 6 фондов, что дает легкий способ двигаться вперед. Вы также узнаете, сколько инвестировать в каждый фонд, с помощью веса, назначенного каждому.

Мы будем постоянно информировать обо всех изменениях / обновлениях портфелей фондов и о том, какие действия вам необходимо предпринять.

Чем не являются эти портфели?

Это не портфели распределения активов, в которых вас просят инвестировать в комбинацию капитала и долга. Предполагается, что, выбирая портфель акций, вы уже знаете, сколько вам следует инвестировать в акции.

Как правило, у вас есть инвестиции в долговые обязательства через облигации, фиксированные депозиты, PPF / EPF и т. Д., И вам нужно инвестировать в акции через паевые инвестиционные фонды. Эти портфели паевых инвестиционных фондов служат этой цели.

Но зачем вам 12 портфелей?

Нет, конечно, все 12 не нужны.

Вы можете сделать выбор на основе ваших целей и двух факторов:профиля риска и временного горизонта.

Так что просто выбирайте свое.

Последнее слово :Мы бы вложили свои деньги в эти портфели.

Обратите внимание :Услуга «Рекомендуемый портфель паевых инвестиционных фондов» требует премиум-доступа к Unovest. Если у вас еще нет премиум-подписки, нажмите здесь, чтобы узнать больше и подписаться.

Взгляд TheBearProwl на нефтяной конфликт в Саудовской Арамко

Сможете ли вы по-прежнему получать пособие по безработице, если вы обналичиваете свой 401 (k)?

Как закрыть трастовую учетную запись Sun

Что такое налог на сделки с товарами на фондовом рынке

Кокаин — и другие неприятные вещества — скрываются в ваших деньгах