NSE представила новый стратегический индекс Nifty200 Momentum 30, который отслеживает эффективность 30 акций с высоким показателем импульса. В этой статье мы оцениваем производительность индекса.

Что такое импульсное инвестирование? Инвестируйте в акции, которые значительно выросли за последние 6-12 месяцев, надеясь, что эта тенденция сохранится в будущем (на короткий период). Соответствующие данные и ссылки для рынков Индии и США обсуждаются здесь:Инвестиции в акции Momentum в Индии:работает ли это?.

У БФБ уже есть свой собственный импульсный индекс, который рассматривался ранее:посмотрите мой доклад о моментуме и инвестициях в акции с низкой волатильностью в Индии (см. также ссылку выше). Постоянные читатели также могут быть в курсе нашего ежемесячного скрининга акций с низкой волатильностью. Это позволяет пользователю просматривать акции на основе годовой волатильности, бета, шестимесячного и 12-месячного импульса. Также доступен ежемесячный исторический архив скринера.

Прежде чем мы начнем, инвесторы должны понимать, что импульсное инвестирование — это стратегия инвестирования с высоким риском и большим оттоком. Пожалуйста, не пытайтесь воспроизвести поведение индекса в частном порядке, не понимая, что это влечет за собой. Поскольку это новый индекс, вся его история основана на проверенных данных. Кроме того, спасибо Ашутошу в Твиттере за то, что он указал мне на этот указатель.

Построение индекса Nifty200 Momentum 30: Чтобы иметь право на участие в шорт-листе, акции должны быть (1) частью Nifty 200 (топ-200 акций по рыночной капитализации, торгуемых на NSE), (2) иметь историю листинга не менее одного года, (3) быть доступными для торговли деривативами. сегмент. Если акция выходит из Nifty 200, она также покидает индекс импульса на момент проверки.

Каждая акция будет иметь ограничение максимального веса в 5%, которое будет производиться во время полугодовой перебалансировки (июнь и декабрь). Также должен проводиться ежеквартальный обзор соответствия. Вес определяется по формуле:рыночная капитализация в свободном обращении x нормализованный показатель моментума. Индекс будет состоять из 30 акций с наивысшим нормализованным показателем импульса.

Нормализованная оценка импульса основана на комбинации 6-месячного и 12-месячного импульса. Во-первых, коэффициент импульса определяется как доходность, деленная на стандартное отклонение. Таким образом, 6-месячный коэффициент импульса представляет собой шестимесячную доходность, деленную на стандартное отклонение дневной доходности за последний год, а 12-месячный коэффициент импульса представляет собой 12-месячную доходность, деленную на стандартное отклонение дневной доходности за последний год. Ссылка:методологический документ по индексу NSE

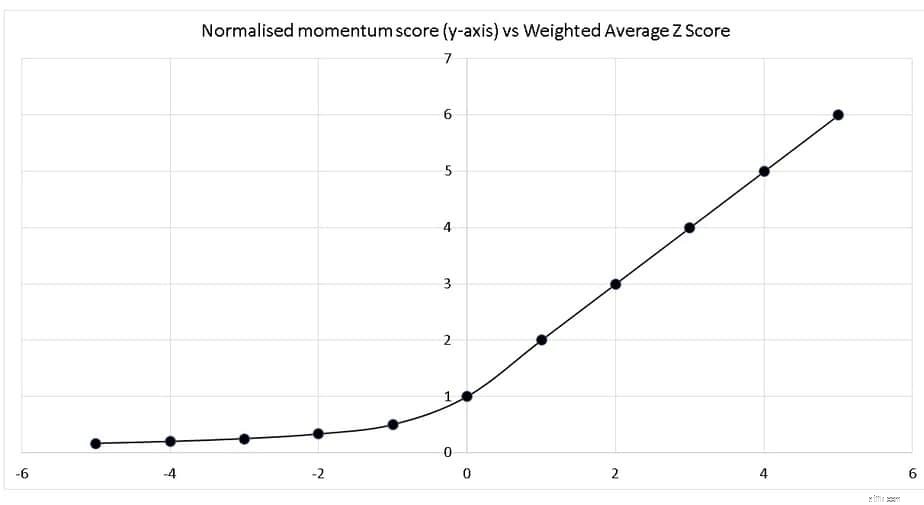

Шестимесячный и 12-месячный Z-значения импульса определяются относительно среднего коэффициента моментума за 6,12 месяцев и стандартного отклонения этих коэффициентов среди всех подходящих акций. По сути, это означает выбор акций со значением, намного превышающим средний показатель импульса. Z-оценка pf +3 представляет собой производительность, которая на три стандартных отклонения выше среднего. Окончательный Z-показатель импульса или средневзвешенный Z-показатель составляет 50 % Z-показателя за 6 месяцев плюс 50 % Z-показателя за 12 месяцев.

Для положительного средневзвешенного Z-показателя нормализованный показатель импульса определяется как 1+ Средневзвешенный Z-показатель, а для отрицательного Средневзвешенного Z-показателя нормализованный импульсный показатель определяется как 1/(1-средневзвешенный Z-показатель). Это делается для того, чтобы несколько оштрафовать отрицательные Z-показатели. Схема показана ниже.

Для включения в индекс Nifty200 Momentum 30 выбираются 30 лучших акций с наивысшим нормализованным показателем моментума.

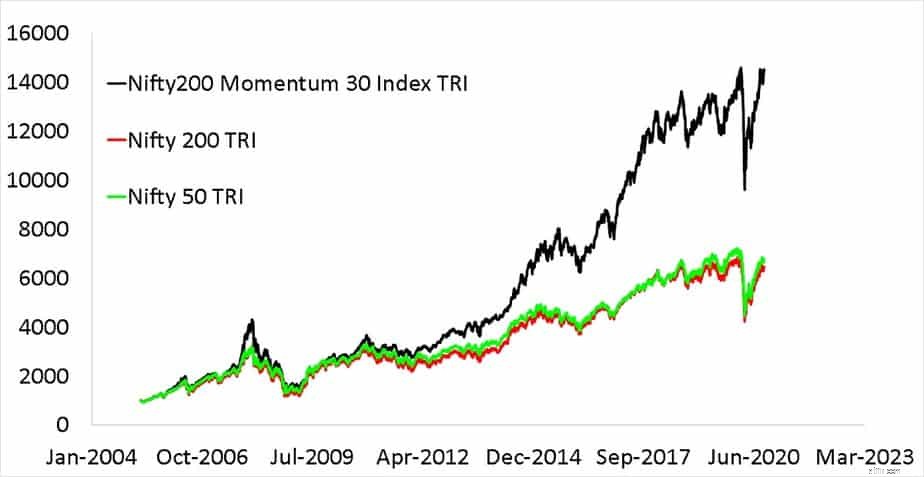

Это движение Nifty200 Momentum 30 Index TRI с момента создания, а также Nifty 200 TRI и Nifty 50 TRI. Такие графики не должны вводить вас в заблуждение, поскольку они представляют собой один доход. Скользящие возвраты (см. ниже) могут нарисовать совсем другую картину.

Максимальная просадка (максимальное падение с исторического максимума) Nifty200 Momentum 30 Index TRI, а также Nifty 200 TRI и Nifty 50 TRI показана ниже. Во время медвежьих фаз инвестор, использующий импульсный индекс, понесет больше убытков.

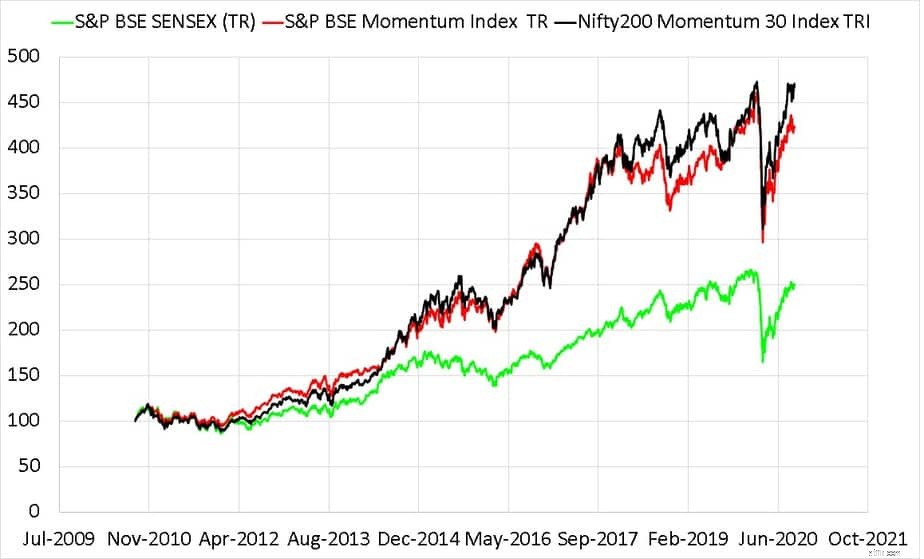

Далее, это сравнение Nifty200 Momentum 30 Index TRI вместе с BSE Sensex TRI и BSE Momentum Index TRI. Индекс импульса BSE включает 30 акций с наивысшим показателем импульса по индексу BSE Largecap. Между двумя индексами импульса нет большой разницы.

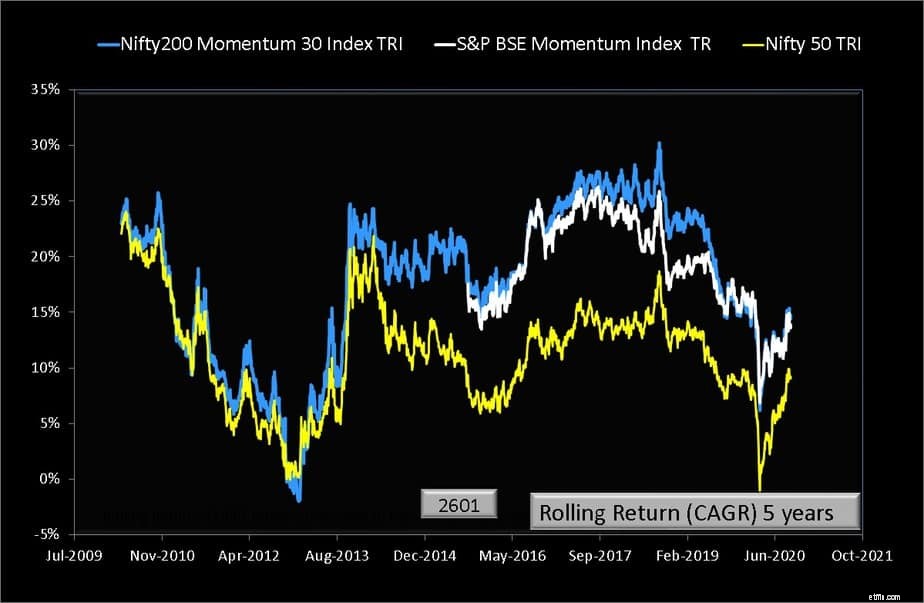

Ниже мы сравниваем 2601 пятилетнюю скользящую доходность. Когда наступает бычья фаза, индекс импульса превосходит базовый индекс.

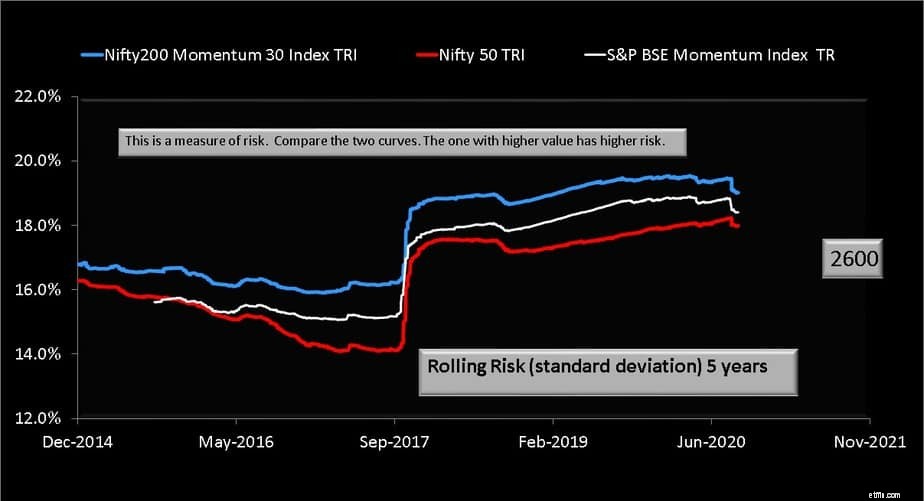

Данные скользящего стандартного отклонения (волатильности) представлены ниже. Как и ожидалось, импульсный индекс имеет более высокую волатильность, однако разница по отношению к Nifty 50 неудивительно не значительна.

Таким образом, индекс Nifty200 Momentum 30 — это долгожданное интересное предложение от NSE. Возможно, КУА могли бы рассмотреть возможность запуска ETF на основе этого индекса. Они вряд ли запустят индексные фонды поскольку они могут получить больше прибыли с активными тематическими фондами (правила SEBI разрешают неограниченное количество пассивных фондов и тематических фондов).

Обновление: UTI подала в SEBI новый документ о предложении для импульсного индексного фонда, основанного на этом самом индексе!

Повторение индекса импульса своими руками потребует роботоподобной дисциплины. Кроме того, налоговые расходы и брокерские услуги могут быть значительными. Так что действуйте с осторожностью и должным усердием. Читателю может быть интересно отметить, что SBI Dynamic Asset Allocation Fund частично использует импульсную стратегию.